ご家族が亡くなって、ようやく葬式や初七日の法要を終えた後には、落ち着く間もなく相続の手続きが待っています。

相続の手続きは、被相続人(亡くなった方)の権利・義務を遺族が引き継ぐために必要なものですが、被相続人や相続人の状況および遺産の内容によって多種多様な手続きが必要になります。

その中には期限が定められていて、期限内に行われなければペナルティや不利益を受けることになる手続きもあります。

例えば、被相続人の所得税の準確定申告や相続税申告は、期限内に申告しなければ無申告加算税が、期限内に納税しなければ利息に相当する延滞税が課されます。

また、生命保険金や遺族年金などの請求手続きは、期限内に行わなければ、時効によって請求権がなくなってしまいます。

こうした相続の手続きについて、よくわからなくて期限内にできるかどうかと不安になっている方、負担に感じられている方も多いことと思います。

私は、相続税専門の税理士事務所であるランドマーク税理士法人の代表税理士として、約20年間皆様の相続税申告などの手続きをお手伝いしてきました。

ここではその経験と知識に基づいて、私が相続手続きに関してぜひ知っておくべきと考えるポイントをご紹介します。

いつか相続を経験する可能性のある全ての方が、この記事の対象となっています。

相続の手続きを効率的に、かつ誤りなくすすめていくためにお役立ていただきたいと思います。

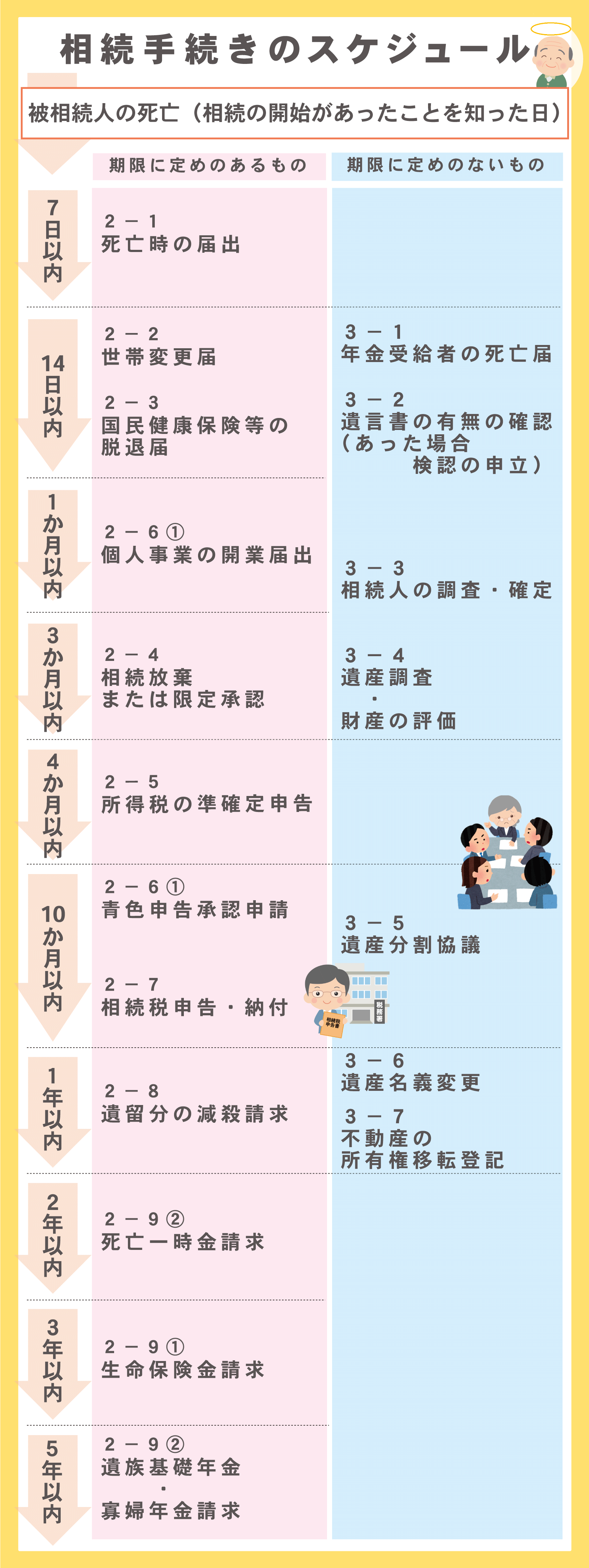

1.相続手続きの推奨スケジュール

相続に関する手続きには、期限の定めがあるものと、そうした定めが特にないものとがあります。

しかし、期限が定められていないといっても、いつまでも放置しておいて良いものではありません。

また、別の手続きの前提となっているために、その手続きに先立って完了しておくべきものもあります。

例えば、遺産を調査してその内容が分かっていなければ、相続放棄や限定承認を行うべきか正しい判断ができませんし、財産の評価ができなければ、相続税を申告することもできません。

相続放棄等や相続税申告は法定の期限があるため、遅くともその期限までには財産内容の調査や評価作業を完了しておく必要があります。

この手順を間違えれば、必要な手続きが漏れたり、二度手間など不効率が生じたりします。

下の図表は、こうした相互に関連する手続きをすすめる手順も考慮して、時系列に沿った形で私たちの推奨する相続手続きのスケジュールを示したものです。

相続の手続きを効率よく、かつ誤りなく行っていくために、このスケジュール表どおりにすすめていくことをお勧めします。

なお、手続き名称の上の数字(例:2-1)は、その手続きを説明している項目の番号を表しています。

関連情報を確認する

2.期限の定めがある手続きのすすめ方

ここでは法令等で期限が定められている手続きをご案内します。

遅れた場合にペナルティを課されるものもありますので、必ず期限内に行ってください。

2-1.死亡届は7日以内に提出する

| 届出人 | 死亡者の親族 |

|---|---|

| 提出書類 | 死亡届 |

| 期限 | 7日以内 |

| 届出先 | 市区町村の戸籍窓口 |

| 添付書類 | 下記(注)の書類等を添えて提出する |

死亡届は、原則として死亡者の親族が、その死亡を知った日から7日以内に死亡者の本籍地、または届出人の住所地、あるいは死亡した場所の市区町村に提出します。

正当な理由がなくて期限内に届出を行わない場合は、5万円以下の過料に処せられることになります。必ず期限内に届出を済ませましょう。

(注)死亡届には次の書類等の添付が必要となります。

・死亡診断書または死体検案書(死亡届に付いていますので、医師に記入してもらってください。)

・届出人の印鑑

・印鑑登録証…印鑑登録をされている方は、死亡届により自動的に登録資格がなくなるため、返却する必要があります。

2-2.世帯変更届は14日以内に提出する

| 届出人 | 死亡者と同一世帯の者 |

|---|---|

| 提出書類 | 世帯変更届(世帯主変更届) |

| 期限 | 14日以内 |

| 届出先 | 市区町村役場 |

| 添付書類 | 届出人の氏名が確認できるもの(運転免許証など)を添えて提出する |

世帯主であった方が死亡して、世帯主の変更があった場合は、変更の日から14日以内に亡くなった方の住所地の市区町村役場に、世帯変更届を提出する必要があります。

正当な理由がなくて長期間届出を行わない場合は、5万円以下の過料がかかることがあります。

2-3.国民健康保険等の脱退届も14日以内に提出する

| 届出人 | 死亡者と同一世帯の者 |

|---|---|

| 提出書類 | 国民健康保険異動(資格喪失)届 |

| 期限 | 14日以内 |

| 届出先 | 市区町村の国民健康保険の窓口 |

| 添付書類 | 返却する国民健康保険の保険証を添えて提出する(注) |

国民健康保険の被保険者が亡くなった場合は、原則として死亡者と同一世帯の方が、死亡の日から14日以内に亡くなった方の住所地の市区町村に、保険からの脱退届出を行う必要があります。

届出が遅れると、保険料は引き続きそれまでどおり請求されます。届出が1年以上遅れた場合、払いすぎた保険料が返金されないこともありますので、ご注意ください。

(注)

亡くなった方が後期高齢者医療制度や介護保険の被保険者であった場合にも、その保険証の返却の必要があります。

◎ 知っていると少しお得です(葬祭費等支給申請)

| 申請人 | 喪主 |

|---|---|

| 提出書類 | 葬祭費等支給申請書 |

| 期限 | 2年以内 |

| 届出先 | 市区町村の国民健康保険または後期高齢者医療保険の窓口 |

| 添付書類 | 下記(注)の書類等を添えて申請する |

亡くなった方が国民健康保険または後期高齢者医療保険の被保険者であった場合には、葬儀を行った日の翌日から2年以内に、喪主の方が申請を行うことにより葬祭費の支給を受けることができます。金額は7万円(東京都23区の場合)です。

(注) 支給申請書には次の書類等を添えて提出してください。

・喪主の氏名が確認できる会葬礼状、葬儀費用の領収証等

・亡くなった被保険者の保険証

・喪主の認印

・喪主名義の口座番号がわかるもの(通帳のコピー等)

2-4.相続放棄・限定承認の手続きは3か月以内に行う

相続は、被相続人の権利・義務を引き継ぐものですが、相続財産の中には、プラスの財産ばかりでなくマイナスの財産すなわち債務も含まれます。

そして、債務がプラスの財産を上回る場合に、相続放棄・限定承認という手続きを取ることでその負担を免れることができます。

手続きの期限はどちらも3か月ですが、この期限内に相続放棄・限定承認いずれの手続きも取らなかった場合は、単純承認(被相続人の全ての権利義務を無制限に相続すること)をしたものとみなされ、債務も全て引き継ぐことになります。

① 相続放棄の手続き

| 提出人 | 相続を放棄しようとする相続人(申述人) |

|---|---|

| 提出書類 | 相続放棄申述書 |

| 期限 | 3か月以内 |

| 提出先 | 家庭裁判所 |

| 添付書類 | 下記(注)の書類等を添えて提出する |

相続放棄とは、被相続人の財産を一切相続しないことです。

相続放棄をしようとする相続人は、被相続人の死亡を知った日から3か月以内に被相続人の最後の住所地を管轄する家庭裁判所に「相続放棄申述書」を提出する必要があります。

なお、相続の放棄は一人だけでも行えますが、他の相続人に予想外の債務の負担をかけないためには、全員で放棄の手続きを行うことをお勧めします。

(注)相続放棄申述書には次の書類等の添付が必要です。

・被相続人の住民票の除票(または戸籍附票)

・申述人の戸籍謄本

・被相続人の戸籍謄本(除籍謄本)・改製原戸籍謄本(出生から死亡までの全ての謄本)

・収入印紙800円(申述人1人につき)と切手

・その他(申述人が被相続人の直系尊属や兄弟姉妹、代襲相続人である場合に、その方が相続人であることを確認できる戸籍資料が必要になります。)

関連情報を確認する

② 限定承認の手続き

| 提出人 | 相続人全員 |

|---|---|

| 提出書類 | 相続の限定承認申述書(家事審判申立書) |

| 期限 | 3か月以内 |

| 提出先 | 家庭裁判所 |

| 添付書類 | 所定の書類等(注)を添えて提出する |

限定承認とは、相続人がこの手続きをとることで、相続で得た財産の範囲内のみで被相続人の債務を弁済すれば良く、自己の固有の財産を持ち出してまでは返済する必要がなくなるというものです。

被相続人の死亡を知った日から3か月以内に被相続人の最後の住所地を管轄する家庭裁判所に「相続の限定承認申述書(家事審判申立書)」を提出する必要があります。なお、限定承認の場合、相続放棄者を除く相続人全員で申し立てをしなければなりません。

(注)

添付が必要な書類等は①の場合とほぼ同一ですが、申述人の戸籍謄本は申述人全員のものが必要です。

関連情報を確認する

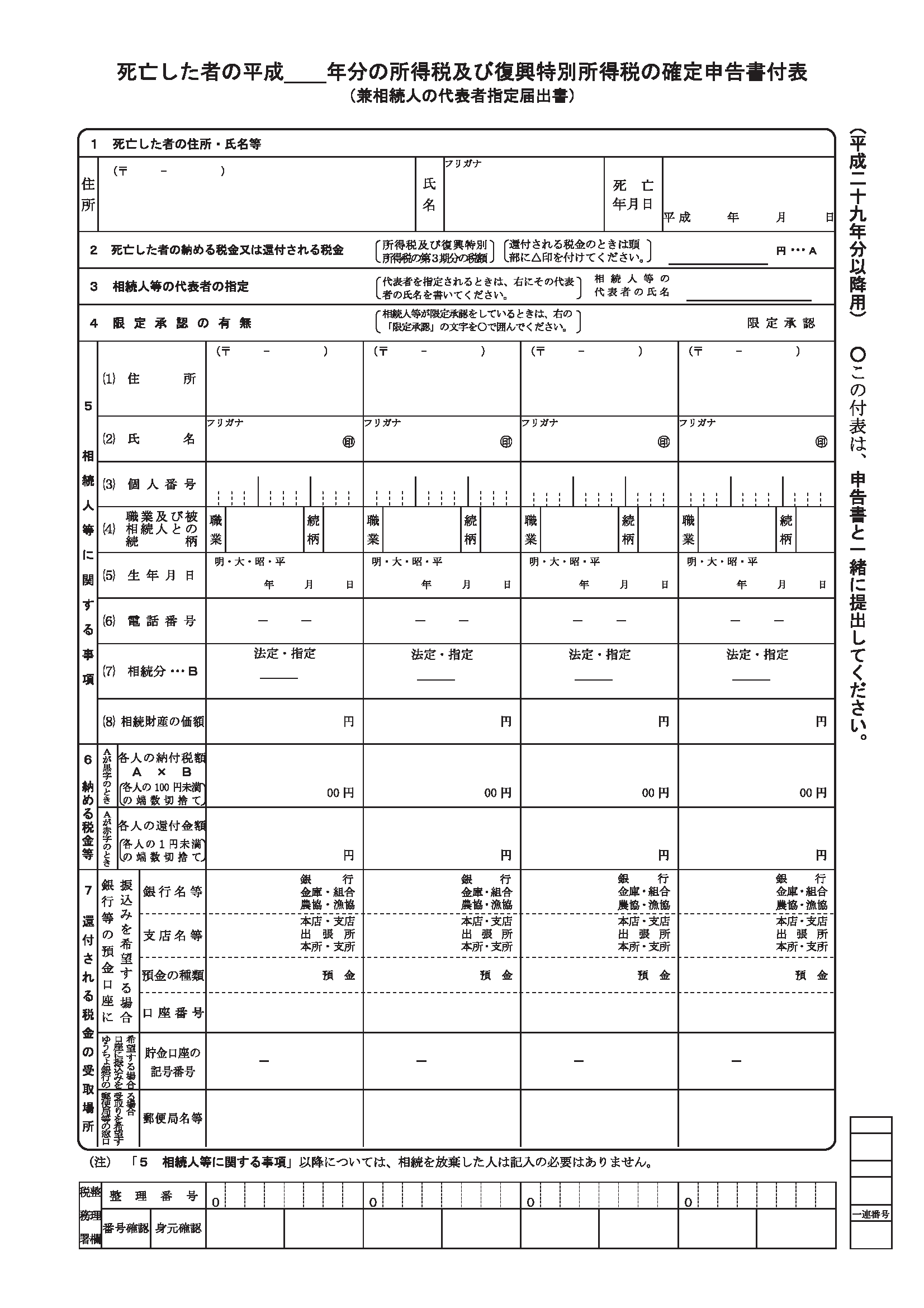

2-5.所得税の準確定申告は4か月以内に行う

| 提出人 | 相続人 |

|---|---|

| 提出書類 | 被相続人の所得税の準確定申告書 |

| 期限 | 4か月以内 |

| 提出先 | 被相続人の死亡当時の納税地の税務署長 |

| 添付書類 | 相続人の氏名、住所、被相続人との続柄などを記入した付表を添付して提出する |

相続の開始があった場合には、相続人が、その年の1月1日から死亡の日までの被相続人の所得税の申告・納付(準確定申告といいます。)をしなければなりません。準確定申告の期限は、相続の開始を知った日の翌日から4か月以内です。(注1)

申告書が期限内に提出されなかった場合は無申告加算税(注2)が、税金の納付が期限内に行われなかった場合は延滞税(注3)が課されることになりますので、必ず期限内に申告・納税を行いましょう。

(注)

1.確定申告をしなければならない方が翌年の1月1日から確定申告の期限である3月15日までの間に確定申告書を提出しないまま亡くなった場合は、準確定申告の期限は、前年分、本年分とも相続の開始を知った日の翌日から4か月以内になりますので、注意が必要です。

2.無申告加算税の額は、納付すべき税額に対して15%(50万円を超える税額に対しては20%)の額になります。但し、1か月以内に期限後申告書が提出された場合で一定の要件に該当するものについては課されません。

3.延滞税の額は、未納の税額に対してその完納までの日数に応じて、納期限の翌日から2か月までの期間については年7.3%(平成30年中は年2.6%)、2か月を経過した日以後は年14.6%(平成30年中は年8.9%)の額になります。

【準確定申告書付表の様式】

関連情報を確認する

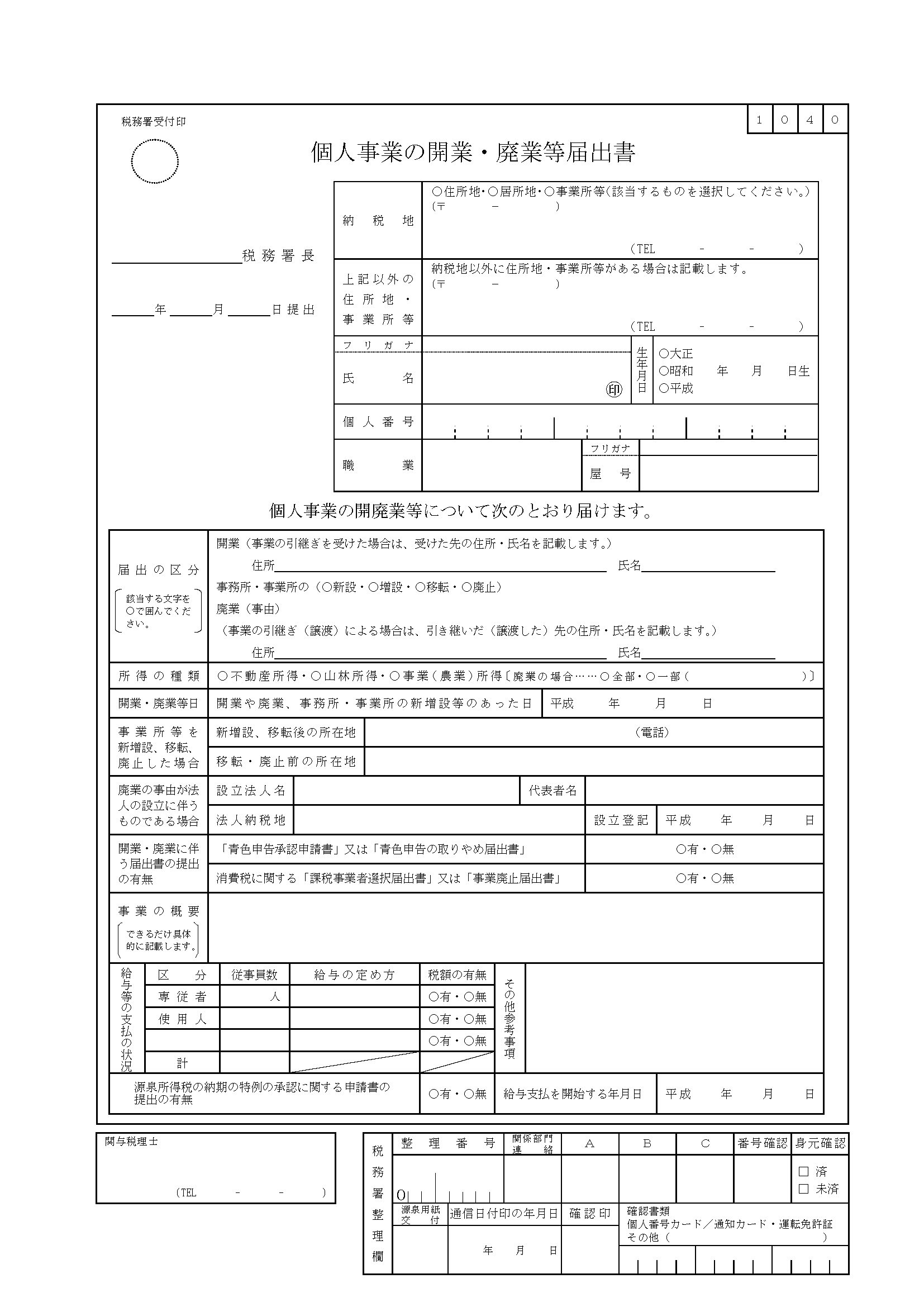

2-6.個人事業を相続したら所得税・消費税の申請・届出も提出する

被相続人が個人事業を営んでいた場合にその事業を引き継いだ相続人は、所得税や消費税に関する申請・届出を行うことが必要になる場合があります。

① 個人事業の開業届・青色申告承認申請の提出

・個人事業の開業届出

| 届出人 | 相続人 |

|---|---|

| 提出書類 | 個人事業の開業・廃業等届出書 |

| 期限 | 1か月以内 |

| 届出先 | 納税地の税務署長 |

被相続人の個人事業を相続によって引き継いだ場合は、個人事業の開業届出をされることをお勧めします。

届出の期限は、開業の日から1か月以内となっていますが、期限に遅れた場合や届出をしない場合にも罰則等は特にありません。

手続きとしては上記の書類1枚を記入して提出するだけなので、次の青色申告承認申請と同時に手続きされるのがいいでしょう。

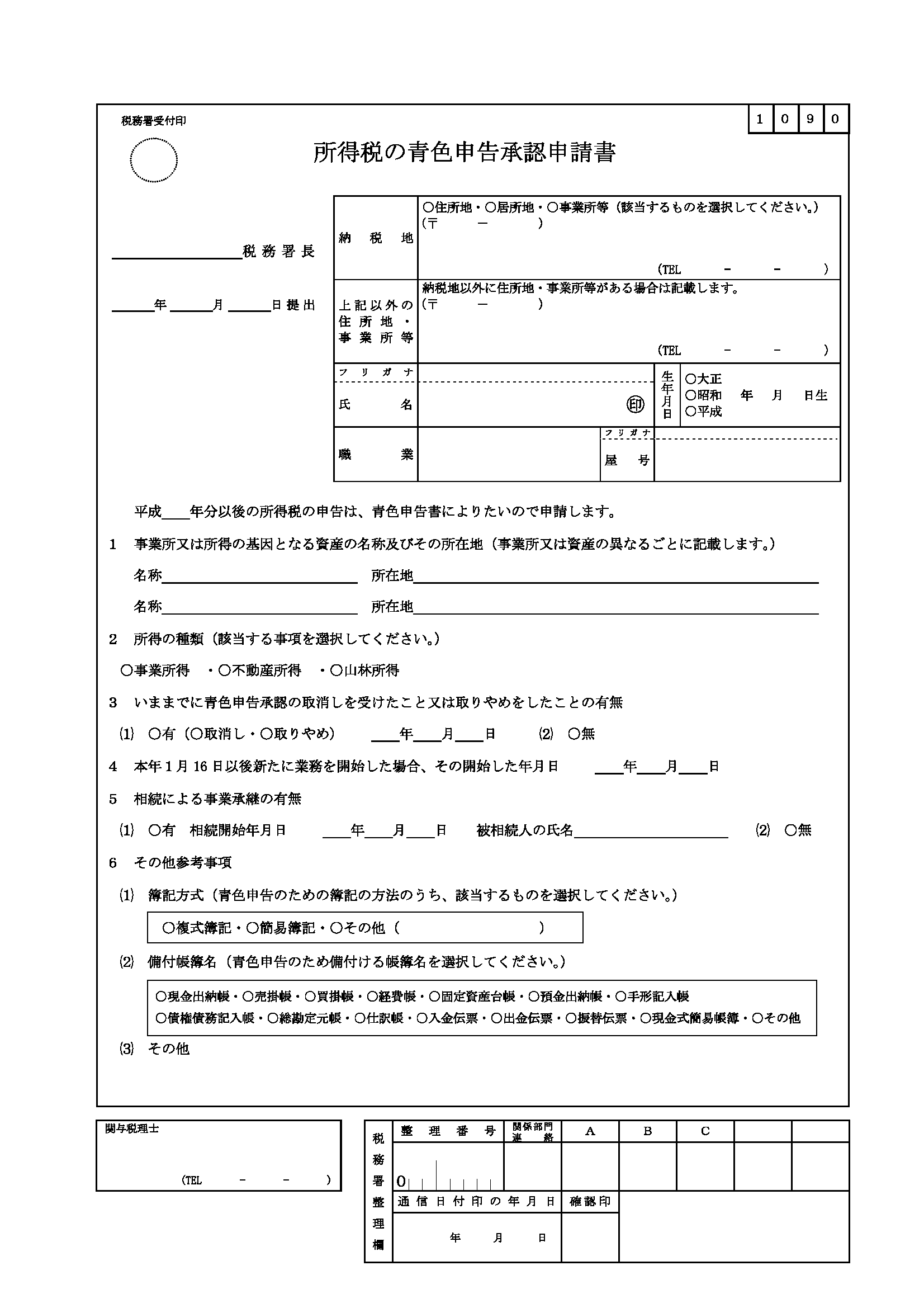

・青色申告承認申請

| 申請人 | 相続人 |

|---|---|

| 提出書類 | 所得税の青色申告承認申請書 |

| 期限 | 4か月以内(※) |

| 提出先 | 納税地の税務署長 |

青色申告の承認を受けていた被相続人の事業を引き継いだ場合であっても、相続によって青色申告の承認は引き継がれませんので、承認申請書を提出する必要があります。

(※)申請期限は相続開始を知った日(被相続人の死亡の日)から4か月以内ですが、死亡の日がその年の9月1日から10月31日の場合は、その年の12月31日が、また死亡の日が11月1日から12月31日の場合は、その翌年の2月15日が期限になります。

期限内に承認申請書を提出しなければ青色申告が認められず、その年は白色申告になります。

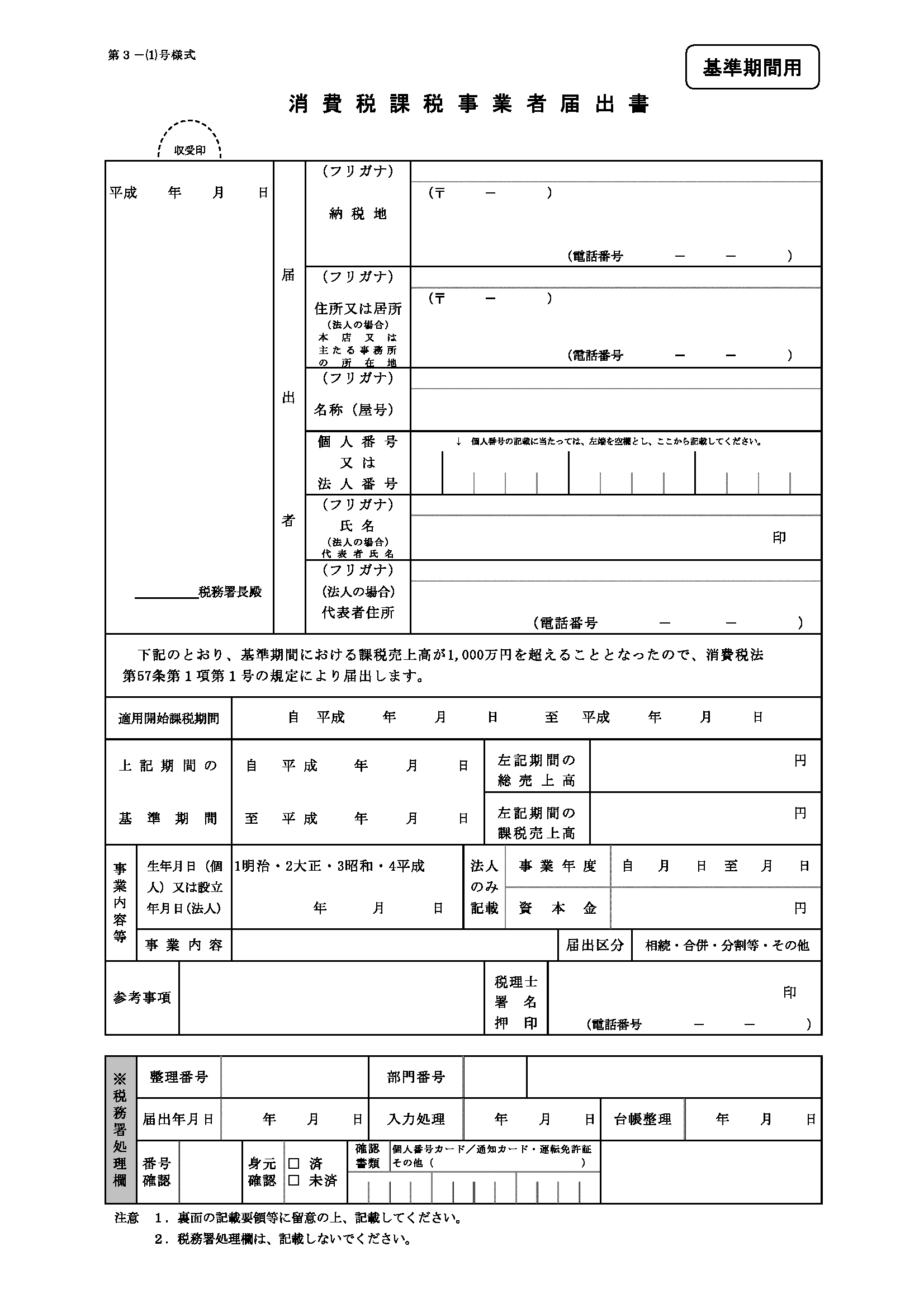

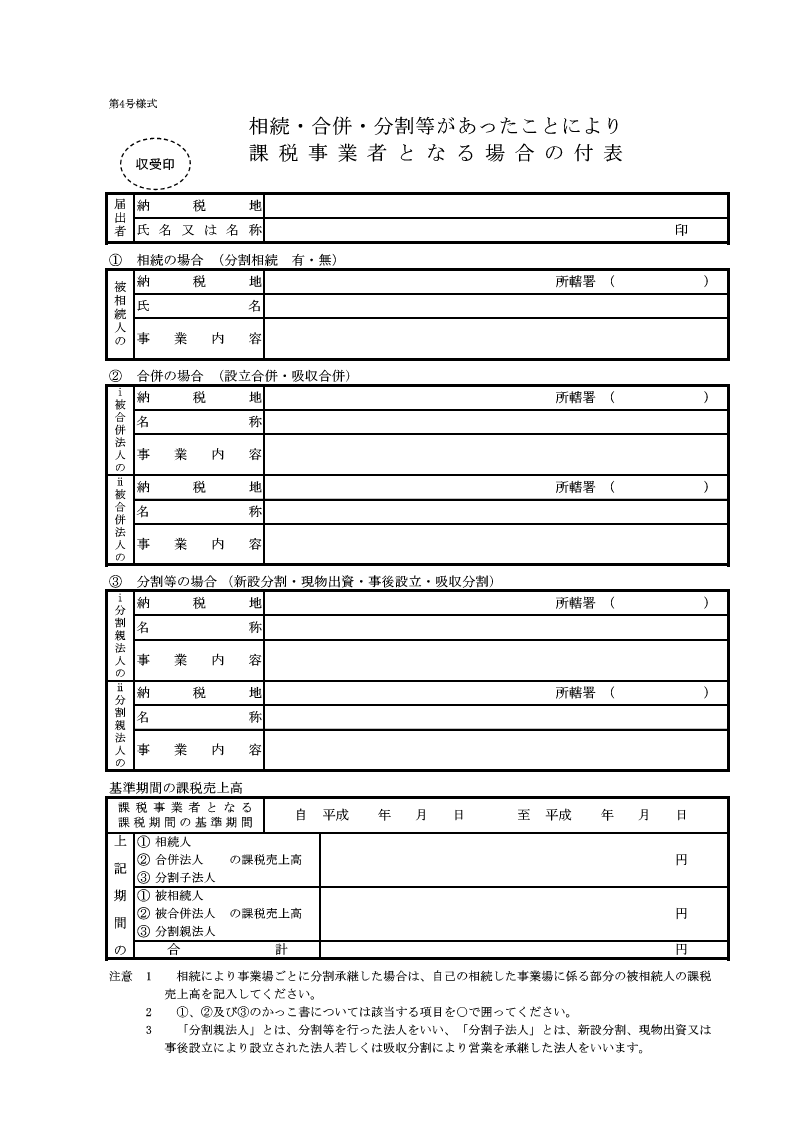

② 消費税課税事業者届・簡易課税制度選択届の提出

・消費税課税事業者届

| 届出人 | 相続人 |

|---|---|

| 提出書類 | 消費税課税事業者届出書 |

| 期限 | 「速やかに」 |

| 届出先 | 納税地の税務署長 |

| 添付書類 | 相続・合併・分割等があったことにより課税事業者となる場合の付表を添付して提出する |

被相続人の個人事業を相続により引き継いで消費税の課税事業者となった場合には、相続人は課税事業者届出書を税務署長に提出することが必要です。

なお、提出期限は課税事業者となった後「速やかに」とされていますので、①の開業届出と同時に提出するのがいいでしょう。

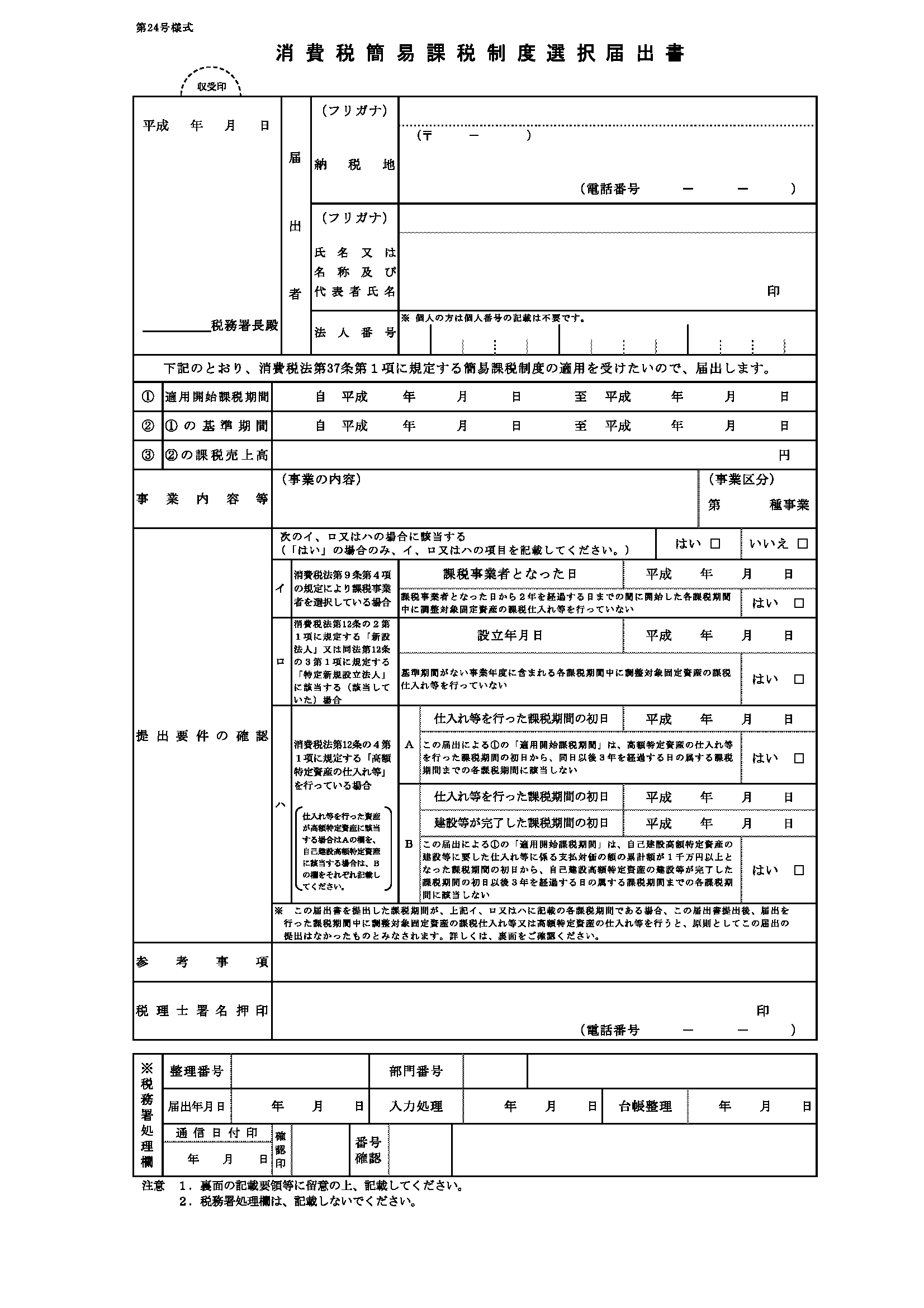

・簡易課税制度選択届

| 届出人 | 相続人 |

|---|---|

| 提出書類 | 消費税簡易課税制度選択届出書 |

| 期限 | 課税期間中(注) |

| 届出先 | 納税地の税務署長 |

相続により引き継いだ被相続人の事業について、消費税の簡易課税制度の適用を受けようとする場合には、選択届出書をその納税地を所轄する税務署長に提出することが必要です。

この選択届出書を期限内に提出していない場合は、その課税期間は簡易課税制度を適用できず、本則課税となります。

(注)

提出期限は、原則は適用を受けようとする課税期間の初日の前日までとされていますが、それが事業を開始した課税期間である場合には、その課税期間中(相続によってその事業を開始した場合は、その年の12月31日まで)となっています。

【個人事業の開業・廃業等届出書及び所得税の青色申告承認申請書の様式】

・個人事業の開業・廃業等届出書

・所得税の青色申告承認申請書

【消費税課税事業者届出書、同付表及び消費税簡易課税制度選択届出書の様式】

・消費税課税事業者届出書

・消費税課税事業者届出書 付表

・消費税簡易課税制度選択届出書

2-7.相続税は10か月以内に申告・納税する

| 提出人 | 納付すべき税額がある相続人 |

|---|---|

| 提出書類 | 相続税申告書 |

| 期限 | 10か月以内 |

| 提出先 | 被相続人の住所地(※)を管轄する税務署長 |

(※)相続人の住所地ではないので注意してください。

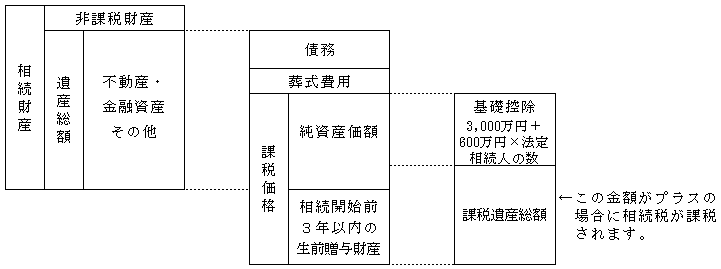

各相続人の課税価格(注1)の合計額が遺産に係る基礎控除額(注2)を超える場合に、納付すべき税額が算定される方は、相続の開始があったことを知った日(通常は被相続人の死亡の日)の翌日から10か月以内に相続税の申告を行なう義務があります。また、相続税の納税も同じ期限になります。

(注)

1.課税価格とは、相続財産の額から非課税財産額を控除した遺産総額から、債務及び葬式費用を控除し、相続開始前3年以内の生前贈与財産を加えた金額をいいます。

2.基礎控除額とは、3,000万円に600万円×法定相続人の数を加えた金額になります。

上記の1.2.を図解すれば次のとおりになります。

なお、配偶者に対する相続税額の軽減や小規模宅地等の特例などは、相続税申告書の提出が適用の要件とされているので、その適用の結果相続税の納税額がゼロになる方でも申告を行なう必要があります。

そのためには相続開始から3か月程度を目途に相続人、財産・債務を確認し、それに基づいて申告期限までに遺産分割を終えておく必要があります。

申告期限までに遺産分割が終了していなければ、配偶者に対する相続税額の軽減や小規模宅地等の特例などの税の優遇制度の適用が受けられなくなります。(遺産分割については3-5.を参照してください。)

申告書が期限内に提出されなかった場合は無申告加算税が、税金の納付が期限内に行われなかった場合は延滞税が課されます。(加算税等の額については2-5の(注)を参照してください。)

同一の被相続人について2人以上の相続人が相続税の申告をしなければならない場合には、共同して相続税の申告書を提出することができます。

相続税の申告・納税等について、詳しいことは専門家である税理士にご相談ください。

2-8.遺留分の減殺請求は相続開始を知って1年以内に行う

被相続人は自己の財産を死後においても自由に処分する権利を有していますが、無制限にその行使を認めれば、相続人間の公平が損なわれたり、相続人の生活保障が不十分となったりする事態が生じることもあります。

そこで、民法は「遺留分」に関する規定を設けて、財産の一定割合を、相続人のうち一定の者に留保することとしています。

遺留分を有する相続人の範囲と各相続人の遺留分の割合は次のとおりです。

| 相続人 | 遺留分の割合 |

|---|---|

| 配偶者 子(または孫) |

1/2 |

| 父母(または祖父母) | 1/3 |

| 兄弟姉妹 | なし |

遺留分を侵害する相続分の指定や遺贈等が行われても、それは当然に無効にはなりませんが、自己の遺留分を侵害された相続人が「遺留分減殺請求」を行うことで、その遺留分を侵害する遺贈や贈与の効力を否認して、遺留分の額に達するまでの財産を請求することができます。

遺留分減殺請求はまず相手(法定相続分を超える財産を取得した相続人や受贈者)に対して意思表示をすることで行います。意思表示は口頭でも行えますが、期限の定めがある手続きですので、内容証明郵便等により証拠を残すように行うのが普通です。

この請求に対して相手が応じない場合には家庭裁判所に調停の申し立てを行い、さらに調停も不調に終わった場合には訴訟を起こすことになります。詳しいことは弁護士などの専門家にご相談ください。

遺留分減殺請求権は、相続の開始および減殺すべき遺贈または贈与があったことを知った時から1年間これを行使しなかったときは時効により消滅し、このような事実を知らなかった場合でも、相続開始から10年を経過したときは時効により消滅します。

2-9.保険金・年金の受給手続きを行う

① 生命保険金は3年以内に請求する

| 請求人 | 保険金受取人である相続人 |

|---|---|

| 提出書類 | 死亡保険金の支払請求書 |

| 期限 | 3年以内 |

| 提出先 | 生命保険会社等の窓口 |

| 添付書類 | 下記(注)の書類等を添えて提出する |

被保険者の死亡の日から3年以内に、生命保険会社等に対して死亡保険金の支払を請求します。この請求権は、3年経過後は時効により消滅します。

(注)請求書には次の書類等を添付します。

・保険証書

・死亡診断書

・被保険者の戸籍謄本(除籍謄本)または住民票

・請求人の戸籍謄本

・振込口座番号、請求人の身分証明書

さらに詳しい手続きについては、各生命保険会社等にお問い合わせください。

② 遺族基礎年金・寡婦年金は5年以内、死亡一時金は2年以内に請求する

年金の被保険者が死亡した場合に、遺族に対して支払われる年金などには次のものがあります。請求の手続きは請求する方の住所地の市区町村で行います。

年金を受ける権利は、その発生後5年を経過したときは時効により消滅します。但し、死亡一時金の時効は2年間となっています。

・遺族基礎年金の請求

| 請求人 | 国民年金加入者の遺族 |

|---|---|

| 提出書類 | 年金請求書 |

| 期限 | 5年以内 |

| 提出先 | 市区町村の窓口 |

| 添付書類 | 下記(注)の書類等を添えて提出する |

国民年金に加入している方で、保険料納付済期間等が加入期間の3分の2以上ある方、または保険料納付済期間、免除期間などを合わせて25年以上ある方が亡くなったとき、その方により生計を維持されていた子のある配偶者、または子が請求できます。

(子とは、18歳到達年度の末日(3月31日)を経過していない子、あるいは20歳未満で障害年金の障害等級1級または2級の子をいいます。)

受けられる年金額は子の数によって異なります。

(注)遺族年金の請求は、請求書に次の書類等を添えて行います。

・請求者の戸籍謄本

・世帯全員の住民票の写し

・死亡した方の住民票の除票

・請求者の課税(非課税)証明書、源泉徴収票等

・死亡診断書(死体検案書)のコピーまたは死亡届の記載事項証明書

・子(高校生の場合)の在学証明書または学生証等

・受取先金融機関の通帳等

・寡婦年金の請求

| 請求人 | 国民年金加入者の遺族 |

|---|---|

| 提出書類 | 年金請求書 |

| 期限 | 5年以内 |

| 提出先 | 市区町村の窓口 |

| 添付書類 | 下記(注)の書類等を添えて提出する |

第1号被保険者(※)の期間で受給資格を満たした夫が年金を受けずに亡くなった場合で、かつ、夫との婚姻期間が10年以上継続していて、夫の死亡時、夫に生計を維持されていた場合に、妻が60歳から65歳になるまでの間、夫が受けられるはずだった老齢基礎年金の4分の3が支給されます。

(※)第1号被保険者とは、日本国内に住所を有する20歳以上60歳未満の方で、厚生年金の被保険者またはこれらの方の配偶者ではない方(自営業者や学生など)をいいます。

(注)寡婦年金の請求は請求書に次の書類等を添えて行います。

・請求者の戸籍謄本

・世帯全員の住民票の写し

・死亡した方の住民票の除票

・請求者の課税(非課税)証明書、源泉徴収票等

・受取先金融機関の通帳等

・年金証書

・死亡一時金の請求

| 請求人 | 国民年金加入者の遺族 |

|---|---|

| 提出書類 | 国民年金死亡一時金請求書 |

| 期限 | 2年以内 |

| 提出先 | 市区町村の窓口 |

| 添付書類 | 下記(注)の書類等を添えて提出する |

第1号被保険者の期間に36か月以上保険料を納めた方が年金を受けずに死亡した場合に、死亡当時生計を一にしていた親族がいるときで、遺族基礎年金の受給要件に該当せず、かつ、寡婦年金を受給しないときに支給されます。

支給額は保険料納付済期間により12万円から32万円です。

(注)死亡一時金の請求は請求書に次の書類等を添えて行います。

・請求者の戸籍謄本

・世帯全員の住民票の写し

・死亡した方の住民票の除票

・受取先金融機関の通帳等

・死亡した方の年金手帳

3.期限の定めが特にない手続きのすすめ方

以下は期限が法令等で特に定められていない手続きですが、漏れや誤りを防止し効率的に手続きをすすめるために、私たちが推奨する期限を目安として記載しています。

3-1.必要な場合には1か月以内に年金受給者の死亡届を提出する

亡くなった方が国民年金の受給者であった場合は、年金に関する死亡届の提出が必要な場合があります。

(死亡届が不要になるのは、日本年金機構において個人番号(マイナンバー)が収録されている方で、戸籍法上の届出期限である7日以内に市区町村に死亡の届出が行われた場合だけです。)

次の書類等を添えて、年金受給権者死亡届(報告書)を届出人の住所地の年金事務所または市区町村の窓口に提出してください。(年金の種類によって届出先が異なります。)

・亡くなった方の年金証書

・死亡の事実を明らかにできる書類(戸籍抄本、死亡診断書のコピー、死亡届の記載事項証明書)

届出に一定の期限は定められていませんが、届出が遅れると、年金を多く受け取りすぎることになり、後で返還が求められる場合があります。年金を受けている方が亡くなったときは、できるだけ早く届出るようにしてください。

3-2.2か月以内に遺言書の有無を確認し、検認の申立を行う

・遺言書の有無を調査する

相続の開始があったとき、まず遺言書の有無を調査確認しましょう。

遺言書の調査は遺産分割協議を開始するまでに終わらせることが必要です。

また、遺産の名義変更や不動産の所有権移転登記で遺言書の提出が求められることもあります。

自宅の金庫や取引銀行の貸金庫を調べる以外に、場合によっては信託会社、弁護士、公証役場などに問い合わせる必要もあります。

・遺言書検認の申立

| 申立人 | 遺言書の保管者または発見者 |

|---|---|

| 提出書類 | 遺言検認申立書 |

| 期限 | 相続開始を知った後遅滞なく |

| 提出先 | 家庭裁判所 |

| 添付書類 | 下記(注)の書類等を添えて提出する |

遺言書を保管している方や発見した方は相続開始を知った後、公正証書遺言の場合を除き、遅滞なく被相続人の最後の住所地を管轄する家庭裁判所に提出して、その検認を請求しなければなりません。

なお、検認は遺言書の存在を確定し現状を保護するために行われる手続きですが、遺言の実質的な有効・無効を左右するものではありません。

(注)検認申立書には次の書類等を添付して提出します。

・申立人の戸籍謄本

・遺言者の戸籍謄本(除籍謄本)、改製原戸籍謄本(出生から死亡までの全ての謄本)

・相続人全員の戸籍謄本

・受遺者の戸籍謄本

・遺言書の写し(開封されている場合)

・収入印紙800円と切手代

関連情報を確認する

3-3.3か月以内に相続人の調査と確定を行う

被相続人が遺言を残さなかった場合には、相続人の協議によって遺産分割を決定することになりますが、それに先立って相続人を調査して確定する必要があります。

相続人全員が参加しなければ遺産分割協議は無効となるからです。

相続人は既に分かっているから調査は不要ではないかと思う方もいるかもしれませんが、被相続人が認知した婚外の子や離婚した前配偶者との間の子供がいる場合、あるいは養子縁組をしていたような場合に、現在の家族がその全てを知っているとは限りません。

このために、被相続人の出生時から死亡時まで全期間にわたって戸籍を調査し、知られていない法定相続人がいないか確認する必要があるのです。

戸籍の調査は、被相続人の戸籍を現在のものから順次前の戸籍に遡って、出生時の戸籍まで取り寄せる手順を取りますが、本籍地が遠隔地の場合は取り寄せに時間がかかることもあります。

被相続人が何度も本籍地を移していた場合には、その全部の謄本の取得が必要になりますので、さらに時間がかかります。

相続税の申告期限までに遺産分割を終わらせるためには、戸籍調査はできるだけ早めに着手することが大切です。

本籍を置いていた市区町村が多数ある場合などは、司法書士などの専門家に依頼することも検討してみましょう。

3-4.3か月以内に遺産の調査、10か月以内に財産の評価を行う

遺産の調査も、特に法定の期限はありませんが、早期に着手し完了させましょう。

どのような財産がいくらあるかは、次にご説明する遺産分割協議の前提となる事項であるうえ、相続放棄・限定承認を行うべきかの判断には欠かせない情報なので、できれば相続放棄等の期限である相続開始後3か月以内に完了することが望ましいといえます。

遺産の中にはさまざまなものが含まれていると考えられますが、もっとも一般的で、かつ財産価値も大きくなることが多いのは、不動産(土地、建物)と預貯金や有価証券などの金融資産です。

また、財産はプラスのものばかりとは限らず、借入金・ローンなどのマイナスの財産(債務)も含まれている場合があります。次に各項目別に調査の方法・ポイントをご説明します。

・不動産の調査ポイント

不動産(土地・建物)に対しては、通常は市町村(東京都23区内においては都)で固定資産税が課税されます。

そこで自宅に固定資産税課税通知書(または課税明細書、納付書)が送られてきていないか調べましょう。

権利書(登記識別情報)が保管されていることもあります。

おおよその見当がついたら、その市町村の資産税窓口(または都税事務所)で名寄帳(課税台帳の写し)や固定資産税評価証明書を請求します。

最後に法務局で不動産の登記簿謄本(登記事項証明書)を請求することになります。

・預貯金の調査ポイント

被相続人の身の回りの品や自宅の金庫、重要書類等の保管場所などを探して通帳、証書、利息計算書、キャッシュカードなどがないか調べてみましょう。

普段取引のある金融機関を知っていれば残高証明書を取り寄せることでも預貯金の有無や残高を確認できます。

金融機関からの郵便物やノベルティグッズ(取引先に配られる景品等)も手掛かりになるかもしれません。

・有価証券の調査ポイント

自宅に証券現物や預り証、配当通知書、決算報告書、株主総会招集通知、証券会社の取引計算書、残高証明書がないか探してみましょう。

証券現物は貸金庫に保管されていることもあります。

預金通帳に配当や利金の入金記録があれば、株式や債券を所有していると推定できます。

心当たりの証券会社等があれば、残高証明書の発行を請求しましょう。

・借入金・ローンの調査ポイント

マイナス財産である借入金やローンの調査は、不動産や預貯金に比べて難しいことが多いですが、まず自宅に消費貸借契約書や領収書、督促状などがないか調べます。

預金通帳に返済や引落の記録があることもあります。郵便物の中に金融機関やローン会社からの封書がないかにも注意してください。

隠れた債務があることが疑われ、さらに詳しく調べたい場合は、信用情報機関(注)に情報紹介するという方法があります。

本人の死亡後は原則として相続人にのみ情報開示が可能です。

(注)

信用情報機関には、銀行系、信販系および消費者金融系の3系統があり、それぞれ会員である銀行・信販会社等から、その利用者との契約情報の提供を受けて、個人の信用情報の収集と管理を行っています。

また信用情報機関相互の間でも情報の共有が行われています。

◎知らないと損をします

住宅ローンも債務として相続の対象になりますが、被相続人が団体信用生命保険(団信)に加入していた場合、保険会社が代わって一括返済してくれますので、契約書などで加入の有無を確認するとともに、団信の手続きも忘れないようにしましょう。

・財産の評価について

財産の評価方法は、預貯金や借入金・ローンについてはその額面で評価するのが原則であり、特に問題となることはありません。

また、有価証券のうち上場されているものは相続開始日の時価相場に基づいて評価されるのが通例です。

残る不動産や非上場有価証券についても、遺産分割において評価方法は問題にはなりません。

要は相続人全員が納得して分割に同意できれば、個々の財産をどのように評価しようが差し支えないからです。

但し、相続税の課税価格計算上は、課税の公平を図るために詳細な評価の規程が設けられています。

土地については路線価方式と倍率方式による評価方法が、非上場株式等については配当還元方式、類似業種比準価額方式及び純資産価額方式よる評価方法がそれぞれ定められています。

これらの評価は、財産の種類・状況により複雑なものになることもあるうえ、相続税の申告期限である10か月以内に完了する必要がありますので、税理士などの専門家に申告手続きとともに依頼されることをお勧めします。

3-5.10か月以内に遺産分割協議と協議書の作成を行う

相続人の調査と遺産の調査が完了したら、次はこの遺産を相続人の間でどのように分けるかを話し合う遺産分割協議を行うことになります。

なお、遺言書がある場合は原則的には分割協議は必要ありません。

遺産分割協議については法定の期限等はありませんが、銀行預金等は口座名義人の死亡により凍結され、解除するためには遺産分割協議書等が必要です。

相続税の申告においては、小規模宅地等の特例など申告期限までに遺産が分割されていないと適用できない税の軽減措置があります。

遺産分割協議はできるだけ早く、遅くとも相続税の申告期限までに完了するほうが有利だといえます。

遺産分割協議には法定相続人全員が参加する必要があります。といっても、全員が一か所で直接顔を合わせる必要はなく、メールや電話、書面でのやり取りでも差し支えありません。

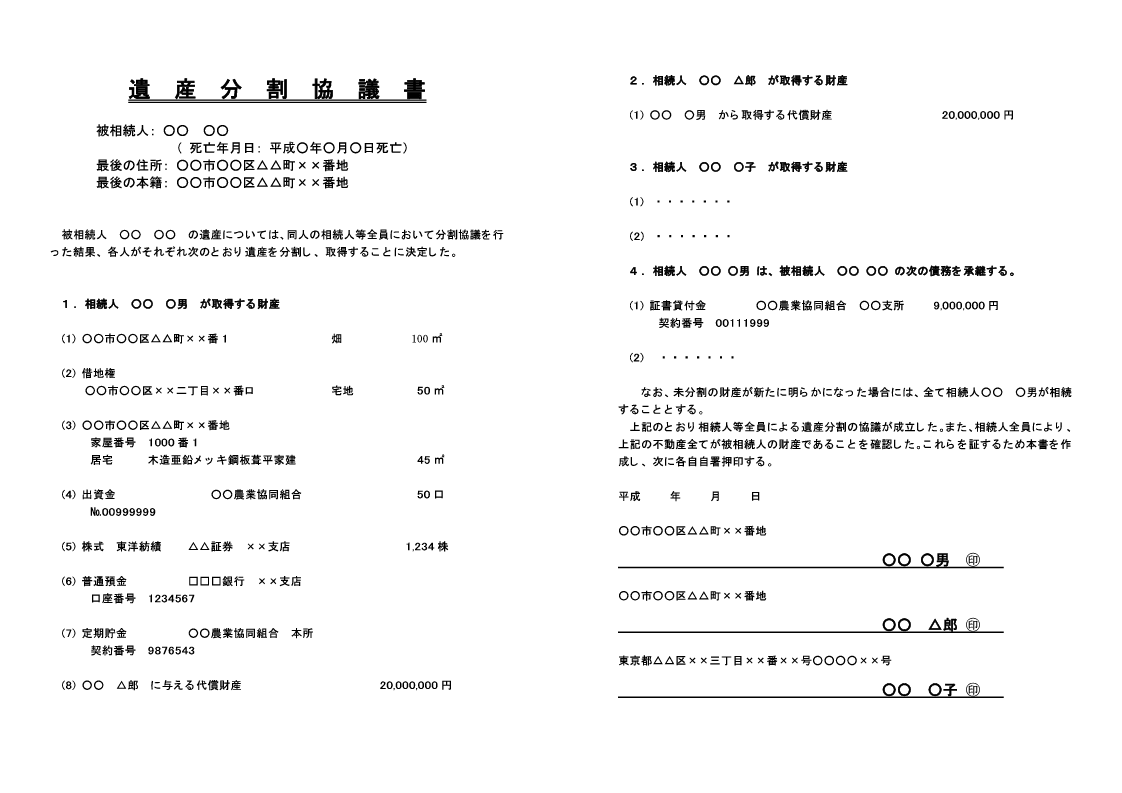

話し合いの結果、全員の同意を得て協議が決着したら、「遺産分割協議書」を作成しておきましょう。

遺産分割協議書とは、協議の合意内容をまとめた書類で、相続人全員が署名押印したものです。

この遺産分割協議書は、後日のトラブルを避けるために必ず作成するようにしましょう。

また不動産の相続登記などには遺産分割協議書の提出が必要となります。

仮に遺産分割協議で全員の同意が得られなければ、家庭裁判所に遺産分割調停を申立てることになり、さらに調停でも合意ができない場合は、遺産分割審判に移行することになります。

審判では訴訟と類似した手続きが取られます。調停や審判について詳しいことは弁護士などの専門家にご相談ください。

【遺産分割協議書のサンプル】

関連情報を確認する

3-6.1年以内に遺産の名義変更を行う

遺産分割が無事に終了したら、相続した財産のうち名義の変更が必要なものがあれば、変更の手続きを行いましょう。

名義変更をしないで放置しておいた場合、次の相続で権利関係が不明確、または複雑になってトラブルの原因になることもあります。

とりわけ、預貯金は所定の手続きを行って凍結を解除しなければ、葬儀費用の支払や相続税納税に充てることができなくなります。

名義変更は極力早期に済ませましょう。

① 預貯金の名義変更

預貯金の名義変更は、各金融機関の窓口で所定の書類(金融機関によって名称等は異なります。)に以下の書類等を添えて手続きを行います。

・手続き人(相続人代表者)の実印

・相続人全員の印鑑証明書

・被相続人の戸籍謄本(除籍謄本)

・相続人全員の戸籍謄本・住民票

・被相続人の預金通帳・預金証書と届出印

・遺言書または遺産分割協議書

② 有価証券の名義変更

上場されている有価証券で、証券会社に口座があるものの名義変更手続きは、各証券会社の窓口で所定の手続き書類に次の書類等を添えて行います。(遺言書・遺産分割協議書の有無により若干異なります。)

・被相続人の戸籍謄本(除籍謄本)

・相続人全員の印鑑証明書

・相続人全員の戸籍謄本

・遺言書と検認調書の写し(公正証書遺言以外の場合)または遺産分割協議書の写し

非上場の株式や債券などはその発行元である会社等に名義変更を請求する手続きをとります。

なお、非公開会社の株式等では、名義変更に取締役会(または株主総会)の承認が必要な場合がありますので、確認を取るようにしてください。

③ 自動車等の名義変更

相続した動産で登録が必要になるのは、自動車と船舶がその代表的なものです。

・自動車

軽自動車と普通自動車で若干違いがあり、軽自動車は居住区域の軽自動車検査協会の事務所または支所で、普通自動車は陸運局または支局で手続きを行います。

手続きは「移転登録申請書」に車検証および次の書類等を添えて行います。

なお、手数料納付が必要です。

・被相続人の戸籍謄本(除籍謄本)(相続人全員の記載が必要)

・相続人の印鑑証明書

・車庫証明書(車両の使用の本拠地を変更する場合)

・船舶

総トン数20トン未満の小型船舶は日本小型船舶検査機構で、20トン以上の船舶は国土交通省で相続による名義変更手続きを行うことになります。

相続による名義変更は、「変更・移転登録申請書」に次の書類等を添えて行います。

・被相続人の戸籍謄本(除籍謄本)(相続人全員の記載がある謄本)

・相続人全員の戸籍謄本

・相続人全員の印鑑証明書

・遺言書または遺産分割協議書

④ 知的財産権の名義変更

著作権や工業所有権(特許権、実用新案権、意匠権など)がこの知的財産権または無体財産権と呼ばれるもので、その中には権利の登録が必要なものがあります。

著作権は、相続によって当然に相続人に権利が受け継がれ、著作権を分割する場合を除いては特別の手続きは不要です。

但し、分割の場合は文化庁に登録する制度になっています。

工業所有権については、売買などによる権利移転の場合と異なり、相続などの場合(これを一般承継と呼び、他に会社の合併や分割もこれに該当します。)は移転登録を経ずに直ちに権利が引き継がれます。

但し、一般承継でこれら権利の移転を受けた場合はできるだけ早く移転登録申請を行うべきことが法定されています。

特許権等の移転登録は、その専門家である弁理士に依頼されることをお勧めします。

⑤ クレジットカード等の解約

被相続人が契約していたクレジットカード等の解約手続きも必要になります。

放置しておくといつまでも会費等が引き落されることになります。

なお、引落口座が凍結または解約されても、カードの解約は別に行う必要があります。

手続き方法はカード会社によりさまざまです。電話だけで済むものもあれば、窓口で所定の書類の提出を求められるものもあります。

詳しい手続きは各カード会社にお問い合わせください。

⑥ 公共料金等の名義変更

被相続人が利用していた水道、電気、電話などの公共サービス等の料金についても、名義変更または使用停止の手続きをとる必要があります。

また料金の引落預金口座についても変更等の手続きが必要です。

水道については各地方自治体の水道局に、電気・電話等については電力会社・電話会社等に連絡してください。

連絡は電話、FAXで行えますが、インターネットでの受付を行っているところもあります。

後日手続き書類が送られてきますので、必要事項を記入して返送することで手続きができます。

3-7.1年以内に不動産の所有権移転登記を行う

| 申請人 | 相続人 |

|---|---|

| 提出書類 | 相続登記申請書 |

| 期限 | なし |

| 提出先 | 不動産の所在地を管轄する法務局 |

| 添付書類 | 所定の書類(注)を添えて提出する(登録免許税納税が必要) |

(注)不動産の相続登記申請書には、次の書類等を添付して提出します。

・相続人全員の印鑑証明書

・被相続人の戸籍謄本(除籍謄本)

・相続人全員の戸籍謄本・住民票

・固定資産税評価証明書

・遺言書または遺産分割協議書

不動産の所有権移転登記は、2024年4月1日より申請が義務化され、法定の期限や罰則が定められることとなりました。

所有権移転登記は早めに行うようにしましょう。

不動産の所有権移転登記は、相続人本人が行うこともできますが、件数が多かったり所在地が分散していたりする場合は多大な時間・労力が必要になります。

そのような場合は登記の専門家である司法書士へ依頼することをお勧めします。

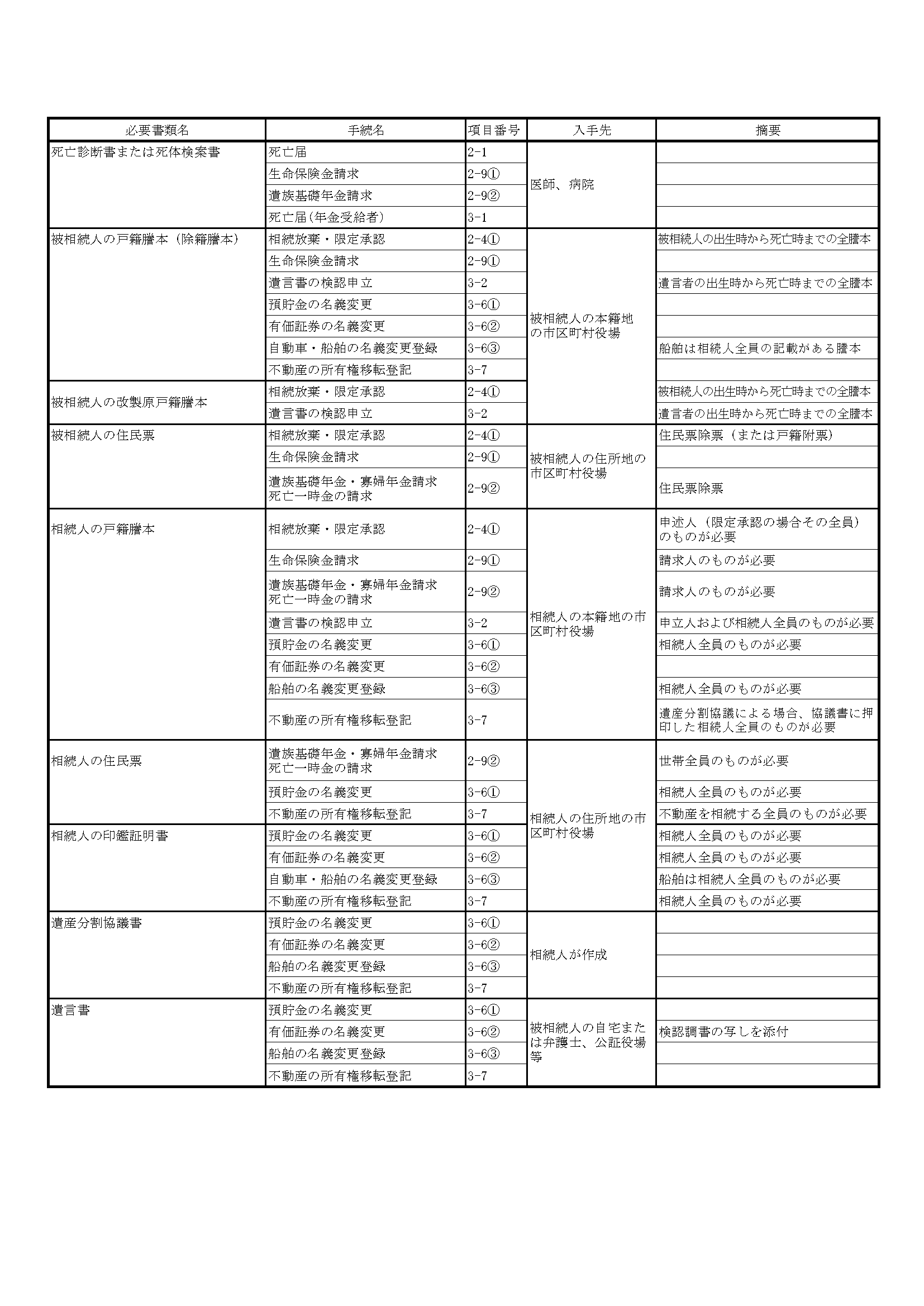

4.相続手続きの必要書類等

相続に関する手続きでは、さまざまな書類を添付して提出することが求められていますが、それらの中には複数の手続きに共通して必要とされるものもあります。

下記の表は複数の手続きにおいて共通して必要とされる書類を一覧にしたものです。必要書類取り寄せの手配をされる際の参考にしてください。

↓画像をクリックするとファイルが開きます

5.まとめ

ここでご案内した手続きは代表的なものだけですが、それでもその種類と数の多さに驚かれたことと思います。

全部を自力で行うのは無理だから専門家に任せようと考える方もいるでしょう。

しかし、遺言書の有無や遺産の調査、遺産分割協議など、基本的なところは相続人自身で行わなければならない手続きも多くあります。

これらの手続きを漏れなく、また期限のあるものはその期限内に行わなければなりません。

そのためには手続きの内容等を正しく知っておく必要があります。ここでご説明したことを参考に、相続の手続きを、秩序を持って進めていきましょう。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。