遺留分制度とは、遺言や遺贈に関わらず、相続人に対して一定額の相続財産を必ず保障する制度のことです。

今回は、遺留分を計算する方法、生前贈与の取り扱いについて、遺留分侵害額の請求権について知っておきたいポイントについて解説します。

1.遺留分とは

遺留分とは、一定の相続人のために法律上必ず留保しなければならない相続財産の一定部分のことで、一定の相続人の生活を保障するためのものです。

遺言による遺贈は、法定相続人の相続分に対する権利よりも優先されますが、そうすると相続人の権利が多大に侵害される可能性があるので、一定の遺留分を定め、相続人の権利を保障しています。

1-1.遺留分が認められる相続人

遺留分について定めた民法1042条では、遺留分の権利が認められるのは「兄弟姉妹以外の相続人」としています。

つまり、法定相続人のうち、遺留分の権利があるのは「配偶者、子、直系尊属(親等)」になります。

相続には「代襲相続」というルールがあり、子が死亡しており孫がいる場合は、子に受け取る権利があった部分を孫が相続できます。孫が子の代襲相続人となる場合には、遺留分の権利も与えられます。しかし、兄弟姉妹の子(甥や姪)が代襲相続人となっても、そもそもの兄弟姉妹に遺留分が認められていないため、遺留分の権利を主張することはできません。

1-2.遺留分の割合

遺留分は、「法定相続割合の1/2または1/3」と定められています。

遺留分の割合は、「相続人が直系尊属のみ」の場合は法定相続割合の1/3となり、それ以外の場合は1/2です。そのため、相続人が「配偶者と直系尊属」の場合と「直系尊属のみ」の場合で、直系尊属の遺留分の割合が異なります。ただ、直系尊属のみが相続人となるケースはあまり多くないので、その可能性が少なければ「法定相続割合の1/2」と理解していても問題ないでしょう。

| 相続人 | 遺留分 | 法定相続分 | 各人の遺留分 |

|---|---|---|---|

| 配偶者 子(または孫) |

1/2 | 配偶者 1/2 子 1/2 |

配偶者 1/4 子 1/4 |

| 配偶者 父母(または祖父母) |

1/2 | 配偶者 2/3 父母 1/3 |

配偶者 1/3 父母 1/6 |

| 配偶者 兄弟姉妹(または甥・姪) |

1/2 | 配偶者 3/4 兄弟姉妹 1/4 |

配偶者 1/2 兄弟姉妹 なし |

| 配偶者のみ | 1/2 | 全部 | 1/2 |

| 子(または孫)のみ | 1/2 | 全部 | 1/2 |

| 父母(または祖父母)のみ | 1/3 | 全部 | 1/3 |

| 兄弟姉妹(または甥・姪)のみ | なし | 全部 | なし |

2.遺留分の計算方法

では、遺留分は具体的にどのような計算方法になるのかを解説します。

2-1.相続人が子どものみの場合

相続人が子どものみの場合、法定相続では、子どもが相続財産の全額を相続することになります。遺留分はその1/2なので、「相続財産の1/2」です。子どもが複数人いる場合は、遺留分は人数で分割されます。

例:相続人が子ども2人で相続財産が6,000万円の場合

子ども1人あたりの遺留分は1,500万円(6,000万円×1/2÷子2人)。

2-2.相続人が配偶者と子どもの場合

相続人が配偶者と子どもの場合、法定相続割合は、配偶者が1/2で子どもが1/2です。遺留分はその1/2となるので、配偶者の遺留分は「相続財産の1/4」、子どもの遺留分も「相続財産の1/4」となります。子どもが複数人いる場合は、遺留分も人数で分割されます。

例:相続人が配偶者と子ども2人で相続財産が6,000万円の場合

配偶者の遺留分は1,500万円(6,000万円×1/4)

子ども1人あたりの遺留分は750万円(6,000万円×1/4÷子2人)

2-3.相続人が配偶者と親の場合

被相続人に子どもがおらず、相続人が配偶者と直系尊属の場合、法定相続割合は、配偶者が2/3で直系尊属が1/3となります。遺留分はその1/2となるので、配偶者の遺留分は1/3、直系尊属の遺留分は1/6です。両親が健在だったなど、直系尊属が複数人いる場合は、遺留分も頭数で分割されます。

例:相続人が配偶者と両親で相続財産が6,000万円の場合

配偶者の遺留分は2,000万円(6,000万円×1/3)

親1人あたりの遺留分は500万円(6,000万円×1/6÷2人)となります。

2-4.相続人が親だけの場合

被相続人に配偶者も子どももおらず、直系尊属のみが相続人となる場合、直系尊属の法定相続割合は相続財産の全額となります。この場合のみ、遺留分の割合は1/3です。直系尊属が複数人いる場合は、遺留分も頭数で分割されます。

例:相続人が両親で相続財産が6,000万円の場合

親1人あたりの遺留分は1,000万円(6,000万円×1/3÷2人)となります。

3.遺留分を計算するときの財産額の求め方

遺留分を計算する方法は上記の通りですが、その計算をするためには、「遺留分を計算するための相続財産がいくらなのか」を確認しなければなりません。「遺留分を計算するための相続財産」は、相続開始時に被相続人が持っていた財産(遺産)と同じではありません。遺留分を計算するための相続財産は、下記の計算式で求められます。

「被相続人が相続開始の時において有した財産の価額」+「贈与した財産の価額」-「債務の全額」

ここで問題になってくるのが「贈与した財産の価額」です。それについて、詳しく見ていきましょう。

3-1.相続開始1年前までの贈与は全額が加算対象となる

生前贈与されたもののうち、「死亡したときからさかのぼって1年以内」に贈与されたものは、その全額を「遺留分を計算するための相続財産」に加算します。

相続税を計算する際は、「相続開始前3年以内の贈与」が相続税の対象となっていますが、遺留分を計算する場合の基準とは異なるので、混同してしまわないよう注意が必要です。

3-2.生計の資本等として相続人に贈与されたものは10年以内まで加算対象

相続人に対して、婚姻・養子縁組・生計の資本(※)として生前贈与された財産については、「死亡したときから10年前までの贈与」が、遺留分を計算するための相続財産に加算されます。

※「生計の資本」とは、自宅の建設資金、独立企業の資金、その他生計の基礎となる特に多額の財産を指します

3-3.1年よりも前の贈与は条件付きで加算対象となる

「死亡したときから1年前の日より前の贈与」については、「贈与者と受贈者の双方が、その贈与によって、遺留分権利者の遺留分が侵害されることを知っていた」場合には、いつ贈与されたかに関係なく、遺留分を計算するための相続財産に加算されます。これは、贈与者と受贈者が意図して遺留分の侵害行為を行った「悪意の贈与」と判断されるため、遺留分権利者を保護するために加算対象とされています。

4.状況別の遺留分の計算方法

ここで、具体的な例を用いて、遺留分の計算をしてみましょう。

4-1.簡単な事例

相続人:配偶者、子ども2人

遺産:9,000万円

相続開始1年前までの贈与:2,000万円(受贈者は相続人ではない)

債務:1,000万円

- 遺留分を計算するための相続財産

9,000万円+2,000万円-1,000万円=1億円 - 配偶者の遺留分

1億円×1/4=2,500万円 - 子ども1人あたりの遺留分

1億円×1/4÷2=1,250万円

4-2.生前贈与を子どもの1人が受けていた場合

相続人:配偶者、子どもA・B

遺産:9,000万円

相続開始1年前までの贈与:1,000万円(受贈者は子どもA)

- 遺留分を計算するための相続財産

9,000万円+1,000万円=1億円 - 配偶者の遺留分

1億円×1/4=2,500万円 - 子ども1人あたりの遺留分

1億円×1/4÷2=1,250万円

※ただし、子どもAは受贈者として1,000万円の贈与を受けているため、この分を控除した250万円までしか遺留分の侵害を主張できません。

4-3.生命保険金がある場合

原則として、生命保険金は遺留分の対象になりません。2004年の最高裁判所の判決*1で、「死亡保険金請求権は…遺贈又は贈与に係る財産には当たらない」と判断されています。

しかし、これはあくまで原則としての話であり、例外もあります。そもそも、遺留分の制度は、財産分割での著しい不公平を是正することが目的です。そのため、遺産に対して生命保険金が非常に大きい場合は、生命保険金を「遺留分を計算するための相続財産として加算すべきもの」と判断される可能性もあるのです。

極端な例ですが、「遺産が100万円だったのに対し、特定の相続人や法定相続人でない人への生命保険金が1億円あった」場合は、遺留分が侵害されていると判断されてしまうでしょう。ただ、特段の事情があって、特定の人への生命保険金が非常に多くなってしまうケースも考えられますから、どうなれば生命保険金が遺留分の対象になるかという基準があるわけではありません。

*最判 平成16年10月29日裁判所HP参照(平成15(ラ)953)

5.その他の遺留分について知っておきたいこと

遺留分を計算する方法や考え方は以上の通りですが、その他にも知っておくべきことがいくつかあります。最後に、そのポイントを3つご紹介します。

5-1.遺留分の放棄

遺留分は、その権利を放棄することができます。遺留分の放棄は、被相続人の生前と死後のどちらでも可能です。

民法1049条には、被相続人の生前に遺留分を放棄する場合の手続きについて定められています。それによれば、相続開始前における遺留分の放棄は、「家庭裁判所の許可を受けた場合に限られる」とされています。

その理由は、生前であれば、被相続人から強引に迫られて遺留分の放棄をさせられてしまう可能性があるためです。こういった不当な干渉での遺留分の放棄を排除するために、家庭裁判所での許可という厳格な手続きが求められているのです。

一方、相続開始後に遺留分を放棄する場合は、他の相続人に対して「遺留分を放棄する」と伝えればよいだけですので、特にルールは定められていません。

遺留分の放棄には、注意すべき点が3つあります。

① 遺留分の放棄は他の相続人の遺留分に影響を与えない

遺留分の放棄は個別に行われる「個人の財産権」であり、放棄した人が遺留分の権利を主張しなくなるだけの効果しかありません。遺留分は相続人全員で共有しているものではないため、相続人の1人が遺留分を放棄したからといって、放棄された遺留分が他の相続人に振り分けられることはありません。

② 一度、遺留分の放棄をすると撤回できない

遺留分の放棄は、原則として撤回できません。合理的な理由がない限り、放棄したことを取り消すことはできません。遺留分の放棄は、慎重に検討したうえで判断するようにしましょう。

③ 遺留分の放棄と相続放棄は別物

遺留分の放棄をした場合でも、その相続人の相続権は失われていません。遺留分の放棄は、「遺留分が侵害されていても、その権利を主張しない」というだけの効果にとどまります。

相続放棄をする場合には、相続開始から(または相続人であることを知ってから)3か月以内に、家庭裁判所で相続放棄の手続きが必要です。

5-2.遺留分の支払いは金銭債権化された

民法が2018年に改正され、2019年7月1日からの相続について、遺留分の制度が見直されています。その中の1つに、「遺留分の支払いの金銭債権化」があります。

従来の遺留分は、「遺留分減殺請求権」という名前で、「侵害された金額に相当する物的権利」を請求することができました。

相続財産の大半が不動産の場合、その不動産を特定の相続人が引き継ぐことで遺留分の侵害が生じてしまうことがあります。その際、不動産を引き継いだ相続人に、遺留分として「不動産の所有権の一部」を請求すると、遺留分を巡ってトラブルになっている者同士で共有することになってしまいます。オーナー企業経営者の事業承継で、会社が利用している不動産が絡むケースなどでは、スムーズな事業承継に支障が起きる可能性もあったのです。

今回、これが改正され、「遺留分減殺請求権」から「遺留分侵害額の請求権」に改められ、遺留分の侵害額に相当する金銭の請求が可能になりました。

5-3.遺留分の時効

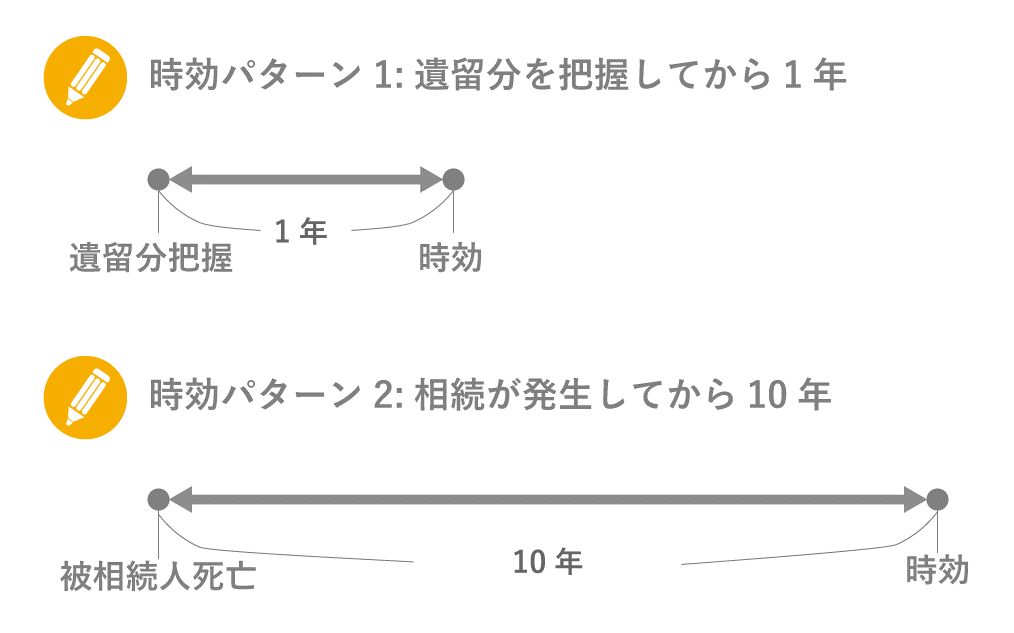

遺留分侵害額の請求権は民法1048条(遺留分侵害額請求権の期間の制限)によって時効が定められています。

相続開始および遺留分を侵害する贈与または遺贈のあったことを知ったときから1年間、相続開始のときから10年間に限り、遺留分侵害額請求ができます。

この期間を過ぎてしまうと遺留分を請求する権利を失ってしまうため注意しましょう。

6.まとめ

遺留分は、法定相続人のうち「配偶者・子・直系尊属」に認められている権利で、法定相続割合の1/2または1/3分の権利が保障されているものです。

遺留分の制度が定められている目的は、著しく不公平な財産分割がなされることで相続人の生活の安定などに支障が出ないようにすることであるため、遺留分を計算する基準となる相続財産は必ずしも遺産の金額とはなっていません。相続開始の1年前までの生前贈与などを加算し、債務を控除した金額が、遺留分を計算するための相続財産となります。

その他にも、放棄や時効などのルールも定められていますが、放棄については遺留分と相続で別に手続きが必要である点にも注意が必要です。

生前贈与が遺留分の計算の際に加算されるか、各種手続きなど、判断が難しいケースも少なくありません。相続や遺留分を巡るトラブルを未然に防ぎたい、遺留分が侵害されているかを確認したいといった場合は、できるだけ早く弁護士等の専門家に相談することをおすすめします。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。