ご自身に離婚歴があったり、ご両親が離婚されていて、ご自身あるいは子どもに相続権があるのかお悩みの方はいませんか?

離婚した夫婦のうちどちらかが亡くなった場合、残された元配偶者には相続権がありません。しかし、子どもには相続権があります。

くわしくは本文で説明していきますので、一緒に確認していきましょう。

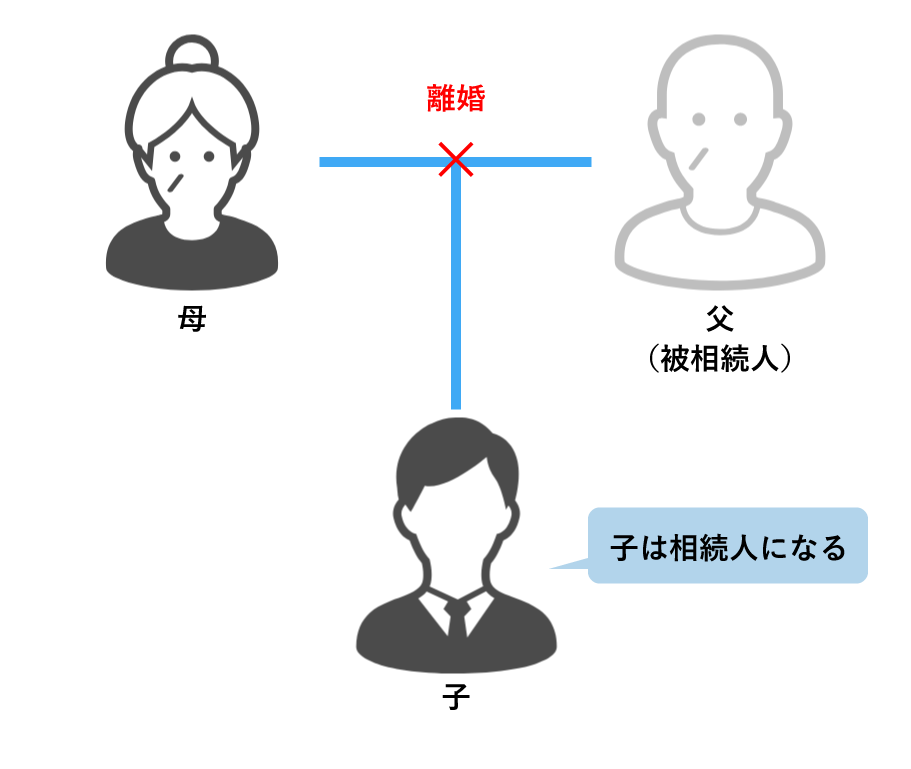

1.両親が離婚しても子どもは相続人となる

離婚をしたら元配偶者は他人となるため相続人にはなりませんが、(元配偶者との)子どもは相続人となります。

夫婦が離婚をしたとしても、親子間に血の繋がりがあることに変わりないからです。

※ 離婚した元夫婦のどちらが親権を取得した場合でも、子どもの相続権に変わりはなく父と母の両方の相続人となります。

1-1.子どもには最低限保障された財産の取り分がある

子どもには最低限保障された財産の取り分(=遺留分)があります。

そのため離婚した配偶者に引き取られて、(子どもと)どんなに疎遠になっていたとしても子どもに財産を全く相続させないということはできません。

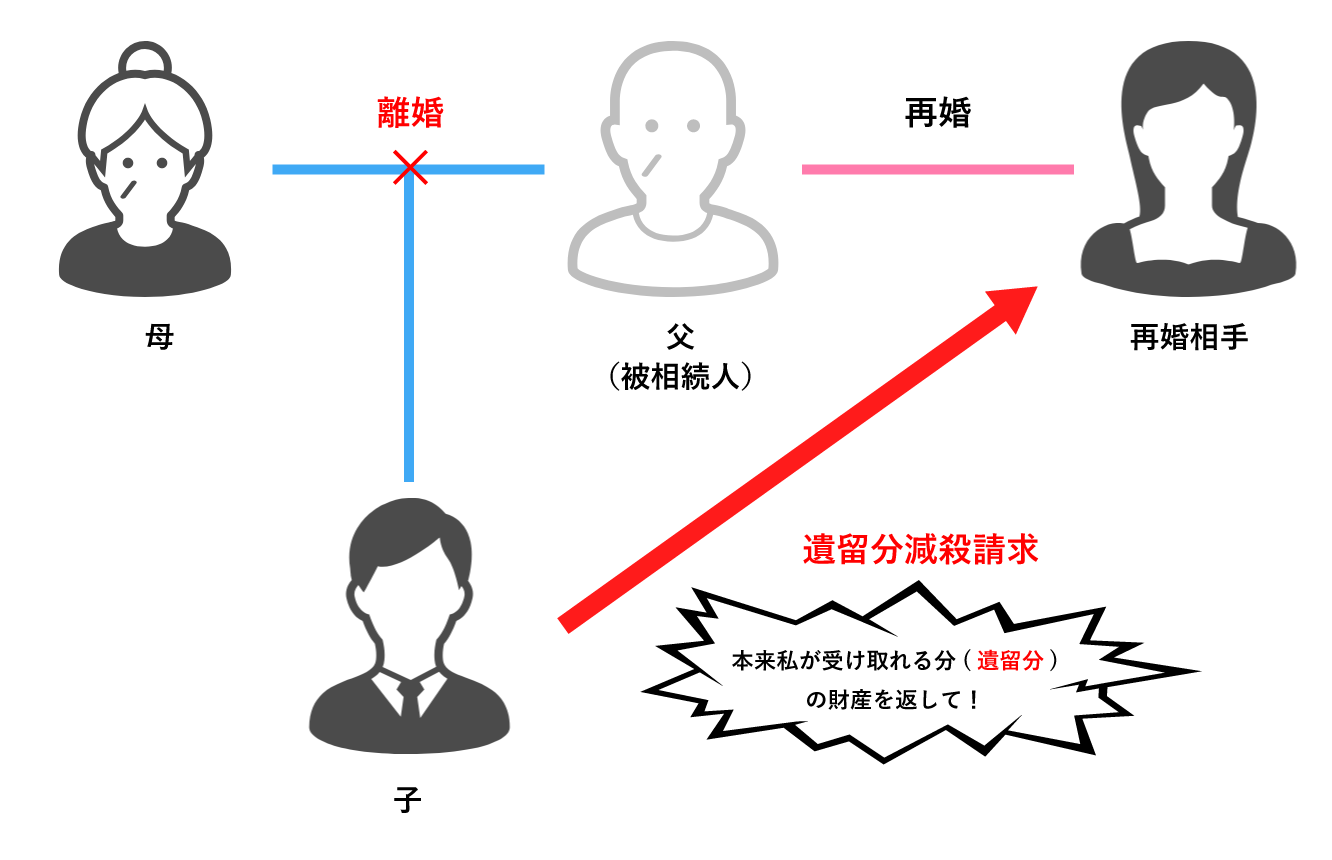

1-2.遺言によって遺留分以下の取り分となってしまっても、遺留分は相続できる

もし遺言に遺留分以下の取り分の記載があった場合、子どもは遺留分を侵されている分を請求(遺留分減殺請求)することができます。

たとえば総財産額が4000万円で、法定相続人が子どもと再婚相手のみの場合、子どもは法定相続分(1/2)により2000万円を相続できます。

もしここで「財産(4000万円)すべて再婚相手に引き継がせる」と書かれた遺言が見つかったとしたら子どもは財産をまったく相続できないことになりますね。

被相続人の遺志を尊重することも大事ですが、相続人なのに財産を何も相続できないのはすこし理不尽ですよね。

そこで遺言に「財産はすべて〇〇に与える」と書かれていたとしても、相続人に最低限保障された財産の取り分(遺留分)は相続させてあげようというものです。

今回のケースでは下の図ように子どもが再婚相手に対して、遺留分を侵されている分を請求(遺留分減殺請求)することで遺留分(1/4)である1000万円を相続できます。

ただしこの権利には期限があり、「相続の開始および遺贈があったことを知った時から1年」、または「相続開始から10年を経過したとき」を過ぎてしまうと権利を失ってしまいます。

本来財産をもらえるはずの権利を失わないためにも、元配偶者が亡くなったという連絡を受けた際には、まず遺言がのこされているかどうかを確かめましょう。

(※遺留分減殺請求をするかどうかは任意です。遺留分を侵害されていることを承知のうえで請求しないという場合でも問題ありません。)

関連情報を確認する

2.離婚した元配偶者が亡くなったときの子どもの相続分

離婚した元配偶者が亡くなったときの子どもの相続分は、元配偶者の家族状況によって変わります。

離婚した元配偶者が亡くなったときの子どもの相続分は、再婚相手がいるかどうか再婚相手との間に子どもがいるのか。いる場合は何人いるのかによって変わってきます。

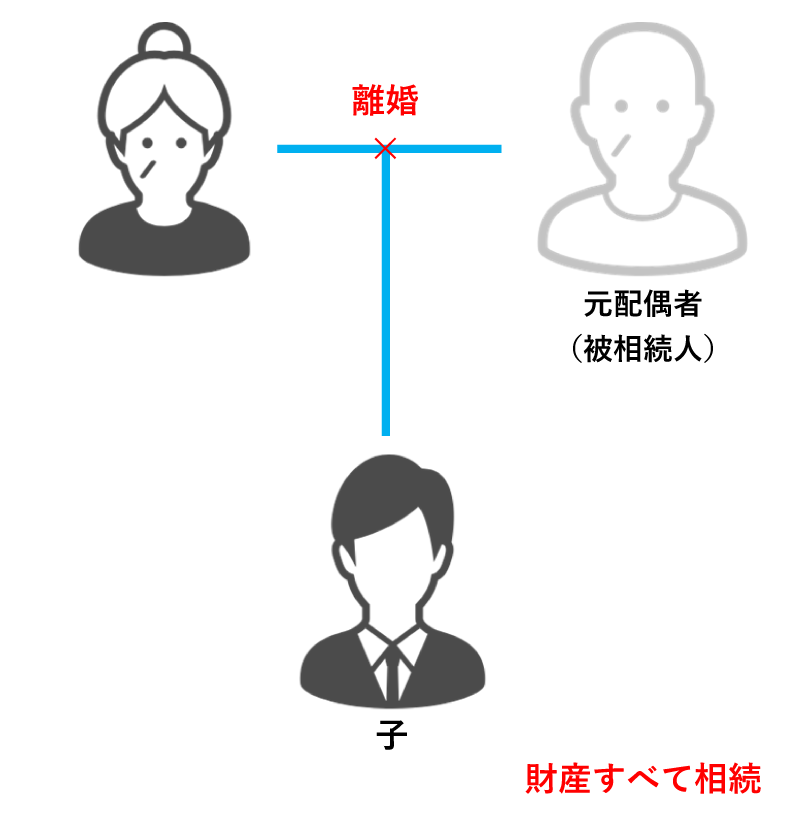

2-1.元配偶者に再婚相手がいない場合

相続人は元配偶者との子のみ。子はすべての財産を相続することができる

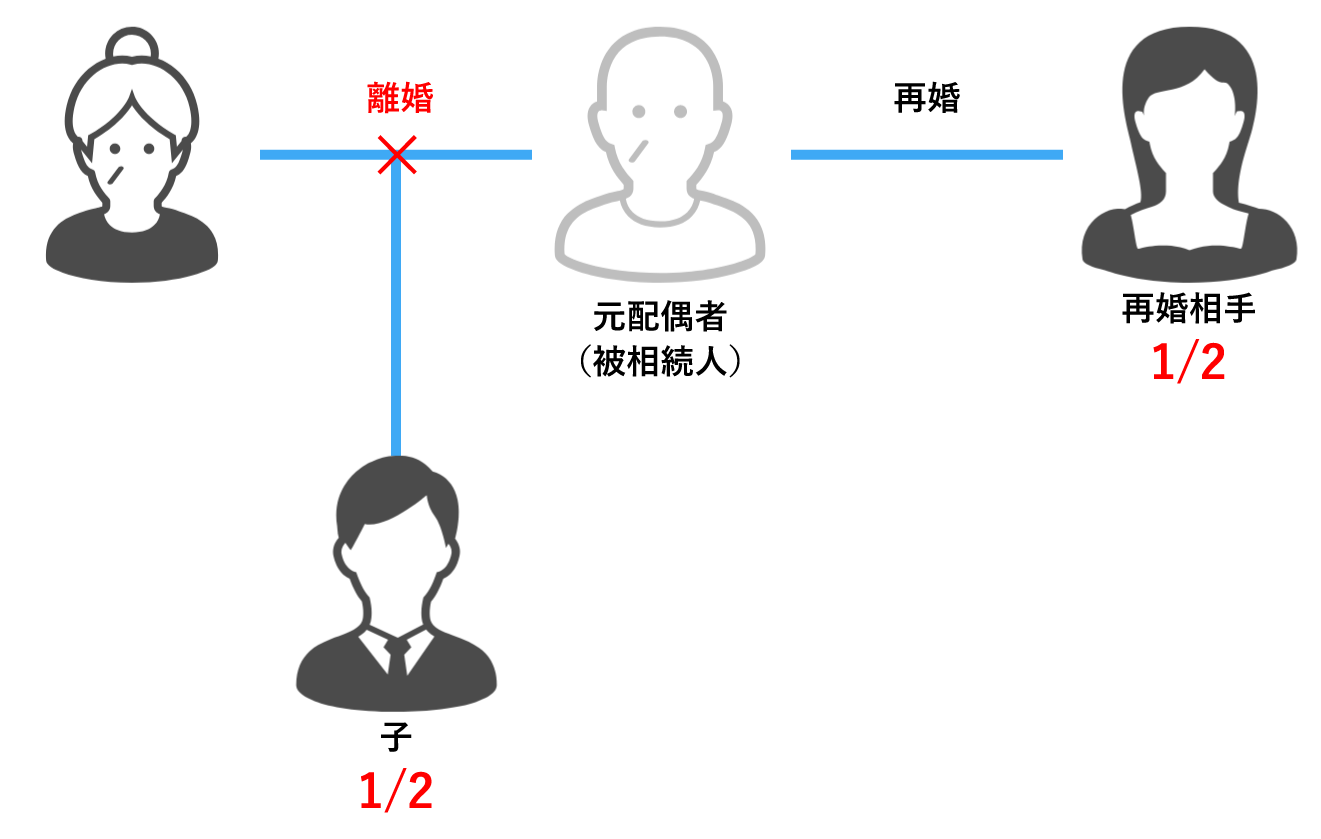

2-2.元配偶者に再婚相手がいるが、子どもはいない場合

相続人は2人(①子、②再婚相手)。子の相続分は1/2

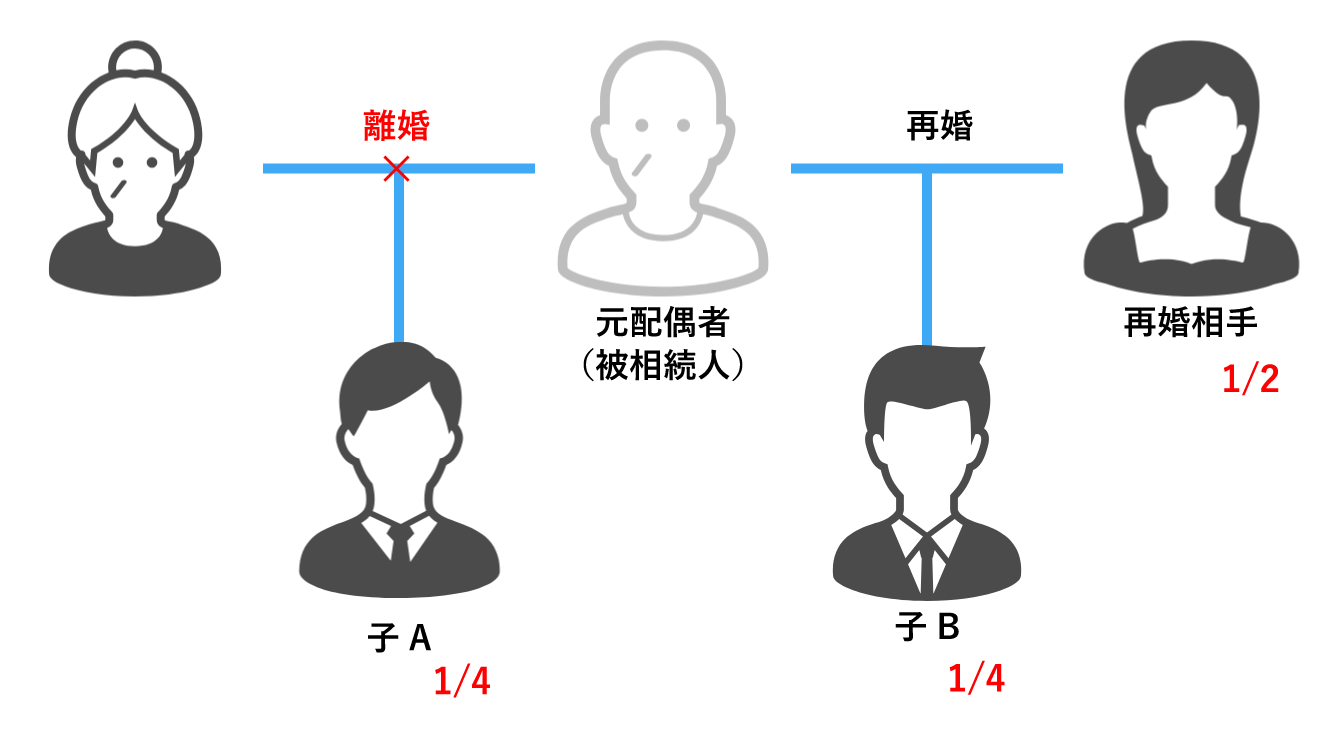

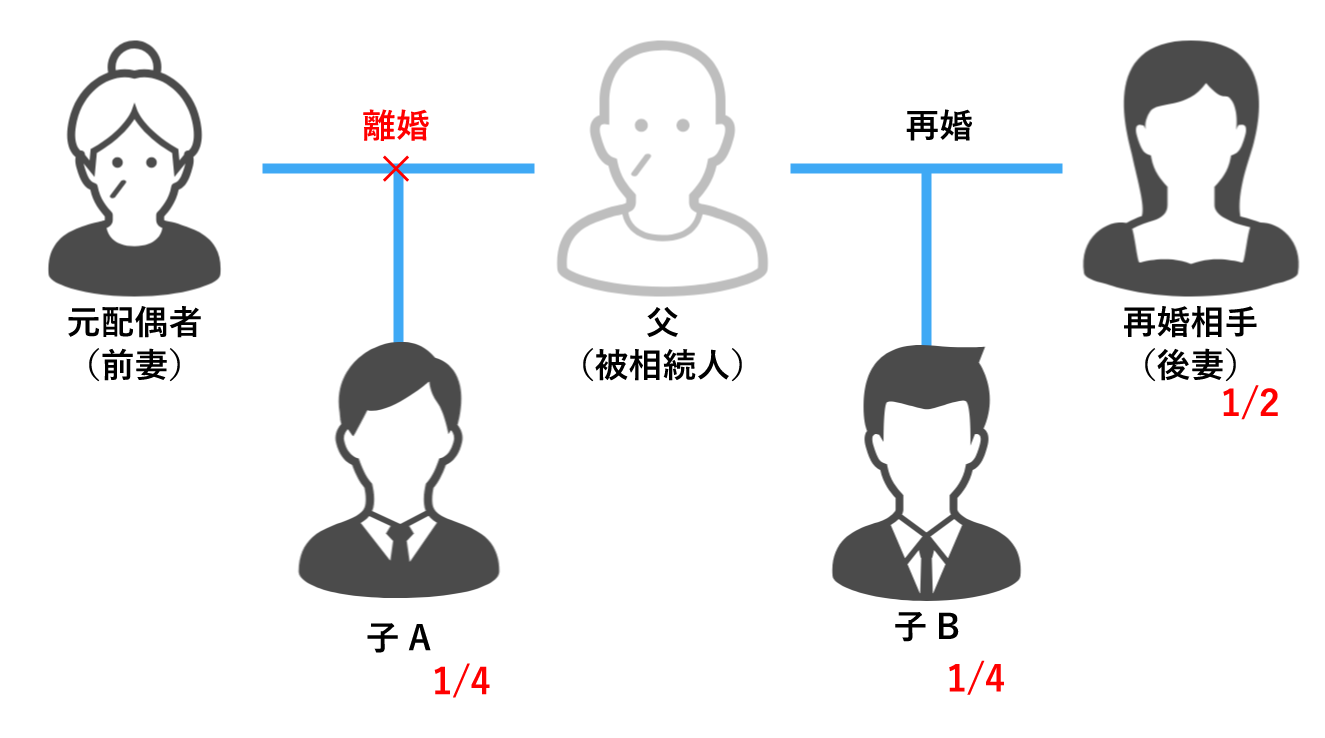

2-3.元配偶者に再婚相手とその子どもがいる場合

相続人は3人(①子A、②再婚相手、③子B)。子Aの相続分は1/4

(コラム1)ちなみに・・・異母(異父)兄弟間で相続分は変わらない

異母(異父)兄弟の親が亡くなったとき、元配偶者との子(子A)と、再婚相手との子(子B)の相続分は変わりません。

「離婚した相手との子だから・・・」といって再婚相手との子より相続分が減ってしまうということはありません。

親からすれば、元配偶者との子も再婚相手との子も、血のつながった子どもであることに変わりはありませんよね。

そのように考えれば、相続分が同じであることは当然のことですね。

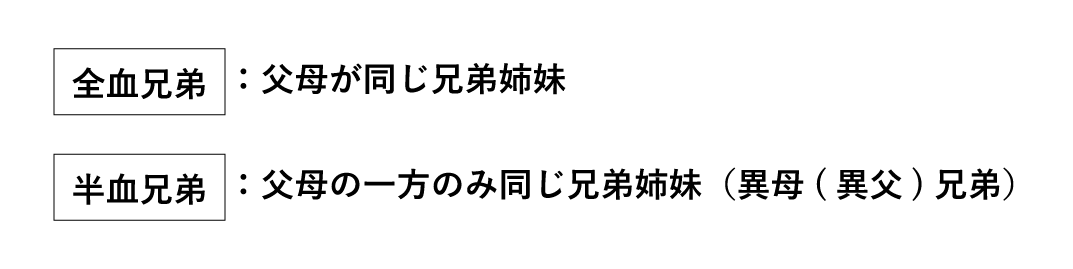

(コラム2)全血兄弟と半血兄弟の場合には相続分に差がある

コラム1では、親が亡くなったときに、異母(異父)兄弟間で相続分に違いがないとお伝えしました。

コラム2では異母(異父)兄弟のうちの1人が亡くなったときに、のこされた兄弟の相続分に違いが出てくるというお話をします。

まず全血兄弟と半血兄弟についてご説明します。

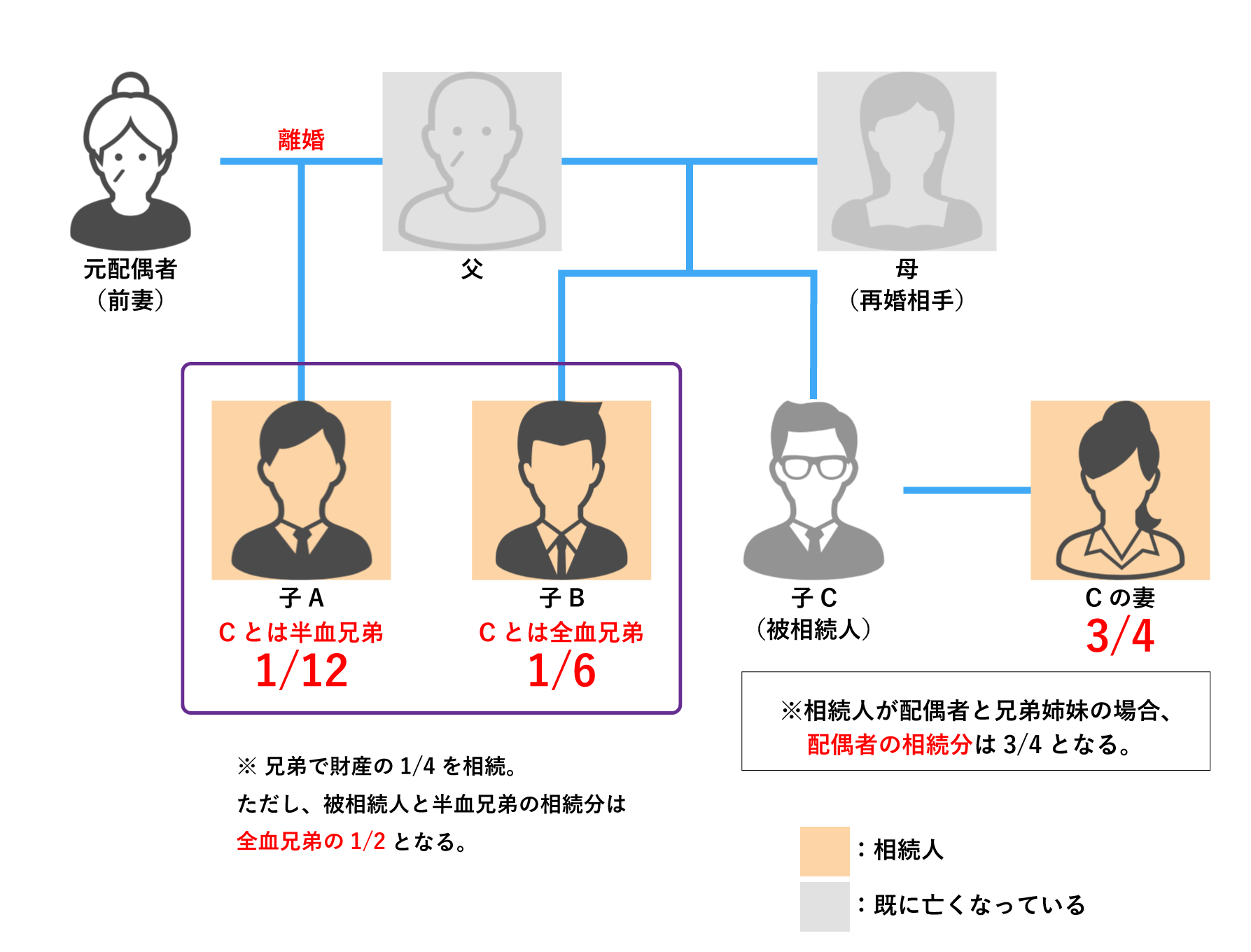

下の図のように、異母(異父)兄弟のうちの1人が亡くなった場合、被相続人(子C)と全血兄弟(子B)か半血兄弟(子A)かによって、相続分に違いが出てきます。

兄弟姉妹は、親などの直系尊属や子どもがいない場合に相続人となります。この場合の相続分は配偶者が3/4、兄弟姉妹が1/4となります。

・兄弟姉妹が全て被相続人と全血兄弟である場合

兄弟姉妹の相続分1/4を人数で割った分が兄弟姉妹1人当たりの相続分となります。

・兄弟姉妹のなかに被相続人と全血兄弟・半血兄弟がいる場合

兄弟姉妹の相続分1/4のなかでさらに半血兄弟1人あたりの相続分が全血兄弟1人当たりの相続分の1/2となるように計算して相続分を出します。

相続人のなかに被相続人と半血兄弟である人がいるという方はご説明したように全血兄弟と相続分に違いが出てきますから、相続分を算出する際に計算を間違えないようご注意ください。

関連情報を確認する

3.両親が離婚した場合の相続のまとめ

- 両親が離婚していても子供は相続人となる

- 子供には最低限保証された財産の取り分(遺留分)がある

- 遺言により遺留分が侵害されていた場合、遺留分減殺請求ができる

離婚後の相続についてご説明しました。

元配偶者との子とどんなに疎遠になっていたとしてもその子には相続権があるということ、元配偶者との子と再婚相手との子も、相続分は同じであることがわかりましたね。

「勘違いしていた・・・」「知らなかった・・・」という方もいらっしゃるのではないでしょうか?

離婚は数十年前と比べて、珍しいことではなくなってきています。離婚後の相続については知っておいて損ではありませんから、おさえておきましょう。

元配偶者が亡くなったときに(元配偶者の)財産を子どもにしっかり相続させたいとお考えの方は、遺言によって遺留分が侵害されていないかどうか確認するため、元配偶者が亡くなったとの連絡を受けた時点で遺言がのこされていないか確認をしましょう。

遺留分減殺請求を考えているという方や不安なことがあるという方は、後回しにするのではなく早めに専門家に相談されることをおすすめします。

国内トップレベルの相続税申告実績を誇るランドマーク税理士法人では、相続税申告に関する知識とノウハウを豊富に蓄積しています。お客様お一人おひとりの気持ちに寄り添った丁寧なサポートをモットーとしておりますので、相続税申告ならびに相続全般でお困りごとのある方は、どうぞ安心して当プラザの初回完全無料相談をご利用ください。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。