2019年2月8日法務省にて、民法と不動産登記法の見直しを行うことが発表されました。この見直しというのが、相続登記の義務化の検討です。

2019年2月8日法務省にて、民法と不動産登記法の見直しを行うことが発表されました。この見直しというのが、相続登記の義務化の検討です。

日本経済新聞2019年2月8日付の記事「土地の相続登記を義務化 所有者不明問題で法改正へ」でも取り上げられ、多くの方が関心を持つようになったのではないでしょうか。

2020年には改正案を提出したい考えがあるとのことから、近々、相続登記の義務化が開始される見通しと言われています。

相続登記の義務化が施行される前に、いま一度相続登記について見直してみましょう。相続登記はなぜ必要なのか、相続登記しなければどんなリスクが出てくるのか解説いたします。

1.相続登記とは不動産の名義を変更する手続きです

相続登記とは、土地・家・マンションなど不動産の所有者が亡くなった場合に、相続人への名義変更を行う手続きのことを指します。

手続きが必要である理由は、相続登記を怠った場合、不動産の所有者が不明確になってしまい、争いが起きたり売買が自由にできなくなるなどの不利益を被る可能性があるため、これを回避(廃除)するためです。

ただ、現在相続登記には期限が定められておらず、相続登記をする義務はありません。手続きをしなくても罰則がないため、自発的に手続きを行わなければ、どんどん後回しになってしまいます。

2.相続登記の現状

事実、平成28年度に法務省が行った地籍調査において、不動産登記簿上で所有者の所在が確認できない土地の割合は約20%もあるという結果が出ています。

また、最後に登記がなされてから50年以上経つ土地は、中小都市・中山間地域で26.6%、大都市でも6.6%あったという結果が出ています。

| 最後の登記から90年以上経過しているもの | 最後の登記から70年以上経過しているもの | 最後の登記から50年以上経過しているもの | |

|---|---|---|---|

| 大都市(所有権の個数:24,360個) | 0.4% | 1.1% | 6.6% |

| 中小都市・中山間地域(同上:93,986個) | 7.0% | 12.0% | 26.6% |

(参考:民法・不動産登記法の改正に当たっての検討課題)

では、いったいなぜ相続登記は行われないのでしょうか?

3.相続登記が行われない理由

相続登記が行われない(放置される)理由に、手続きが煩雑で、自力で行うのが困難であることが挙げられます。

登記の際は登録免許税がかかりますし、司法書士に依頼すると、報酬を支払う必要も出てきます。結果的にこれらの手続きを面倒だと感じ、放置してしまう人は少なくありません。

4.相続登記を行わない場合の5つのリスク

手続きは必須ではありませんが、しないことによるリスクも出てきますので、注意が必要です。

下記では相続登記をしないことによる5つのリスクについて解説致します。

① 不動産の売却、担保設定ができない

相続登記をしないままにしておくと、不動産の名義は被相続人(亡くなった人)のままです。他人名義の不動産を売ったり、担保として設定するようなことはできません。

今は売る気が無いからそのままにしておこうと考える人もいるかもしれませんが、いざ売ろうとしたときに、権利関係が複雑になっていたり、登記をしようとしても書類が手に入らなくなってしまうなど、スムーズに手続きを進めることができなくなることもあるのです。

ご自身が先祖代々又は先祖から受け継いできたご自宅を売却する気はなくても、お子さんやお孫さんの代にどうなるかは分からないですよね。

次の世代の人たちが困ることのないよう、早めに相続登記はしておくべきなのです。

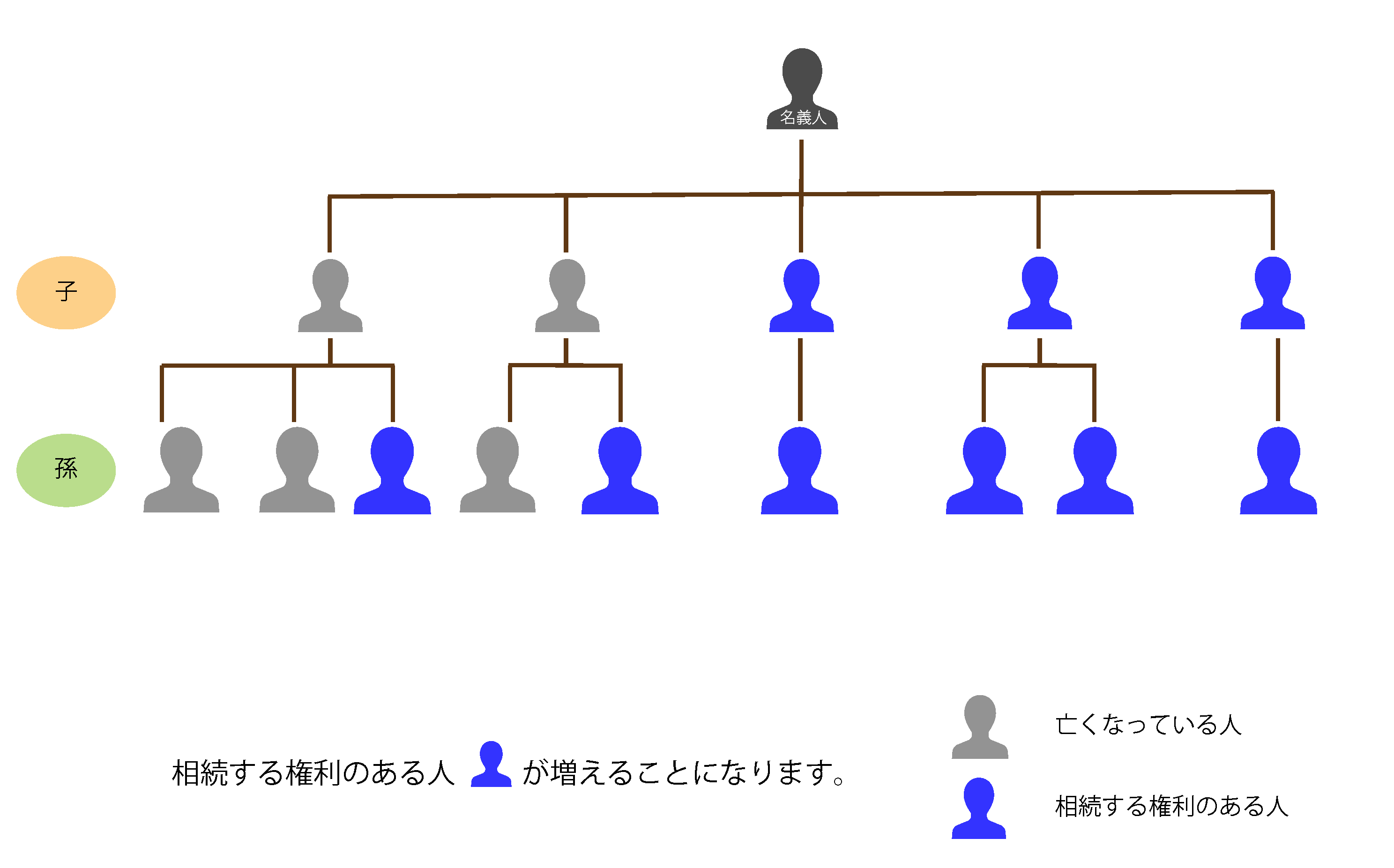

② 権利関係が複雑になる

相続登記をきちんとしておかないと、代が進むごとに相続人の数が多くなり、権利関係が複雑になってしまうことがあります。

相続した不動産の名義が被相続人(亡くなった人)のままですと、相続人全員が共有している状態となります。

すぐに手続きをしていれば、兄弟間でのみ遺産分割協議を行えばよかったことが、手続きを放置していたがために、従兄弟同士や叔父と甥などの間で話し合いが必要になることもあるのです。

③ 認知症等で遺産分割が困難になる

相続登記を放っておくと相続人が高齢化しますから、認知症を発症するリスクが高まります。

判断能力がなくなった相続人は、成年後見人をつけないと遺産分割協議に参加することができません。相続人の間で財産をどう分けるかを話し合う遺産分割協議も法律行為ですから、判断能力が無い人が成年後見人をつけずに行った遺産分割協議は無効となります。

成年後見人は、家庭裁判所で選任してもらうため、時間がかかりますから、早急に不動産を処分したいときには困ってしまいます。

さらに、成年後見人はその相続人の財産を守るため、当然に法定相続分かそれ以上の取り分を主張します。相続税の金額は分割方法によって節税することができますが、このような場合、結果的に相続人全体で支払う税額が高くなってしまっても仕方がありません。

相続人に判断能力があるうちに早めに相続登記をしておいた方が良いでしょう。

④ 相続人の債権者による差し押さえがある

相続人の中に借金をしている人がいる場合には注意が必要です。

相続人にお金を貸している債権者は、債権を回収するため代位登記という方法で、相続人の代わりに相続登記を行い、不動産の一部を差し押さえることができます。

相続登記をしていない不動産は相続人の間で共有の状態になりますから、債権者が代わりに登記できてしまうわけです。この場合は、借金を返して差し押さえを解除してもらえない限り、その不動産の名義を他の人に移すことができません。

このようなことが起こらないように、不動産の名義は早めに変更しておきましょう。

⑤ 登記に必要な書類が入手困難になってしまう

相続登記をするには、原則として亡くなった方の住民票(除票)または戸籍の附票が必要です。

亡くなった方の住民票や戸籍謄本等は、役所の保存期限が決まっています。その期限を超えてしまうと、いざ相続登記をしようとするときに必要書類が取れなくなってしまいます。

住民票(除票)の保存期限は5年、亡くなった方の戸籍は150年で古い場合には50年もしくは80年です。ですが、戸籍が除籍や改製原戸籍になっている場合には、戸籍の附票の保存期間も住民票と同じく5年になります。

保存期限が過ぎて処分されてしまった書類は再入手できませんから、別個の書類が必要になったり、法務局に相談しながら手続きを進めなくてはならなくなってしまいます。

また、場合によっては、相続人全員が捺印した合意書を用意する必要もあります。

必要書類の保存期限が過ぎた後の相続登記はイレギュラーなケースですので、書類を集めるための決まった方法やマニュアルもありません。一般の方にとっては手間と労力が大きく、非常に困難になってしまうため、司法書士等の士業の先生に相談せざるを得なくなってしまうでしょう。

費用も手間も必要以上にかかりますから、相続が発生して5年が経たないように気をつけましょう。

5.まとめ

2019年の法務省 法制審議会(法相の諮問機関)でまとめられた有者不明土地対策の原案では、相続登記の義務化と共に、手続きを簡素化する一方で、一定期間のうちに登記しなければ罰則を設けることが検討されています。

相続登記をしていない人については、現在検討されている相続登記手続きの義務化が本格的に始動する前にも、相続登記をすることをお勧めします。

相続登記はご自身で手続きすることができますが、権利関係が複雑な場合や時間が無い方は、専門家である司法書士に依頼することも考えた方がいいかもしれません。

不動産を引き継ぐであろう子供や孫、その先の世代のためにも相続登記はできるだけ早く済ませましょう。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。