2020年4月より、「配偶者居住権」という制度が導入されました。

従来は「配偶者がこれまでの家に安心して住み続けられるか」という点で、相続トラブルにもつながりかねませんでしたが、この制度によって解決することができるようになりました。

1.新制度 配偶者居住権

「配偶者居住権」は、2020年4月に施行された民法上の制度です。

これにより、被相続人の配偶者(以下、配偶者)の居住権を保護し、これまでと同じ場所に居住し続けられるようになりました。

配偶者居住権は不動産の時価よりも小さく評価されるため、配偶者が相続する現金を大きくすることもできます。そのため、住む場所だけではなく、老後資金を確保するという側面からも活用する価値のある制度です。

被相続人の財産の多くを不動産が占めている場合には、特に有効です。

ただ、相続についてだけでも制度は複雑です。そのうえ、配偶者居住権まで理解するのは至難の業。

そこで、この記事では、配偶者居住権の概要から、どうすれば活用できるのかといった疑問点まで、簡単にまとめました。

2.従来の制度との比較・違い

従来の制度では、被相続人の財産の相続割合を定めていただけであり、結果として、配偶者が住む場所に困ったり、老後の生活資金に困ってしまったりというケースが発生していました。

従来制度では、配偶者は「今すぐに住み慣れた家から出ていかないといけないかもしれない」と精神的・肉体的な負担を強いられていたのです。

具体的な事例として、このようなケースが発生しかねない状態だったのです。

- 被相続人の財産

居住していた不動産(4,000万円)、現金(1,000万円) - 相続人

配偶者と子1人

この場合、法定相続割合に従えば、配偶者と子が1/2ずつ相続します。金額にすると2,500万円ずつですが、不動産を売却しないと分割することができません。

不動産を売却すると、配偶者は住む場所を失ってしまいますが、高齢者は賃貸住宅を借りるのも一苦労です。できれば不動産を売却せずにおきたいところです。

一方、仮に子どもが1,000万円の相続で納得してくれたとしても、配偶者には現金が残らず、それ以降の生活を年金だけでしていかなくてはなりません。将来的にマクロ経済スライドで年金の目減りが想定されることも考慮すると、可能な限り、配偶者の老後資金も確保しておきたいところです。

こういった問題を解決するために定められたのが「配偶者居住権」なのです。

配偶者の住む場所をそのままに、以降の生活費も確保できるようになりました。

3.配偶者居住権とは

配偶者居住権とは、残された配偶者が被相続人の所有する建物に居住していた場合、「被相続人の死亡後も、配偶者が、賃料の負担なくその建物に住み続けることができる権利」です。

配偶者居住権は、配偶者が亡くなるまでとすることも、具体的な存続期間を定めることも可能です。配偶者がより長く安心して生活できるようにするには、亡くなるまでとした方がいいかもしれません。しかし、保有している財産によっては、トラブルを防ぐためにも存続期間を定めておく方がいい場合もあるでしょう。

配偶者居住権を活用した場合は、相続上、不動産を「配偶者居住権」と「負担付き所有権」に分割します。

「負担付き所有権」は、配偶者居住権以外のすべての権利を指します。その不動産の登記上の所有者であり、居住する権利以外のすべての所有権を持っているため、自由に売買することも可能です。しかし、配偶者が居住している状態では、そう簡単に売買したりすることができない不自由さがあります。配偶者居住権が消滅すると、負担のない完全な所有権を手に入れることができます。

3-1.メリット

配偶者居住権を設定するメリットには、大きく2つあります。

① 居住する場所と生活のための資金を相続することができる

これが配偶者居住権を活用する最大のメリットです。

前述の事例で、4,000万円の不動産を「配偶者居住権(2,000万円)」と「負担付き所有権(2,000万円)」に分割することができた場合、配偶者は、法定相続分として配偶者居住権と現金500万円を受け取ることができます。

このように、住む場所と生活資金を共に確保することができるのです。

② 賃料を負担しなくてもよい

配偶者居住権は、配偶者に対して被相続人所有の建物を無償で使用することを認める制度なので、この権利に基づいて居住し続ける場合、賃料を支払う必要はありません。

ただ、注意しなければならない点もあります。

配偶者は「自分が居住する権利」を持っているだけで、所有者ではありません。あくまで、「無償ではあるものの、借りて住んでいる」ことと同じです。

そのため、建物の修繕費は配偶者が負担しなければなりません。

さらに、所有者は不動産の固定資産税を負担しますが、これを配偶者に請求することができるため、一切の負担なく住み続けられるわけではありません。

そして、所有者に無断で不動産を賃貸に出すこともできません。

3-2.適用要件

配偶者居住権を取得するためには、相続発生時点(被相続人が死亡したとき)で被相続人が所有する建物に配偶者が居住していなければなりません。

配偶者がその建物に住んでいなかった場合には、配偶者居住権は認められません。また、配偶者が住宅型有料老人ホームなどに入居している場合も、配偶者居住権の対象とはなりません。ショートステイなど、長期間の居住を前提としていない場合には問題ないでしょう。

4.配偶者居住権の評価

遺産分割をする際、配偶者居住権をいくらにするかは遺言書や相続人の協議で自由に決めることができます。配偶者の生活に配慮した金額に設定することが可能です。

上記の事例であれば、配偶者の生活費として800万円を残したい場合、配偶者居住権の金額を1,700万円とし、「配偶者:配偶者居住権1,700万円+現金800万円」「子:負担付き所有権2,300万円+現金200万円」という財産分割を指定することもできます。

しかし、配偶者居住権は、財産的な価値があるものですので、相続税の課税対象となります。その際の配偶者居住権の評価額は法律に定められた方法によって計算されます。そのため、計算方法はややこしいですが、基本的なルールを知っておくことが望ましいと言えます。ただ、具体的な金額を知りたい場合には専門家の力を借りることをおすすめします。

4-1.建物

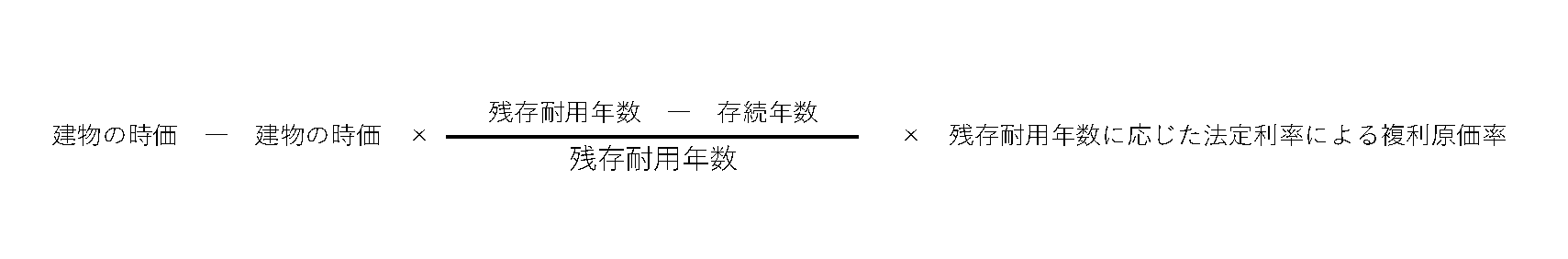

建物部分の配偶者居住権は、次のような計算式で求めます。

※存続年数:配偶者居住権の年数。「配偶者の死亡時まで」とする場合は、平均余命の年数を適用する。

簡単に言うと、次のような考え方によるものです。

① 負担付き所有権を相続した人は、配偶者居住権が消滅するまで、その不動産を利用することができないので、「配偶者居住権が終了する時点での時価」が基準となっています。

② 負担付き所有権の評価額:配偶者居住権が終了する時点での建物の時価を算出し、それを現在での価値に計算し直す(法定利率で割り戻す)

負担付き所有権を相続した人は、配偶者居住権が消滅するまで、その不動産を利用することができないので、「配偶者居住権が終了する時点での時価」が基準となっています。

4-2.土地

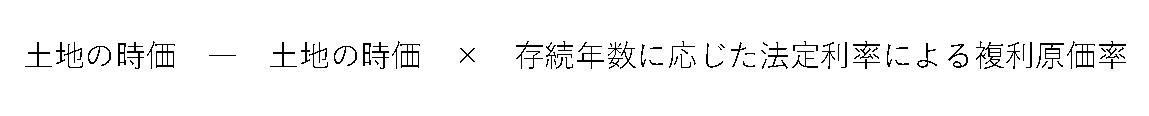

土地部分の配偶者居住権は、次のような計算式で求めます。

こちらも建物と同様、配偶者居住権の評価額は、土地の相続税評価額から負担付き所有権の評価額を差し引いて計算されます。

ただ、土地は建物と異なり、古くなって使えなくなることがないため、計算式が簡単になっています。

4-3.計算例

法律により定められた方法ではどのような計算となるのか、一例を紹介します。

- 被相続人の財産

居住していた不動産(4,000万円)、現金(1,000万円) - 相続人

配偶者と子1人 - 不動産の内訳

建物1,000万円(残存耐用年数20年)、土地3,000万円 - 配偶者の年齢

75歳(平成29年第22回生命表による平均余命16年で計算)

① 建物の配偶者居住権

- 配偶者所有権が消滅する16年後の建物の価値

1,000万円 × (20 ― 16) / 20 = 200万円

- 上記250万円を法定利率で割り戻して現在の価値に直す(法定利率3%で16年割り戻した場合の複利現価率は0.623)

200万円 × 0.623 = 約125万円

- 建物の配偶者居住権の評価額

1,000万円 ― 約125万円 = 約875万円

② 土地の配偶者居住権

- 土地の評価額3,000万円を法定利率で割り戻して現在の価値に直す(複利現価率は0.623)

3,000万円 × 0.623 = 約1,870万円

- 土地の配偶者居住権の評価額

3,000万円 ― 約1,870万円 = 約1,130万円

③ 法定相続割合による遺産分割額

- 配偶者

配偶者居住権:875万円(建物) + 1,130万円(土地) = 2,005万円

現金:495万円

合計:2,500万円

- 子

負担付き所有権:125万円(建物) + 1,870万円 = 1,995万円

現金:505万円

合計:2,500万円

このように分割したとされます。

このケースでは、法律による計算での分割でも問題ないでしょう。配偶者は、固定資産税と修繕費を負担することで、賃料を支払うことなくこれまでの住居に住み続けることができます。さらに、年金と495万円というまとまった資金を取り崩しながら、老後生活を安心して送ることができるようになります。

5.配偶者居住権を確実なものにするためには

配偶者居住権を第三者に対して主張するためには、法務局で登記をしなければなりません。

これは、配偶者居住権を取得したあと(相続開始後)でなければできないため、遺言等によって配偶者に配偶者居住権の遺贈がされた場合でも、財産分割が完了次第すぐに登記しておきましょう。

登記による権利の優劣は「早い者勝ち」で決まるためです。

登記がないと、所有者が売却してしまった場合に、その不動産を購入した善意の第三者に対抗できなくなってしまいます。

遺言で配偶者に配偶者居住権の遺贈をする場合、もう1点、注意しておくことがあります。

遺言で指定したとしても、残された相続人が配偶者居住権について詳しく知らない場合があります。

生前のうちに、配偶者居住権がどのようなものか説明し、相続後に登記することをしっかりと知らせておきましょう。

6.Q&A

ここまで配偶者居住権について解説してきましたが、よくある疑問点についてもお答えします。

6-1.いつから適用できるの?

改正民法の施行が2020年4月1日からのため、それ以降です。

具体的には、「2020年4月1日以後に開始する相続」または「2020年4月1日以後作成する遺言書」が適用対象となります。

すでに遺言書を作成していて、配偶者居住権を設定したい場合には、遺言書を作成し直しましょう。相続人全員の合意を得ることができれば遺言書と異なる遺産分割をすることは可能ですが、無用なトラブルの元となってしまいますので、早いうちに作り直すことが望ましいです。

6-2.権利は譲渡できる?

配偶者居住権は譲渡することができません。

「配偶者が住みなれた場所で生活し続けられるようにすること」が目的であるため、それを第三者に譲渡することは認められません。

ただ、配偶者が老人ホームなどに入居する場合には、配偶者居住権を放棄することができ、その対価を所有者から受け取ることは可能です。配偶者が居住しなくなることで、所有者がその不動産について負担のない所有権を手に入れることになり、賃貸に出すなどして収益を得ることができるためです。

また、譲渡はできませんが、所有者の承諾を得たうえで居住建物を第三者に賃貸に出すことも可能です。

6-3.建物を被相続人と配偶者が共有している場合

建物を被相続人と配偶者とで共有している場合は、配偶者居住権を設定することが可能です。

配偶者居住権の評価額は、被相続人の持分だった部分について、通常の計算方法で求めることができます。

6-4.建物を被相続人と子で共有している場合

建物を被相続人と子で共有している場合は、配偶者居住権を設定することはできません。

配偶者居住権を設定したい場合は、生前のうちにこの持分を夫婦のいずれかが買い取るなどして、被相続人または夫婦共有の財産としておかなければなりません。

7.まとめ

配偶者居住権は、配偶者が被相続人の死亡後も、これまでの住居に生活することができ、以降の生活資金も確保することができる制度です。

配偶者居住権が設定できる条件は「配偶者がその建物に居住していること」ですが、トラブルを防ぐためには、生前のうちに遺言書に記しておくなどして、スムーズに相続手続きが完了するようにしておきましょう。

そして、遺産分割が完了した後は、配偶者居住権の登記を忘れずにしておきましょう。登記しておくことで、あらかじめ定めた期間中、配偶者が安心してこれまでの住居で生活し続けられるようになります。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。