「生前のうちに相続放棄しておきたい!」

「生前のうちに相続放棄しておきたい!」

亡くなった直後はバタバタするだろうから、気持ちも時間も余裕のある生前に相続放棄ができたら安心ですよね。もし「やることが多すぎて、相続放棄の期限に間に合わなかった」という状況になってしまったら目も当てられません。

私も相続放棄することを決めていたら、なるべく早く「生前のうちに」相続放棄しておきたいと思うでしょう。

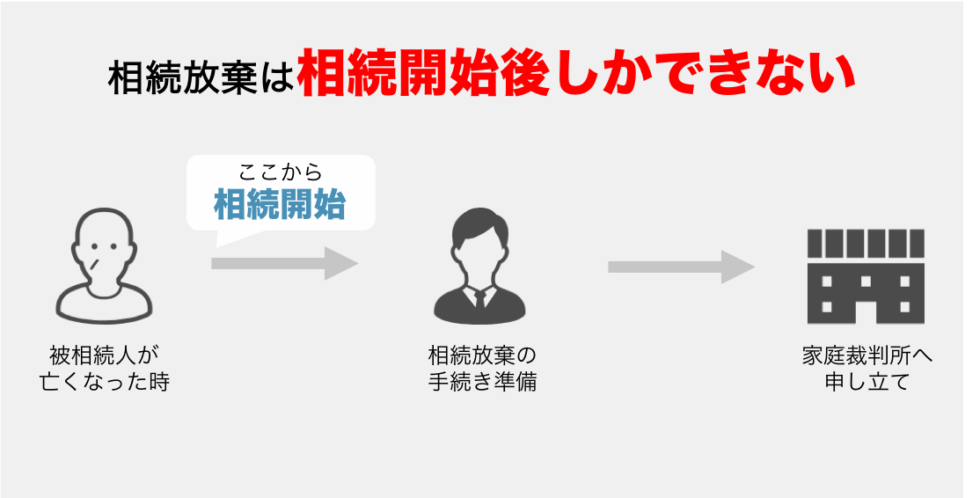

しかし、相続放棄は生前にできません。

なぜなら、相続放棄は「相続が開始しないとできないもの」だからです。生前は相続そのものが開始していないため、生前に相続放棄することはできません。

ただし、予め借金を減らしておいたり、相続放棄をしても現金を受け取れる準備は生前でも行えます。

この記事で紹介する方法を実行することで、たとえ借金が1億円あったとしても、借金はゼロにできます。更に現金などのプラスの財産を相続できる可能性もあります。

この記事では生前に相続放棄できない理由と、生前の相続放棄の代替案を紹介します。

ご覧頂くことで生前に相続放棄できないことがわかり、借金を減らしておき、相続放棄をしても現金を受け取れる準備ができます。

1.生前の相続放棄はできない

相続放棄は生前にできません。

なぜなら、相続放棄は「相続が開始してから行うもの」だからです。生前は相続そのものが開始していないため、生前に相続放棄することはできません。相続は誰かが亡くなってから開始されます。

したがって、相続放棄は、相続開始後の「被相続人が亡くなった後」にしかできません。

相続放棄を行う理由の大半は「被相続人の借金が多く、相続すると損をするから」だと考えられます。そのため「借金は相続したくないけれど、プラスの財産は相続したい!」という方は、次から紹介する「被相続人が生前にできる相続放棄の代替案」を実行しましょう。

2.被相続人が生前にできる相続放棄の代替案は3つ

では生前の相続放棄の代替案としておすすめする下記の3つの方法を紹介していきます。

- 債務整理で借金を減らす

- 生命保険に加入して死亡保険金を残す

- 生前贈与を利用して財産を譲渡する

「債務整理で借金を減らす」から紹介していきます。

2-1.債務整理で借金を減らす

|

自己破産 |

個人再生 |

任意整理 |

|

|---|---|---|---|

|

借金の減額度合 |

大 |

中 |

小 |

|

借金できなくなる期間 |

5~10年 |

5~10年 |

5年 |

|

債務整理が他人にばれる確率 |

高 |

高 |

低 |

生前に借金が返せる見込みがない場合は、債務整理を行うことを検討しましょう。

債務整理は簡単に説明すると「弁護士や司法書士に依頼して、借金や利息の減額をしてもらうこと」です。

債務整理には大きく分けると上記の3つの方法がありますが、月の収入が10万円未満で、借金が7,000万円あり、明らかにプラス財産よりマイナス財産が多く「間違いなく生前に借金が返済できないような場合」は「自己破産」をすることをおすすめします。

なぜなら、自己破産をすることで、借金をゼロにできるからです。

自己破産をすると、預金や現金などの99万円以上の価値の財産はすべて没収されてしまいますが、相続前に自己破産をして借金をなくすことで、借金による相続トラブルをゼロにできます。

自己破産では99万円以下の現金やテレビやベッドなどの生活必需品は手元に残すことができます。そのため、これらの財産を相続できる可能性もあります。

債務整理を依頼する場合は最寄りの弁護士事務所にご相談ください。

では次から3つの債務整理の方法を詳しく解説していきます。

債務整理は明らかに当人に借金の原因がある場合でも利用できる

債務整理は、ギャンブルやブランド品の購入など明らかに当人に借金の原因がある場合も、本人が反省していて、同じ過ちを繰り返さないことを裁判官や貸金業者に認められれば、債務整理の対象となります。

2-1-1.借金をゼロにできる「自己破産」

裁判所を通じて借金をゼロにしてもらう手続きです。

月の収入が10万円未満で、借金が7,000万円あり、明らかにプラス財産よりマイナス財産が多く「間違いなく生前に借金が返済できないような場合」は「自己破産」することをおすすめします。

なぜなら、自己破産を行うことで、借金をゼロにできるからです。

自己破産をするための条件は、「債務者が支払い不能にあるとき」とされており、明確な基準は設けられていません。そのため、借金が1,000万円あったとしても、支払い能力があれば自己破産はできませんし、無職などで収入がなく、返済ができない場合は、借金が50万円だったとしても支払い不能により、自己破産することができます。

ただし、自己破産を行うと、現金や預金などの99万円以上の価値の財産はすべて没収され、5~10年は信用情報に「自己破産手続を取った」という記録が残り、その間は新たな借金はできなくなるため注意が必要です。

2-1-2.借金を5分の1に減額できる「個人再生」

裁判所を通して借金を概ね5分の1程度まで減らしてもらい、3年〜5年でその借金を返済すれば、残りの借金は免除するという手続きです。

「多額の借金を抱えており、返済できる見込みがないが自己破産したくない場合」や「住宅を手放さずに借金を大きく減額したい場合」は、個人再生をおすすめします。

なぜなら、個人再生は住宅を手放すことなく借金を5分の1に減額できるからです。

例えば、借金が5,000万円あった場合、個人再生を行うことで住宅を所有したまま1,000万円まで借金を減額できます。

ただし、個人再生は住宅ローンを除く借金が5000万円以下で、継続して収入を得る見込みがないと実行できません。

個人再生を行うと、5年〜10年は信用情報に「個人再生手続を取った」という記録が残り、その間は新たな借金ができなくなるため注意が必要です。

2-1-3.借金の利息を軽くする交渉を行う「任意整理」

裁判所を通さず貸金業者と交渉をして、利息を減らしたり、月々の返済額を減らす和解を行う手続きです。

任意整理はあくまで和解なので「お互いに妥協しあって問題を解決しましょう。」という話し合いをするイメージです。

「一部の貸金業者に対してのみ債務整理を行いたい場合」や「債務整理したことを他人に知られたくない場合」は、任意整理をおすすめします。

なぜなら、任意整理は一部の貸金業者に対してのみ実行ができ、第三者に債務整理したことがばれにくいからです。任意整理は基本的に弁護士とのやりとりのみで完結し、必要になる書類も少ないので、他人にばれる確率は低いです。

ただし、任意整理はあくまで話し合いですので、話に応じないヤミ金などの業者は、そもそも任意整理に応じないことがあるため注意が必要です。

また、任意整理は基本的に利息を減らすことが中心となるため、借金そのものを減額できない場合があります。(過払い金が見つかった場合は借金が減額となります)

任意整理を行うための条件は、3~5年以内に借金を返済できる継続した収入があるかどうかです。

任意整理を行うと、約5年間は信用情報に「任意整理手続を取った」という記録が残り、その間は新たな借金ができなくなるため注意が必要です。

保証人付きの借金がある場合の債務整理は要注意!

保証人付きの借金がある状態で「自己破産」や「個人再生」をすると、保証人に借金が一括で請求されます。よって、連鎖的に保証人も自己破産になる可能性が高いです。

自己破産や個人再生を検討している場合は、必ず借金に保証人が付いているか確認をしてください。

保証人に迷惑をかけずに借金を減額したい場合は、任意整理を利用して、保証人が付いていない借金に対してのみ利息減額の交渉を行いましょう。

2-2.生命保険に加入して死亡保険金を残す

相続放棄された場合でも、お金を譲渡したい方は生命保険に加入して死亡保険金を残すことをおすすめします。

なぜなら、死亡保険金は相続放棄をしていても受け取れるからです。

死亡保険金は相続財産には当たらず、保険金の受取人の固有財産として扱われます。

具体的には、夫が自分に生命保険をかけており、妻が死亡保険金の受取人になっていた場合は、死亡保険金は妻の固有財産として扱われるため、妻が相続放棄をしていても生命保険金を受け取れます。

ただし、相続放棄をして受け取る死亡保険金は相続税の非課税枠の対象外となります。したがって、相続税を支払う必要が発生するため注意が必要です。

保険会社によって生命保険に加入できる条件は異なりますが、90歳以下であれば健康診断なしで加入できるものもあります。少しでもお金を相続人に譲渡したい方は生命保険に加入して、死亡保険金を残すことをおすすめします。

2-3.生前贈与を利用して財産を譲渡する

生前贈与を行う時点でプラス財産がマイナス財産より多い場合は「生前贈与」で財産を譲渡しておくことをおすすめします。

なぜなら、相続放棄をしても生前贈与で受け取った財産は返す必要が基本ないからです。

生前贈与を確実に行うためには「プラス財産がマイナス財産より多いタイミングで生前贈与を行っておくこと」がポイントとなります。生前贈与を行う時点でマイナス財産がプラス財産より多い場合は「債権者による詐害行為取消権」により、相続放棄後に生前贈与が取り消される場合がありますので注意が必要です。

生前贈与を行う際は「贈与契約書」を作成して対応することをおすすめします。

口頭でのやりとりのみでも生前贈与は行なえますが、口頭でのやりとりのみだと証拠が残らず、後々税務署とのトラブルに発展する場合があります。そのため、生前贈与を行う際は「贈与契約書」を作成して対応することをおすすめします。

また、1年間に1人あたり110万円以上の生前贈与を行うと、110万円を超えた金額に贈与税が課税され、贈与を受けた人がお金を支払う必要が発生するため注意が必要です。

贈与契約書の形式は特に決められていませんが、下記の5つの要素を必ず入れ、名前を直筆で書いて実印を押印することをおすすめします。下記の内容を満たしていない場合は契約書が無効になる可能性があります。

- 誰が贈与したか

- 誰に贈与したか

- いつ贈与したか

- 何を贈与したか

- どうやって贈与したか

3.特定の相続人に財産を相続させたくない場合は遺言書にその旨を記載する

財産を相続させたくない相続人がいる場合は、遺言書にその旨を記載することをおすすめします。

遺言を作成すれば「誰に」「どんな割合で」「どの資産を相続させるか」を決める事ができます。

したがって、遺言書に特定の相続人に遺産を相続させたくない旨を記載することで、その相続人を相続対象から除外できます。

ただし、子供・配偶者・親は遺言書で相続の対象から除外されたとしても、最低限の相続分を請求できる「遺留分」という権利があります。

遺留分の権限を持つ人は、遺言で相続の対象から除外されたとしても「遺留分減殺請求権」を使えば最低限の相続分を請求できます。

「遺留分減殺請求権」は、本来相続できる遺産が遺言によって相続されないことに納得がいかない時に使われます。そのため、被相続人が亡くなる前に、予め双方で遺産を相続しないことについて合意が取れていれば「遺留分減殺請求権」が使われることはないでしょう。

特定の相続人に遺産を相続させない場合は、その旨を双方で合意をとっておくことをおすすめします。

4.遠方からの相続放棄は郵送にて対応可能

生前に相続放棄したい方の中には、海外などの遠方に住んでいるため、時間の取れるうちに相続放棄しておきたい。という方もいらっしゃるでしょう。

そんな方は、郵送で相続放棄の手続きを実行することをおすすめします。

亡くなった人の居住地を管轄する家庭裁判所に相続放棄に必要な書類を郵送することで、遠方から足を運ばずに相続放棄を実行できます。

相続放棄の手続きは様々な書類が必要です。遠方に住む相続人の場合、それらの書類は郵送で取り寄せることになり手間がかかります。

自ら相続放棄の手続きはできますが、相続放棄の手続きは弁護士に依頼することをおすすめします。

なぜなら、相続放棄の手続きは間違えると二度とできないものだからです。相続放棄の手続きはミスが許されません。

書類の不備や記入ミスなど、相続放棄の手続きをミスして手続きが却下されてしまうと、二度と相続放棄はできなくなってしまいます。よって、相続放棄ができず莫大な借金を相続する可能性があります。

少しでも相続放棄の手続きに不安がある方は、お近くの弁護士に相続放棄の手続きを依頼しましょう。

弁護士に手続きを依頼した場合の費用は「約5万円」と自分で手続きを行う費用より高くなりますが、弁護士に依頼することで、確実に相続放棄が実行でき、書類の取り寄せ、作成する手間も省くことができます。

繰り返しになりますが、少しでも相続放棄の手続きに不安がある方は、お近くの弁護士に相続放棄の手続きを依頼することをおすすめします。

相続放棄を自分で行う際に最低限必要な書類とかかる費用は下記のとおりです。

|

相続放棄に最低限必要なもの |

かかる費用 |

|---|---|

|

相続放棄の申述書に貼る収入印紙代 |

800円 |

|

被相続人の戸籍謄本 |

450円 |

|

被相続人の除籍謄本、改製原戸籍謄本 |

750円 |

|

申述人の戸籍謄本 |

450円 |

|

被相続人の住民票 |

300円 |

5.まとめ

相続放棄は生前にできないため、被相続人が亡くなった後に相続放棄をする必要があります。

生前に「借金を減らしたい」「財産を多く残したい」「特定の相続人に遺産を相続させたくない」といった場合は下記の方法を実行しましょう。

- 債務整理で借金を減らす

- 生前贈与を利用して財産を譲渡する

- 生命保険に加入して死亡保険金を残す

- 遺言書を作成して特定の相続人に相続させない旨を記載する

また、遠方から郵送で相続放棄の手続きができます。

ただし、相続放棄の手続きはミスが許されないため、自ら相続放棄の手続きを行わず、弁護士に相続放棄の手続きを依頼することをおすすめします。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。