相続が発生した際、亡くなった方に配偶者や子がいれば、その配偶者や子が法定相続人となりますが、もし、配偶者や子が先に他界していた場合、相続人はどのようになるのでしょうか。

本来相続人となる人が先に他界していると、亡くなった方のお孫さんや甥子さんが相続人となる場合があります。これを「代襲相続」といいます。

代襲相続が発生すると、普段お付き合いのない方や遠方にいる方などが相続人となり、相続の手続きがかなり煩雑なものとなる場合があります。

ここでは、代襲相続によりだれが相続人となるか、相続分はどうなるのかなどを解説しますので、事前によく確認しておきましょう。

1.代襲相続とは

代襲相続とは、被相続人が死亡した時に、本来相続人となるはずであった人が、相続開始以前に既に死亡していた場合や、何らかの理由で相続権を失っている場合に、本来の相続人の子などが代わって相続する制度のことをいいます。

新たに相続人となった人を代襲相続人といいます。また、既に死亡した、または相続権を失った相続人を被代襲者といいます。

2.代襲相続人の範囲

代襲相続人となる範囲は、次の2つのいずれかの場合です。

(1)死亡した相続人の直系卑属(子や孫)の場合

(2)死亡した兄弟姉妹の子の場合

2-1.死亡した相続人の直系卑属(子や孫)の場合

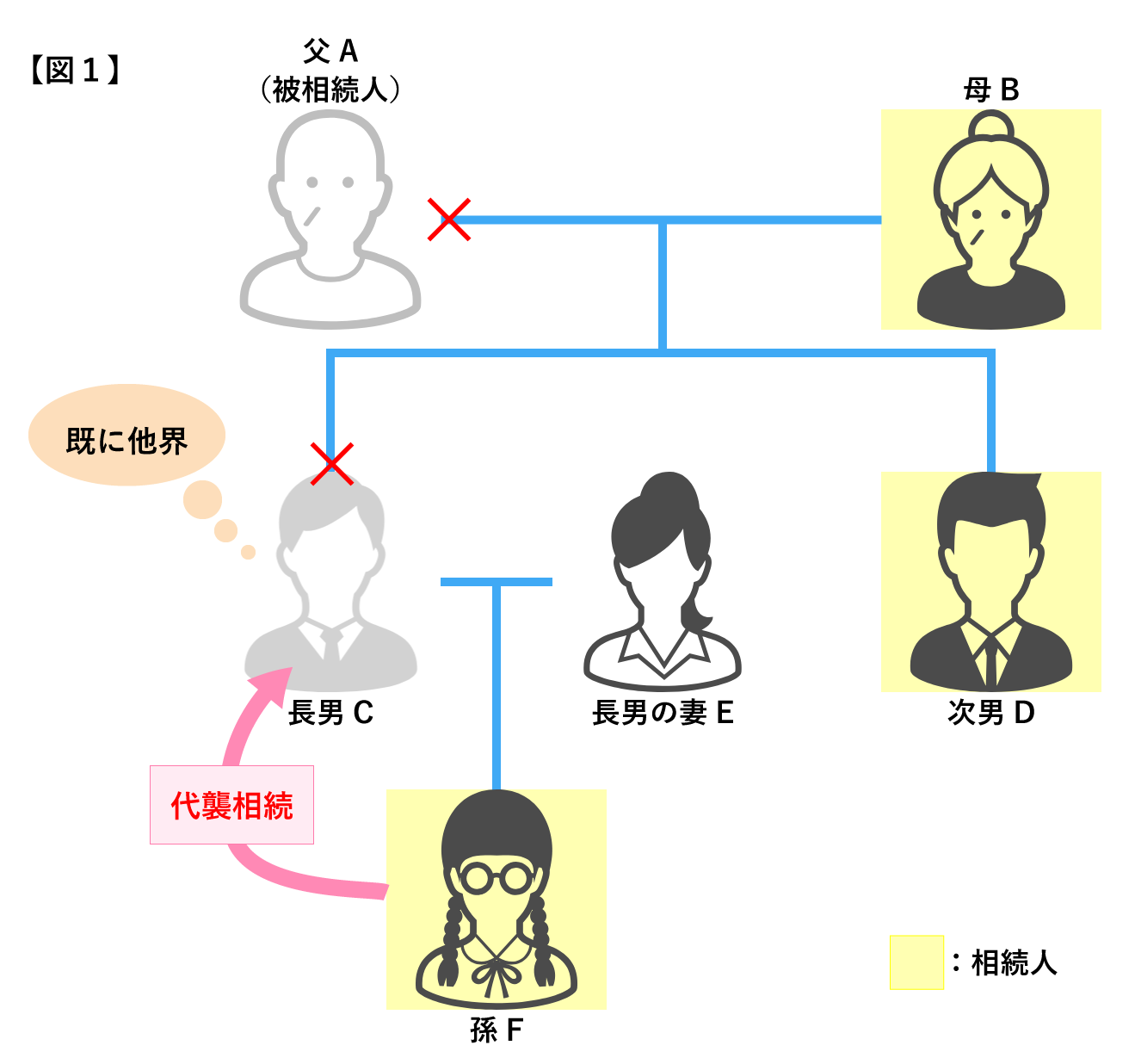

次の図を見てください。

図のように、父Aが亡くなった場合、母Bと長男C及び次男Dが相続人となります。しかし、長男Cが既に亡くなっていますので長男の子、父Aの孫であるFが長男Cの代襲相続人となります。

もし、孫であるFもすでに死亡していてFの子(父Aの曾孫)がいる場合にはその子が代襲相続人となります。このように被相続人の子からの代襲相続は、直系卑属が順次代襲相続人となります。

なお、被相続人の養子は実子と同様に相続人となりますが、養子の子が代襲相続人となるかは、生まれた時期によって異なります。

養子縁組の後に生まれた養子の子は直系卑属となりますので代襲相続人となりますが、養子縁組の前にうまれた養子の子(いわゆる連れ子)は直系卑属となりませんので代襲相続人となることができません。

2-2.死亡した兄弟姉妹の子の場合

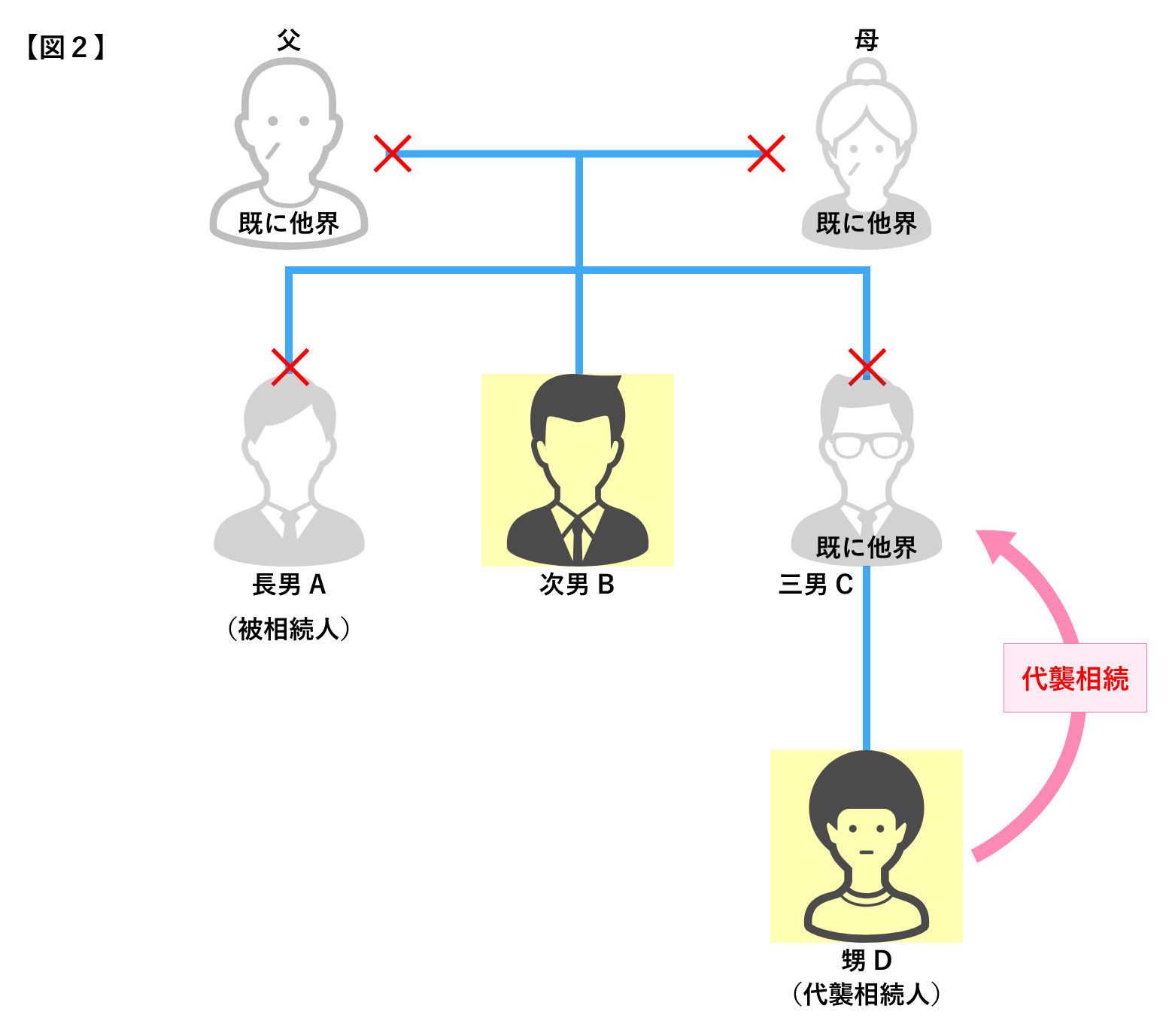

次の図を見てください。

図のように被相続人である長男Aには子がなく直系尊属である両親も亡くなっているので、次男B、三男Cが相続人となります。しかし、三男Cが既に亡くなっているので三男の子で被相続人の甥にあたるDが代襲相続人になります。

もし、甥であるDが既に亡くなっていても、亡くなった相続人が被相続人の兄弟姉妹である場合はDの子は代襲相続人とはなりません。代襲相続人となるのは被相続人の甥・姪までとなります。

関連情報を確認する

3.相続欠格・排除でも代襲相続人となる

相続人の死亡以外でも、相続人が次の理由で相続権を失った場合は、その相続人の子が代襲相続人となります。

- 相続欠格

- 相続廃除

3-1.相続欠格とは

相続欠格とは、相続人が次の犯罪行為や不正をした場合に相続権を失う制度です。

- 故意に被相続人または先順位若しくは同順位にある相続人を死亡させ、または、死亡させようとしたために、刑に処せられた

- 被相続人の殺害されたことを知って、これを告発せず、または告訴しなかった

- 詐欺または強迫によって、被相続人が遺言書の作成や、変更することなどを妨害した

- 詐欺または強迫によって、被相続人に遺言書を作成させ、または変更などをさせた

- 遺言書を偽造、変造、破棄、または隠匿した

関連情報を確認する

3-2.相続廃除とは

相続廃除とは、相続人(被相続人の兄弟姉妹を除く)が次の行為をした場合に、被相続人が家庭裁判所に請求し、家庭裁判所の審判や調停によってその相続人の相続権を失わせる制度です。

これは遺言によってもすることができます。

- 被相続人に対し虐待や重大な侮辱を加えたとき

- 相続人に著しい非行があったとき

関連情報を確認する

4.相続放棄では代襲相続にならない

前述のとおり、代襲相続が発生するのは、①相続人の死亡及び②相続欠格・廃除によって相続権が失われた場合ですので、相続放棄では代襲相続になりません。

相続放棄した人は、相続開始当初から相続人でなかったとみなされますので、もともと相続権が発生しません。

したがって相続放棄によって次の世代に相続権が引き継がれことはありません。

5.代襲相続人の相続分

代襲相続人の相続分は、被代襲者である子や兄弟姉妹の相続分を引き継ぐことになります。

また、代襲相続人が複数いる場合には引き継いだ相続分を均等に分けることになります。

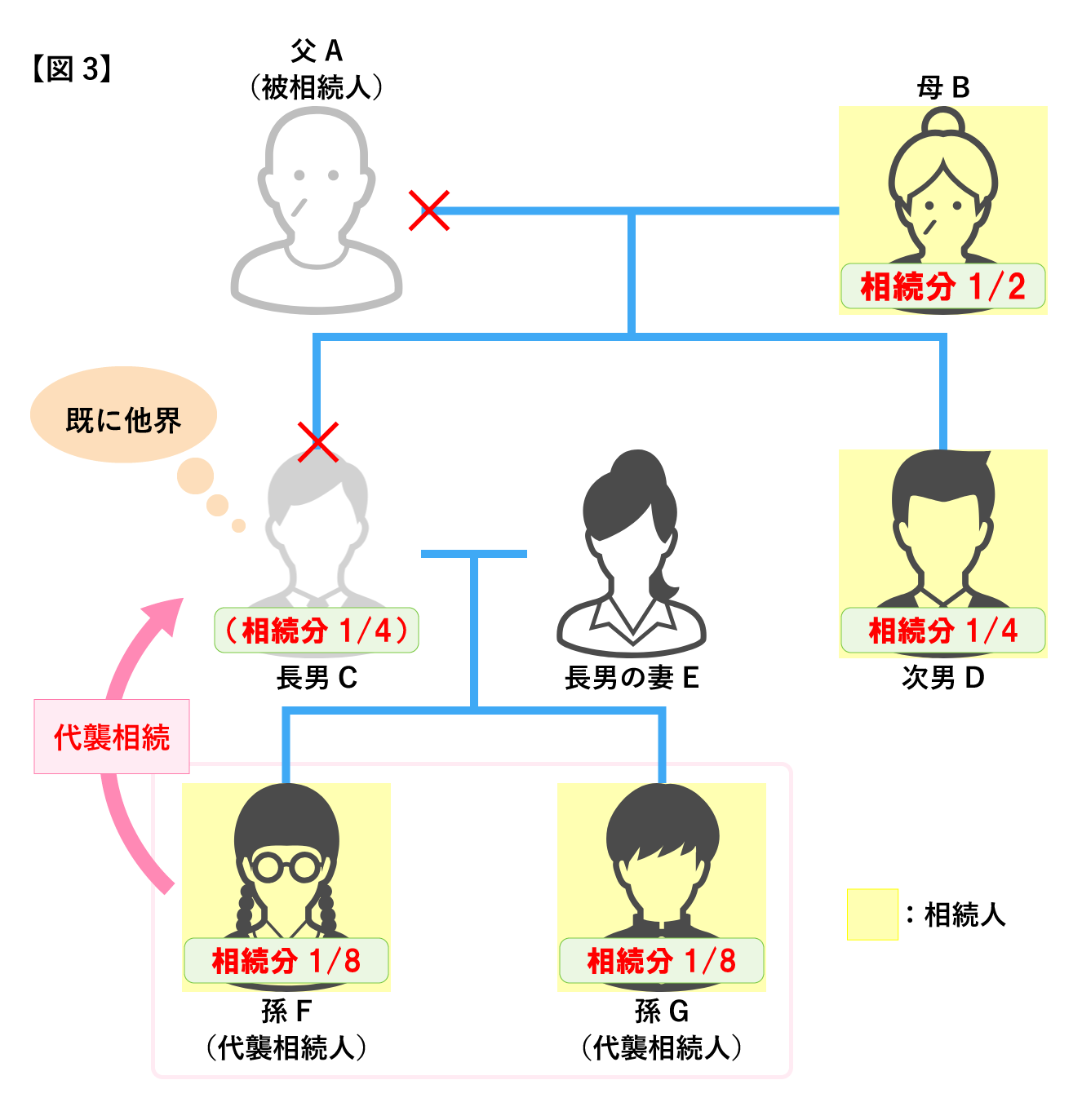

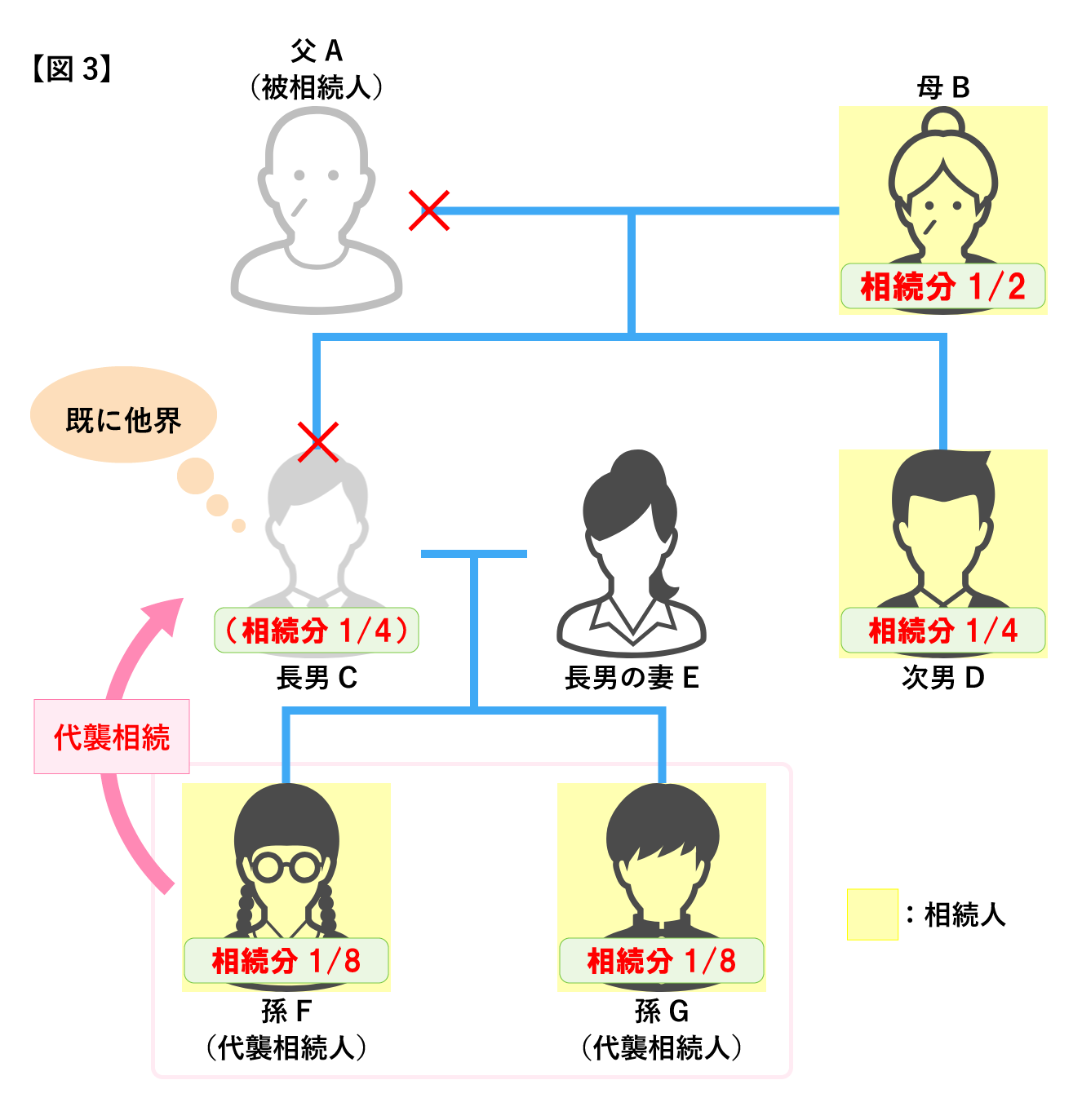

次の図で具体的に説明します。

図3は被相続人である父Aに配偶者と子がいる場合です。

配偶者である母Bの相続分は1/2、残った相続分1/2を子の数で等分するので長男Cと次男Dが1/4ずつとなります。

しかし長男Cが既に亡くなっているので、孫F、孫Gが代襲相続人となり、長男Cの相続分1/4を引き継ぎます。

また、代襲相続人が2名いるので相続分を均等に分けるため、孫F、孫Gの相続分はそれぞれ1/8ずつとなります。

関連情報を確認する

6.代襲相続人の遺留分

遺留分とは、相続人に認められている最低限の相続財産を取得する権利です。

相続人が直系卑属の場合は相続分の1/2が遺留分として認められていますが、相続人が兄弟姉妹の場合は遺留分が認められていません。

代襲相続の場合も、代襲相続人が被相続人の孫などの直系卑属の場合は遺留分も引き継ぐことになりますが、兄弟姉妹の代襲相続人である甥や姪には遺留分はないことになります。

また、遺留分についても代襲相続人が複数いる場合は均等に分けることになります。

したがって図3の孫F、孫Gの遺留分はつぎのようになります。

孫F、Gの遺留分:F、Gの相続分1/8×1/2=1/16

関連情報を確認する

7.代襲相続人と相続税の基礎控除

まずは、通常の基礎控除についてご説明いたします。相続税には基礎控除が設けられており、相続税額は相続財産の価額から基礎控除額を差し引いた後の金額に相続税率を乗じて計算します。

したがって相続財産の価額が基礎控除以下であれば相続税は課税されません。

基礎控除は次の算式で計算します。

基礎控除額の計算:3,000万円+法定相続人の数×600万円

代襲相続人がいる場合は、代襲相続人の数も法定相続人の数に含めて計算しますが、亡くなっている被代襲者は含まれません。

図3の場合、法定相続人の数は、妻B、次男D、孫F、孫Gの合計4人となり、基礎控除額は次のとおりになります。

基礎控除額:3,000万円+4人×600万円=5,400万円

関連情報を確認する

8.代襲相続まとめ

- 代襲相続とは、本来相続人となる人が死亡している場合や相続権を失っている場合に、その人に代わって孫や甥・姪が相続する制度

- 相続放棄では代襲相続は発生しない

- 代襲相続人が複数いる場合、引き継いだ相続分や遺留分は均等に分ける

- 被相続人の直系卑属(孫など)が代襲相続人となる場合は遺留分も引き継がれるが、兄弟姉妹の代襲相続人となった甥や姪には遺留分は引き継がれない

- 基礎控除は、法定相続人の数に代襲相続人の数も含めて計算するが、被代襲者の数は含めない

ご説明したとおり、代襲相続人には相続分がありますので、亡くなった方の相続財産を取得することができます。

しかし、相続財産には預金や不動産などのプラスの財産だけではなく、借金などのマイナス財産があります。もし亡くなった方に多額の借金がある場合に、お父様の代わりにその借金を背負うことになったら大変です。

代襲相続で誰が相続人となるか相続分はどうなるのかなどを良く理解し、事前に相続対策を立てておくことをお勧めします。

当プラザを運営するランドマーク税理士法人では、国内トップレベルの相続税申告実績を誇る税理士事務所です。これまで培った豊富な知識とノウハウを活かし、お客様お一人おひとりに寄り添った最善のサポートをご提供いたします。

相続税申告についてお悩みを抱えている方、ご不安を感じている方に安心してご相談いただけるよう、初回のご相談は完全無料にてお受けしております。

相続税申告に関するご相談だけでなく、相続全般に関するどのようなお悩みでも構いませんので、ぜひお気軽に当プラザまでお問い合わせください。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。