準確定申告が必要となった際に「どのような書類が必要になるの?」「書類の準備だけでも大変そう…」と不安を覚える方もいらっしゃるかと思います。

準確定申告には被相続人が亡くなってから4カ月以内という期限が設けられているため、期限に遅れないためにも必要書類の準備は早急に取りかかることが重要です。

しかしながらはじめて準確定申告をするという方も多いでしょうし、必要書類といわれても何を準備すれば良いのか、わからなくて当然だといえるでしょう。

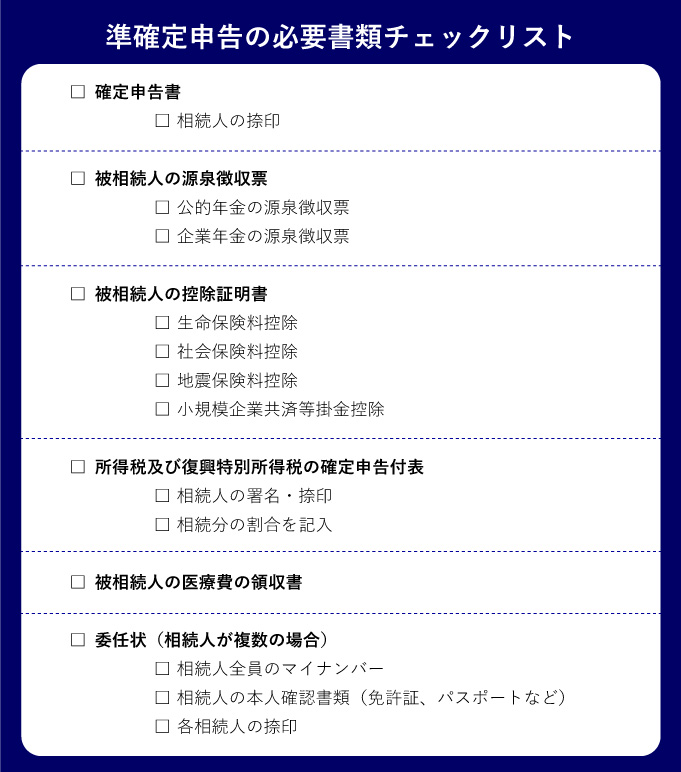

【準確定申告で必要な書類】

- 確定申告書

- 被相続人の源泉徴収票

- 被相続人の控除証明書

- 所得税及び復興特別所得税の確定申告書付表

- 被相続人の医療費の領収書

- 委任状

上記に挙げた通り、準確定申告で必要な書類は6つのみとなります。ここでは準確定申告における必要書類の準備をスムーズにするためのポイントをお伝えするとともに、必要書類の集め方や書き方についても詳しくご説明いたします。

準確定申告はご自分でも行うことはできますが少しでも大変そうだと思われる際は、知識・経験ともに豊富な税理士が在籍する当プラザまでお気軽にご相談ください。

4カ月以内が準確定申告の期限

すでにご存知の方もいらっしゃるかと思いますが、準確定申告とは被相続人が亡くなった年の1月1日から亡くなった日までの間に一定の所得があった場合に必須となる手続きです。

手続きを行うのは被相続人の相続人であり、確定申告とともに所得税を納めることになります。

冒頭でもご説明した通り、準確定申告の期限は4カ月以内と定められているため、この期限内に必ず申告・納税を済ませるよう心がけましょう。なぜなら期限を過ぎた場合には加算税が課されることになり、準確定申告の納付額によっては金銭的な負担が大きくなってしまうからです。

加算税は本来であれば納めずに済む税金ですので、余計な支払いを発生させないためにも期限は厳守することをおすすめいたします。

準確定申告における必要書類の準備をスムーズする2つのポイント

準確定申告で必要な書類をしっかり準備することができれば、手続きはほぼ完了したといっても過言ではありません。では、必要書類の準備をスムーズにするにはどうすれば良いのでしょうか。押さえるべきポイントは以下の2つです。

ポイント1:準確定申告の必要性・締切日を相続人に理解してもらう

準確定申告は相続人全員で行わなければならない手続きであることから、準確定申告が必要であることと併せてその締切日を相続人に理解してもらう必要があります。

また、各相続人が必要書類を作成するうえで欠かせない情報や書類を保有している可能性があるため、相続人同士で連絡を取り合い、協力して行うことがスムーズな準備につながるというわけです。

たとえば、必要書類のひとつに挙げられる「確定申告付表」には相続人全員の連署が必須となりますし、所得額の算出に必要な被相続人の医療控除や国民年金控除、領収書等の証明書類は相続人が個別に保管していることも考えられます。

相続人全員が準確定申告の必要性と締切日についてしっかりと理解・共有していれば、自ずと準備ははかどります。

ポイント2:必要書類の発行元と到着までの所要時間を把握しておく

準確定申告の必要書類を準備するうえでまず把握しておくべきなのが、その発行元と手元に到着するまでの所要時間についてです。この二点を把握しておかないと「書類が到着しないせいで申告ができない!」と申告期限ギリギリになって慌てる事態になることも否定できません。このような事態を避けるためにも、発行元と到着までの所要時間はきちんと把握しておくことが重要です。

準確定申告における6つの必要書類について

くり返しになりますが、準確定申告に必要な書類は6つのみとなります。抜け漏れがあると当然ながら手続きを行うことはできませんので、必要書類については事前にきちんと確認しておきましょう。

|

準確定申告の必要書類リスト |

|

|---|---|

|

1.確定申告書 |

|

|

2.被相続人の源泉徴収票 |

|

|

3.被相続人の控除証明書 |

|

|

4.所得税及び復興特別所得税の確定申告書付表 |

|

|

5.被相続人の医療費の領収書 |

|

|

6.委任状 |

ダウンロードはこちらから☞(準確定申告の必要書類チェックリスト)

必要書類1:確定申告書

準確定申告で使用する申告書は通常の確定申告と同じものであり、2つの種類が存在します。どちらを使用するかについては被相続人の職業や収入によって異なります。

- 申告書A

被相続人が給与所得者(会社員・パート等)、もしくは年金受給者に該当する場合の申告書。

- 申告書B

被相続人が事業所得や不動産所得を得ていた場合の申告書。申告書Aに比べて項目の種類が多く、所得や控除を網羅しているのが特徴。事業所得や不動産所得がある場合は、「青色申告決算書」や「収支内訳書」を作成し提出する必要があります。

なお、確定申告書については国税庁のホームページからダウンロードすることも可能です。

必要書類2:被相続人の源泉徴収票

被相続人の源泉徴収票は、被相続人に所得があったことを証明するために必要です。源泉徴収票の種類については以下をご覧ください。

- 給与所得の源泉徴収票

被相続人が給与所得を得ていた場合は、支払い主である会社等から発行される「給与所得の源泉徴収票」の原本を提出します。

- 公的年金の源泉徴収票

被相続人が年金受給者(国民年金・厚生年金・共済年金)だった場合、日本年金機構から送付される準確定申告用の源泉徴収票を提出します。源泉徴収票の送付先は被相続人の死亡届を提出した方となります。

年金受給停止の手続きを行ってから源泉徴収票が到着するまでは、2~3カ月かかるとされています。準確定申告は被相続人が亡くなってから4カ月以内が期限となるため、受給停止の手続きは相続開始とともに行うように注意しましょう。

なお、受給停止の手続きは年金事務所、もしくは年金相談センターで行います。国民年金の場合は亡くなった日から14日以内、厚生年金の場合は亡くなった日から10日以内に「年金受給者死亡届」を提出する必要があります。

※日本年金機構にマイナンバーが登録されている場合は不要

- 企業年金の源泉徴収票

被相続人が勤め先の年金基金に加入していた場合、源泉徴収票は受給停止の手続きを行うことにより送付されるのが一般的です。各年金基金によって源泉徴収票の発行時期は異なるため、到着時期については年金基金に直接問い合わせておくと良いでしょう。

必要書類3:被相続人の控除証明書

相続人が保険料を支払っていた場合、以下の4つは所得控除の対象となります。

- 生命保険料

- 社会保険料

- 地震保険料

- 小規模企業共済等掛金

上記の保険に対する所得控除を受けるのに必要となるのが、各保険会社から発行される「控除証明書」です。保険会社によって証明書の発行時期には違いがあるため、早急に保険会社に連絡して確認しておきましょう。

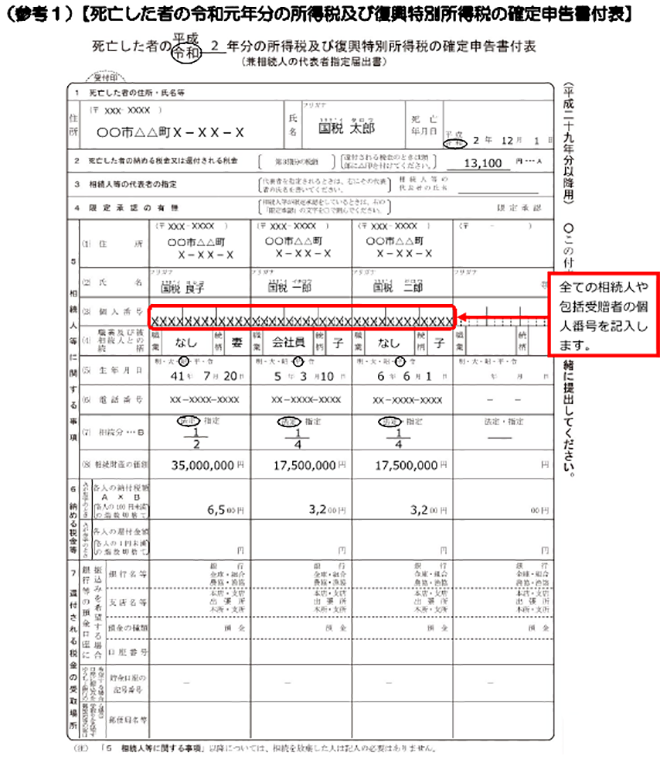

必要書類4:所得税及び復興特別所得税の確定申告付表

この付表が必須となるのは相続人が複数名存在する場合であり、作成する際は相続人全員の署名・押印ならびにマイナンバーの記入、相続分の割合の記入、本人確認書類の添付が必要です。

相続人には準確定申告が必要だと判明した段階でこのような工程が生じることを伝達し、手配できるものについては事前に準備しておくと作成がスムーズになります。

必要書類5:被相続人の医療費の領収書

準確定申告において医療費控除の申告を行う際に必要となります。被相続人が医療機関を受診した際に発行された領収書を準備しておきましょう。

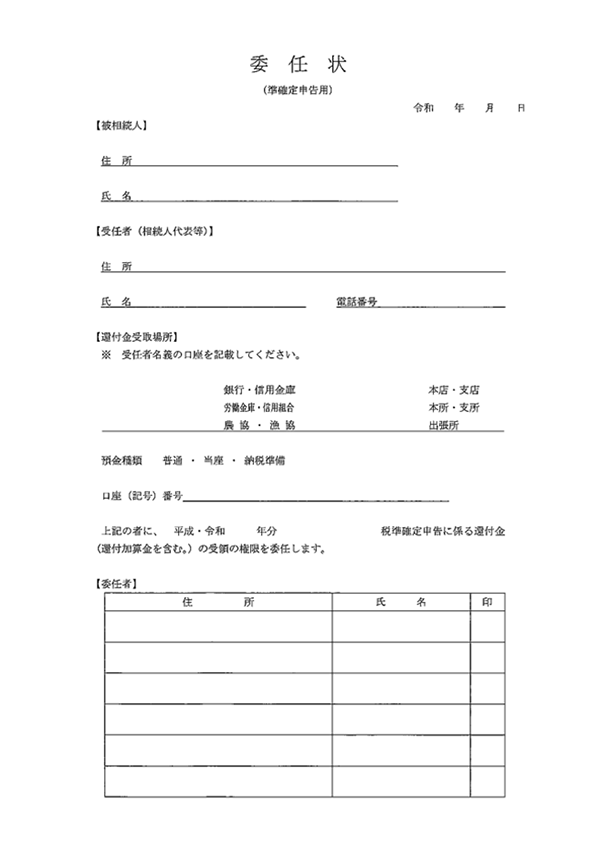

必要書類6:委任状

被相続人が所得税を納め過ぎていた場合は、所得税の還付を受けることができます。

委任状は相続人の代表者が還付金をまとめて受け取る際に必要となるもので、他の相続人による委任状の提出が求められます。

委任状のフォーマットについては国税庁ホームページから入手できます。

準確定申告における必要書類の書き方について

準確定申告では必要書類をいくつか作成することになりますが、はじめて確定申告を行う方にとっては少々難易度が高く感じるかもしれません。

以下でお伝えする必要書類の書き方と手順をもとに作成すれば、申告できる状態まで仕上げることは可能です。

しかしながら専門的な知識がないと申告期限に間に合わない可能性も考えられるため、少しでも不安のある方は確定申告を得意とする当プラザの税理士にぜひともお任せください。

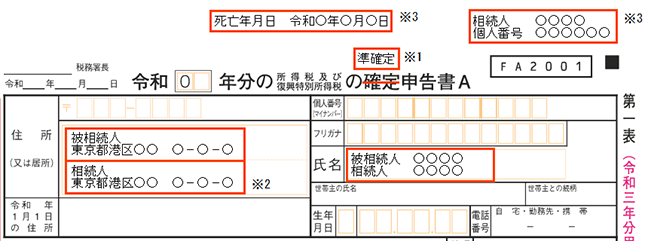

確定申告書の書き方

すでにお伝えした通り、準確定申告では通常の確定申告と同じ申告書を使用します。申告書の書き方は相続人の数によって異なりますので、具体的な記入例については以下をご覧ください。

【相続人が1名の場合】

※1申告書には「準確定」と必ず記載してください。

※2被相続人と相続人、それぞれの住所と氏名を記載してください。

※3被相続人の死亡年月日と相続人のマイナンバーを余白部分に記入してください。

所得金額の記入例ならびに第二表の書き方については、国税庁のホームページを参考になさってください。

参考|確定申告書Aを使用する場合(相続人や包括受遺者が1人で、付表の提出を省略するとき)国税庁

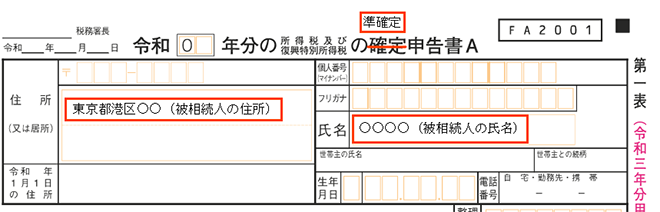

【相続人が2名以上の場合】

相続人が2名以上となる場合、相続人の情報は確定申告書と併せて提出する付表に記載するため、被相続人の住所と氏名、マイナンバーのみを記入します。

「準確定」と記載することも忘れないように注意しましょう。

参考|確定申告書Bを使用する場合(相続人や包括受遺者が2人以上のとき)国税庁

付表の書き方

相続人が2名以上の場合に作成しなければならない付表は、相続人全員のマイナンバーの記載と署名が必要です。

ただし、相続人全員がそろうのは困難等の事情により同一の付表に連署できないようであれば、申告書と付表を相続人それぞれが個別に税務署へ提出することも認められています。個別に準確定申告を行った際は、そのことを他の相続人に通知する義務があることを忘れないようにしましょう。

参考|確定申告書Bを使用する場合(相続人や包括受遺者が2人以上のとき)国税庁

委任状の書き方

相続人のひとりが代表して還付金を受け取る場合に必須となる委任状は、国税庁ホームページから入手したフォーマットにもとづいて記載すれば問題ありません。

委任状とはどのような書類であるか、次の国税庁ホームページのフォーマットをご覧下さい。

参考|準確定申告用委任状 国税庁

- 【被相続人】の欄には被相続人の住所と氏名を記入する

- 【受任者】の欄には代表となる相続人の住所と氏名、電話番号を記入する

- 【委任者】の欄にはその他相続人の住所と氏名を記入し、押印をする

上記を見てもわかるように、委任状の作成はとくに難しいものではありません。

遠方に住む相続人がいる場合には委任状に署名・押印し、郵送してもらうことになる可能性があるため、早い段階で委任状について周知させておくと良いでしょう。

まとめ

ここまでお伝えしてきた、必要書類の準備をスムーズするためのポイントと必要書類の書き方を参考にすれば、準確定申告の期限となる4カ月以内に申告・納税を済ませることはけして難しくはないでしょう。

しかしながら準確定申告をはじめて経験される場合には思わぬトラブルが予想されるため、「手順に沿って進めてきたものの申告期限に間に合わない」といった可能性も否定できません。

期限内に確実に準確定申告を完了させるためにもご自分で手続きを進めることが困難だと思われる際は、確定申告を得意とする当プラザにお任せください。

当プラザの知識・経験ともに豊富な税理士が、スムーズな準確定申告が実現できるよう懇切丁寧にサポートいたします。初回相談は完全無料ですので、準確定申告が必要な方はぜひお気軽にご相談ください。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。