法的に最も信頼性が高い公正証書遺言であっても、遺留分を請求することができます。

遺留分というのは法律により定められた、相続人が必ず相続することができる割合のことです。

その遺留分を請求するためには、まず、遺留分についてしっかりと理解しておく必要があります。

そこで本記事では知っておきたい遺留分の基礎知識についてご説明するとともに、確実に遺留分を得るための手順をお伝えします。

あなたの権利である遺産の遺留分を確実に受け取れるようにしましょう。

1.遺留分は法定相続人の権利!「遺留分」に関する基礎知識

あなたに関わる公正証書遺言で、最低限の取得分である「遺留分」が侵害されていた場合、それを請求することができます。

2章で詳しく請求の手順をご紹介する前に、そもそも遺留分とはどういうものかをしっかりと理解しておく必要があります。

この1章で「遺留分」について徹底的に理解し、2章のステップへと進めましょう。

1-1.遺留分とは

遺留分とは、兄弟姉妹以外の法定相続人が取得できる最低限の遺産を指します。

財産の処分は遺言者の意思に委ねられるものですが、民法の定めで一定の制限が課されるのです。

法的に最も信頼性が高い公正証書遺言が残されていたとしても、遺留分を受け取ることは可能です。

一方で、遺留分を侵害した遺言書であっても、侵害された人が請求をしなければ、遺言書はそのまま効力を維持し、実行されてしまいます。

遺留分を請求したい場合は、遺言の存在及び遺留分の侵害を知ったら直ちに手続きを取るようにしましょう。

1-2.遺留分を請求できる法定相続人とは

遺産相続というのは民法で定められています。

民法の定めで相続を進めることを法定相続といい、遺産をもらえる人を法定相続人といいます。

しかし、法定相続人の誰もが遺留分を認められるわけではありません。

遺留分を請求できる法定相続人は以下のとおりです。

<遺留分を請求できる法定相続人>

- 配偶者

- 子供・孫・ひ孫(直系卑属)

- 父母・祖父母(直系尊属)

※ 遺言者の兄弟姉妹は法定相続人であっても、遺留分は認められていません。

1-3.遺留分の割合

遺留分はどのくらいが最低限の取得分として認められているのか、その割合をご説明します。

遺留分の割合は大きく分けると2つになります。

- 相続人に「配偶者」「子ども」が含まれる場合 → 総財産の2分の1

- 相続人が直系尊属のみの場合 → 総財産の3分の1

総遺産に対する全体の遺留分を相続できる人数で割ります。すると、一人ひとりの遺留分の額が計算できます。

下の表はその一覧になります。

| 相続人 | 遺留分権利者 | 全体の遺留分 | 法定相続分 | 個人の遺留分 |

|---|---|---|---|---|

| 配偶者のみ | 配偶者 | 相続財産の1/2 | 100% | 1/2 |

| 配偶者と子ども | 配偶者 | 相続財産の1/2 | 1/2 | 1/4 |

| 子ども | 1/2 | 1/4 | ||

| 配偶者と直系卑属 | 配偶者 | 相続財産の1/2 | 2/3 | 1/3 |

| 直系卑属 | 1/3 | 1/6 | ||

| 子どものみ | 配偶者 | 相続財産の1/2 | 3/4 | 1/2 |

| 兄弟姉妹 | 1/4 | なし | ||

| 直系卑属のみ | 子ども | 相続財産の1/2 | 100% | 1/2 |

| 直系卑属 | 相続財産の1/3 | 100% | 1/3 |

例)配偶者と子ども2人/遺産が8000万円の場合

配偶者:1/2(法定相続分)=4,000万円

子ども:1/2(法定相続分)=4,000万円(2人分)

配偶者:1/2(遺留分)=4,000万円✕1/2=2,000万円 子ども:1/4(遺留分)=4,000万円✕1/4=1,000万円(一人あたり)

この場合、配偶者と子どもが遺言でもらえる金額が、それぞれ2,000万円、1,000万円を下回っていた場合は遺留分が侵害されていると言えます。

1-4.遺留分を請求できる期間

遺留分が侵害されているとわかったら、相続財産の返還を請求することができます。

これを「遺留分減殺請求」といい、請求できるのは、以下の期間になります。

公正証書遺言の存在を知ったら、早めに請求をするようにしましょう。

- 相続開始、または減殺すべき遺贈があったことを知ったときから1年以内

- 相続開始から10年経過するまで

2.遺留分減殺請求をするための手順

遺留分が侵害されていた場合、遺留分の返還を受けるためには遺留分の請求をする必要があります。

この請求の意思表示のことを「遺留分減殺請求(いりゅうぶんげんさいせいきゅう)」といいます。

この章で手順をお伝えしますので、手順をふんでしっかり請求できるようにしましょう。

2-1.遺留分を確定する

① 遺産をすべて調べる

公正証書遺言を見ることができれば正確な財産がわかります。逆にこの財産がわからないと遺留分の計算ができないので、しっかりと確認しましょう。

しかし、「他の相続人に内容を見せてもらえない」「曖昧にされる」などという時には、しっかりとあなたに遺留分の権利があることを主張し、見せてもらうようにしましょう。

それでもトラブルになりそうな場合は専門家に間に入ってもらうことをお勧めします。

② 全相続人を洗い出す

遺留分を計算するために、誰が相続人となるのかを調査する必要があります。

ここですべてを洗い出すことで、あなたが受け取れる遺留分の割合が正確にわかります。

確実に相続人を調べるには、遺言者の戸籍謄本を取り寄せるといいでしょう。それを見れば、遺留分を計算するもとになる相続人数を確認することができます。

③ 計算をする

①と②で調べた財産と相続人がわかれば、あなたの遺留分を1-3.でご紹介した表をもとに計算することができます。

財産に法定相続分と遺留分の割合を掛け合わすことで算出できます。

| 相続人 | 遺留分権利者 | 全体の遺留分 | 法定相続分 | 個人の遺留分 |

|---|---|---|---|---|

| 配偶者のみ | 配偶者 | 相続財産の1/2 | 100% | 1/2 |

| 配偶者と子ども | 配偶者 | 相続財産の1/2 | 1/2 | 1/4 |

| 子ども | 1/2 | 1/4 | ||

| 配偶者と直系卑属 | 配偶者 | 相続財産の1/2 | 2/3 | 1/3 |

| 直系卑属 | 1/3 | 1/6 | ||

| 配偶者と兄弟姉妹 | 配偶者 | 相続財産の1/2 | 3/4 | 1/2 |

| 兄弟姉妹 | 1/4 | なし | ||

| 子どものみ | 子ども | 相続財産の1/2 | 100% | 1/2 |

| 直系卑属のみ | 直系卑属 | 相続財産の1/3 | 100% | 1/3 |

例)財産4,000万円・配偶者と子2人が相続人となる場合の遺留分

配偶者 法定相続分2,000万✕遺留分1/2=1,000万

子1 法定相続分1,000万✕遺留分1/2=500万

子2 法定相続分1,000万✕遺留分1/2=500万

上記のように計算をしていけば、あなたがもらえる遺留分の額が確定できます。

その額が、実際にもらった遺産額よりも多ければ、「遺留分が侵害されている」となり、遺留分を請求できることになります。

2-2.遺留分減殺通知を行う

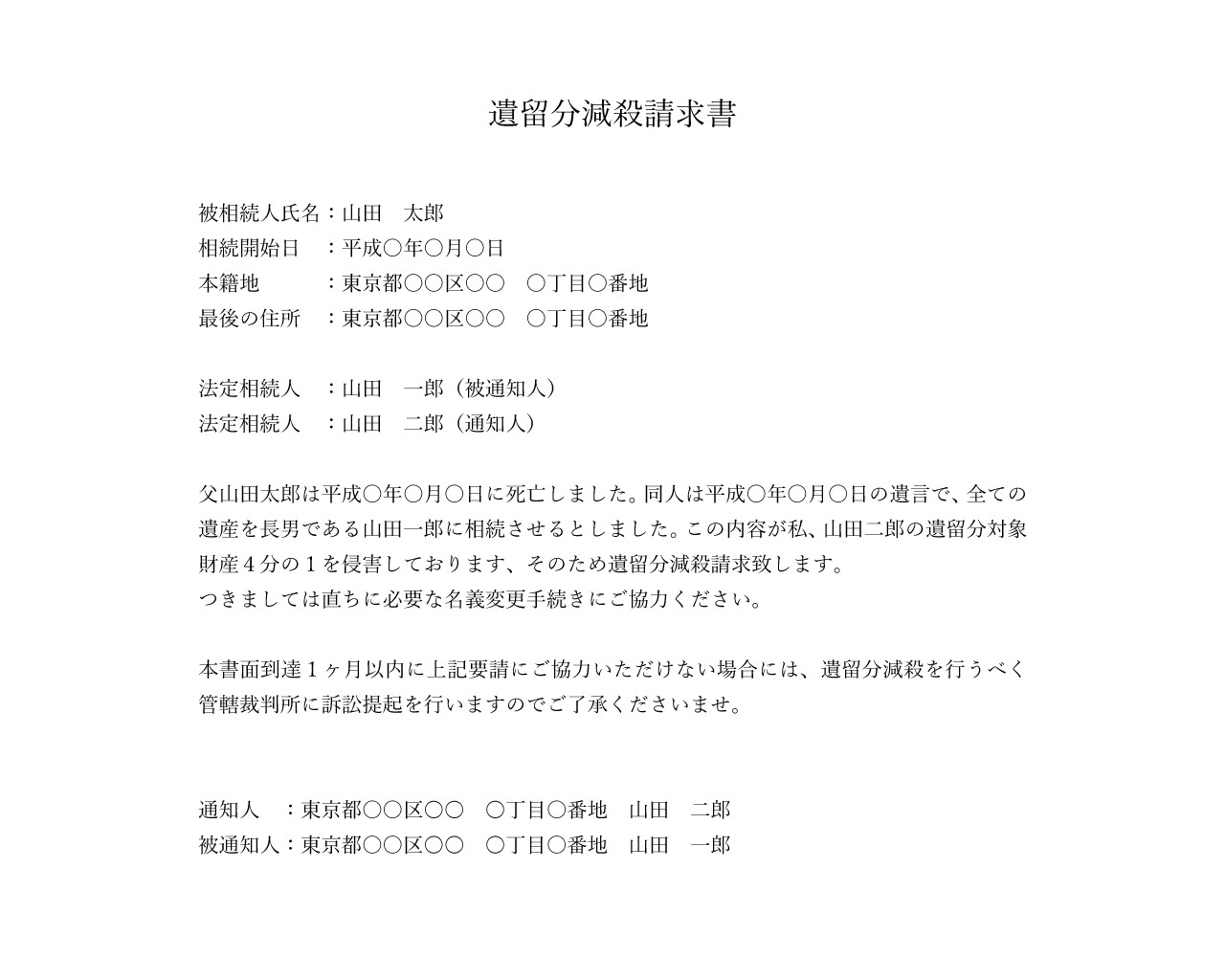

次に、受遺者及び法定相続分を超える遺産を取得した相続人に対し、遺留分減殺通知を行います。

この通知は口頭でも有効にはなりますが、書面があったほうが証拠になり、言った言わないなどの無用なトラブルを避けられるので、必ず書面を通して通知を行いましょう。

その際、郵便局と差出人の手元に控えが残る「内容証明郵便」を利用することをおすすめします。

前記のとおり、遺留分減殺請求には法定の期限があるので、内容証明郵便とすることには日付の記録が残るというメリットもあります。

<通知に書く内容>

- 亡くなった人の情報

- 相続開始日

- 交渉相手である相続人又は受遺者

- 遺留分減殺請求を行う旨の記載があること

- 請求をする人の名前

下の例を参考に作成してみましょう。

2-3.他の相続人等と話し合う

遺留分減殺通知を送ったら、その後は相続人と話し合いをして、確実に遺留分を受け取れるように結論を決定する必要があります。

・話し合いの決着がついた場合

→合意書を作成して、遺留分の返還を受けられます

・話し合いに応じない、合意がない場合

→家庭裁判所で遺留分減殺調停をする必要があります。調停委員会に間に入ってもらうことにより、遺留分の返還や方法について話し合います。

調停をする場合には、相手の住所地の管轄の家庭裁判所に申し立てます。

<調停が不成立になった場合>

遺留分減殺調停をしてもお互いに合意ができなかった場合は、遺留分減殺訴訟を行う必要があります。

これを提起するのは140万円を超える額なら地方裁判所、以下なら簡易裁判所になるので、弁護士など専門家の力を借りるといいでしょう。

3.まとめ

公正証書遺言であっても遺留分を侵害されていれば、請求することができます。

ただし、その期間は遺留分があることを知ったときから1年、相続が発生してから10年となっています。

遺留分を計算し、2章の手順を踏めば、しっかりと請求することができます。

公正証書遺言であってもあなたが主張できる当然の権利なので、一つ一つ確実に作っていきましょう。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。