相続での争いを避けるための重要なキーワードである「遺留分」をご存知ですか?

遺留分とは、相続人に認められている最低限の相続財産を取得する権利のことです。

例えば、亡くなった人が「財産はすべて愛人に」という遺言を残していたとして、その人の家族が財産をもらえないなんておかしな話ですよね。この遺留分をめぐって揉めやすいのが兄弟です。

「亡くなる前に一番面倒を見てくれた次女に多く相続したい。」

「家を守っていく長男に自宅を相続させたい。」

そう思って書かれた遺言が、他の兄弟の遺留分を侵害してしまっているかもしれません。

ここでは、トラブルにつながりやすい兄弟間にまつわる遺留分についてわかりやすく説明します。 家族で円満に相続ができるよう、遺留分をしっかり理解しておきましょう。

1.子供たち兄弟間の遺留分の割合とは

ここでは、亡くなった人の子供たち兄弟間で揉めてしまった場合の遺留分について説明します。

仲の良かった兄弟が、遺留分をめぐって争うケースは少なくありません。まず、兄弟間では遺留分がどれくらいあるのかという基本的なところをしっかり押さえていきましょう。

子供たち兄弟間の遺留分は、亡くなった人に配偶者がいるのかいないのかによって変わります。それぞれのケースに分けて説明します。

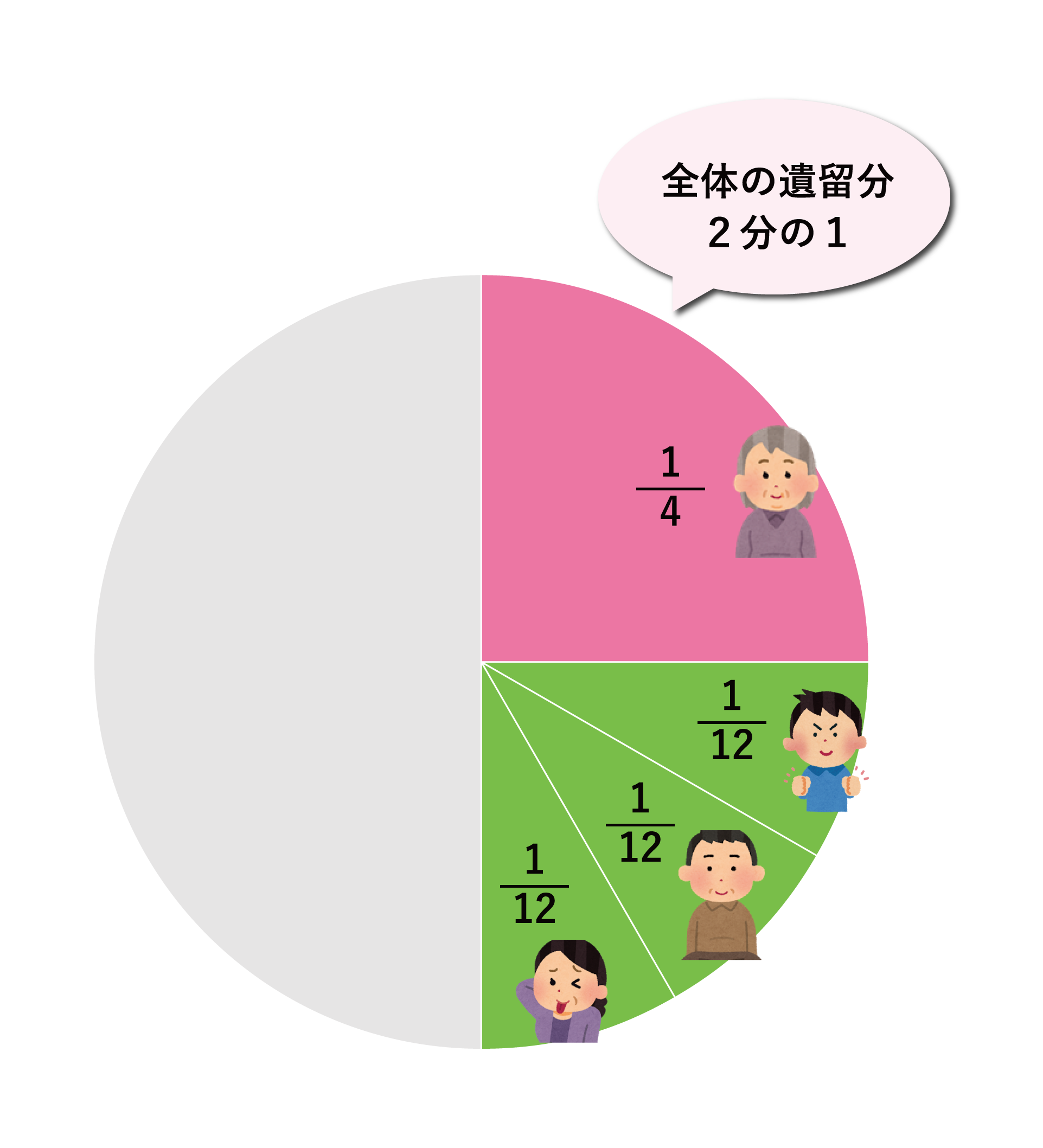

1-1.配偶者と子供たち兄弟が相続人の場合は1/4を兄弟の人数で割る

相続人が、亡くなった人の配偶者と子3人の場合には、全体の遺留分は遺産の1/2になります。そこに法律で決められたそれぞれの取り分(法定相続分)を掛けたものが遺留分です。

上図の場合、妻の法定相続分は1/2、子供たちのそれぞれの法定相続分は残りの1/2を3人で割った1/6です。

全体の遺留分1/2にそれぞれの法定相続分を掛けると、妻には1/4、子供たちそれぞれには1/12の遺留分があります。

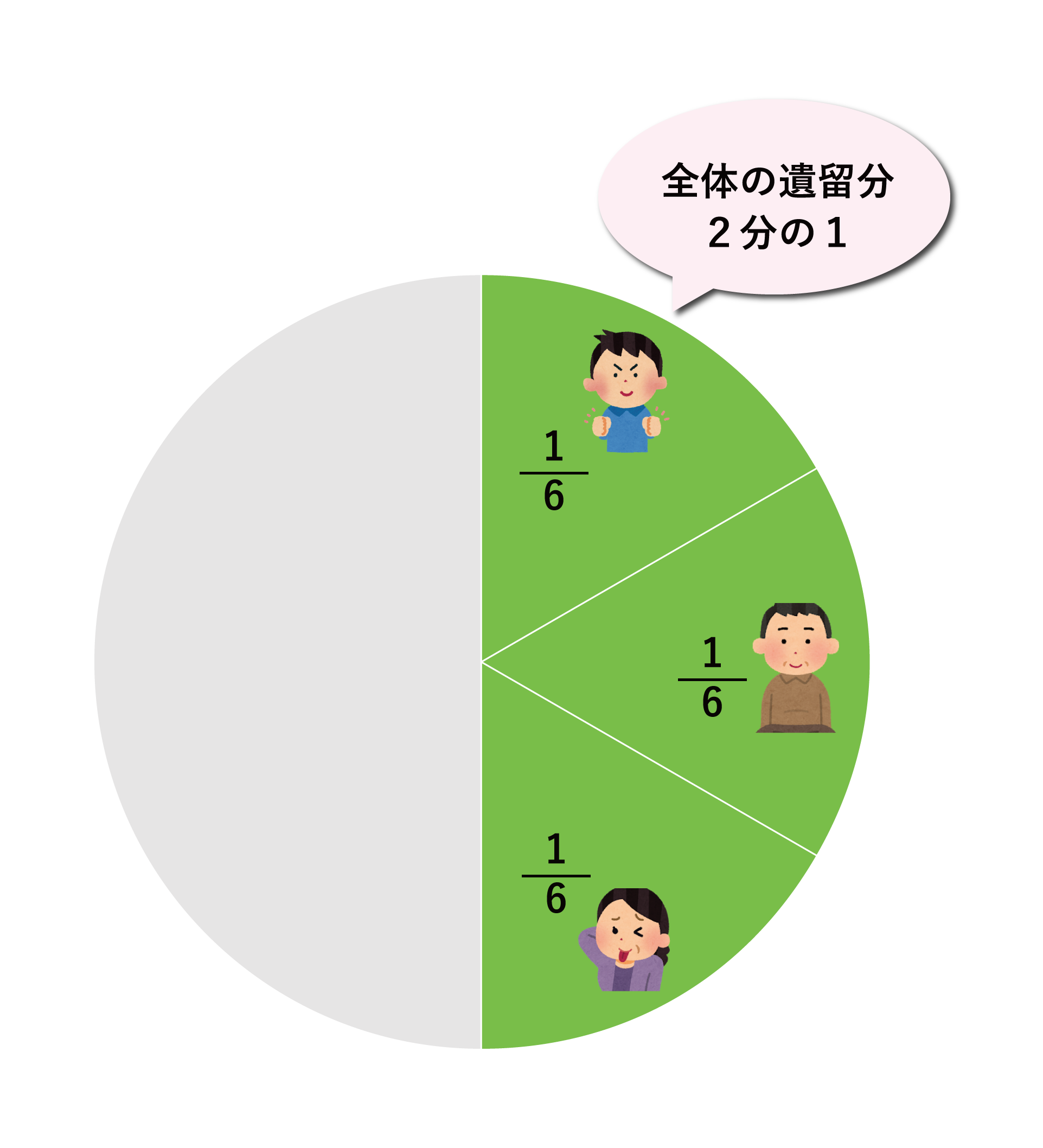

1-2.子供たち兄弟だけが相続人の場合は1/2を兄弟の人数で割る

子供たち3人だけが相続人の場合にも、全体の遺留分は遺産の1/2になります。

上図の場合、子3人の法定相続分は遺産を均等に3で割りますから1/3です。

全体の遺留分1/2に法定相続分1/3を掛けて、それぞれの遺留分は1/6です。

2.遺留分が侵害されている場合の相続の進め方

遺留分が侵害されている遺言があった場合の相続の進め方についてご説明します。

兄弟で円満に相続するためには、まず遺留分が侵害されている遺言通りに相続するのではなく、遺産分割協議という話し合いで解決できるかどうかを考えてみましょう。

それでも話し合いがつかない場合には、遺留分減殺請求をすることになります。

2-1.遺言を無視して遺産分割協議で話し合いをする

遺留分が侵害されている遺言があるからといって、すぐに遺留分減殺請求をするのはやめておいたほうがいいでしょう。

意外に知られていないのが、遺言は無視してもいいということです。

もちろん亡くなった人の想いは大切にしたいものですが、兄弟で話し合って円満に相続できるに越したことはありません。

侵害されている人は、話し合いで相続ができないか他の兄弟に聞いてみましょう。

遺言で財産を多くもらうことになっている兄弟が遺産分割協議の話し合いに応じてくれれば、調停や訴訟には発展しません。

2-2.遺留分減殺請求をする

断固として財産を譲らないなど、話し合いがつかずどうしても財産が欲しい場合には遺留分減殺請求をすることになります。

遺留分減殺請求は相手方に意思表示をすることで請求することになります。具体的には、家庭裁判所の調停を申し立て、内容証明郵便などで請求権を行使する旨を知らせます。

家庭裁判所で話し合う調停で解決できなかった場合には訴訟になりますから、弁護士の先生に相談しましょう。

3.遺留分争いの2つの予防策

遺留分を巡って兄弟間で争いになってしまうケースをご紹介しましたが、「どうしてもこの財産だけはあの子にあげたい」という想いもありますよね。

ここでは、遺留分を巡った争いをせずに兄弟で仲良く相続できるよう、生前にできる対策をご紹介します。

3-1.遺留分を放棄させる

遺留分で揉めないようにするために、あらかじめ遺留分を放棄させておくという方法があります。

例えば、家を長男に相続させたい場合、次男には生前贈与でいくらか財産をあげる代わりに遺留分は放棄してもらうのです。

具体的には、家庭裁判所に「遺留分放棄の許可申立書」を提出し、強要された放棄でないことを審査されます。遺留分の放棄に関しては、こちらのページで詳しく説明しています。

事前に遺留分放棄をしておけば、「家を長男に」という遺言をもとに相続するときに揉めることにはなりません。

3-2.生命保険を使った代償分割で財産の取り分を確保する

よく面倒を見てもらった子に多く相続させたいというのは親として当然の気持ちですよね。

感謝の気持ちとして確実に財産を渡したい場合には生命保険を使った代償分割が有効です。

どういった方法なのかは具体例で解説します。

【前提条件】

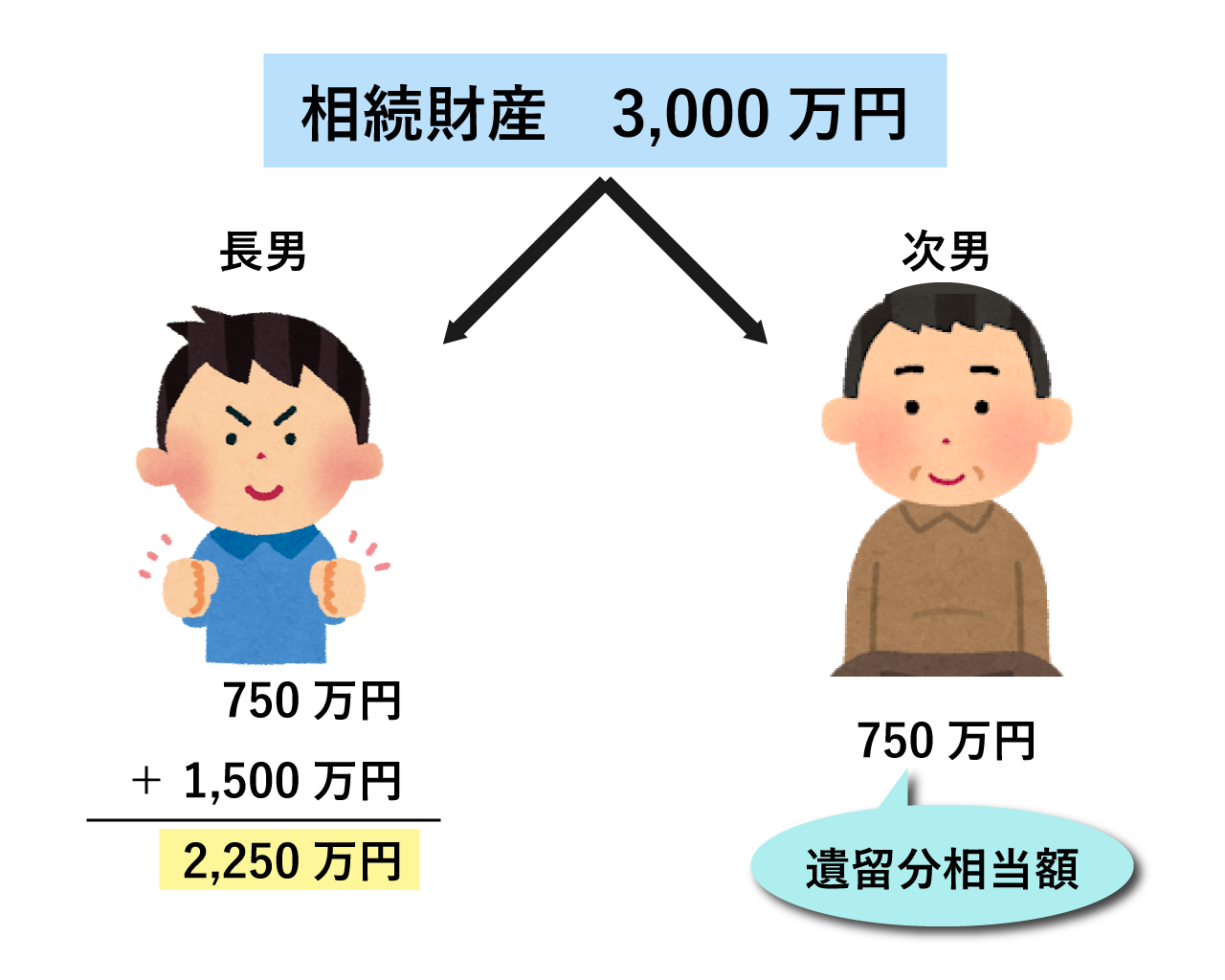

相続財産:3,000万円

相続人:子2人(兄弟)

≪通常の相続≫

通常の場合、「2,250万円を長男に」という遺言を残しておけば、次男の遺留分である750万円を侵害していませんから長男は2,250万円を取得できます。

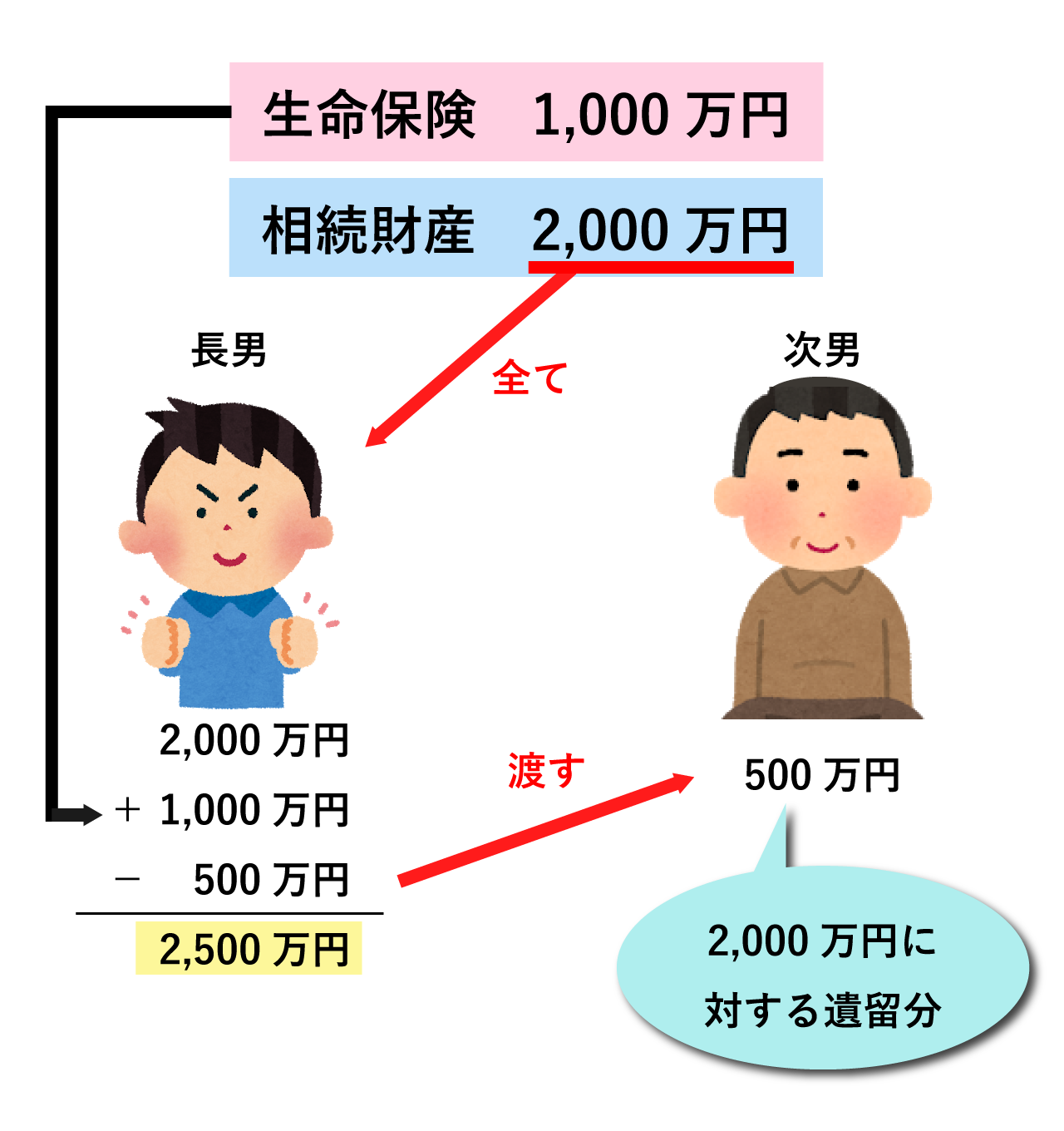

≪生命保険を使った代償分割の場合≫

3,000万円をそのまま相続させるのではなく、1,000万円は生命保険として、受取人に長男を設定しておきます。残りの財産2,000万円から計算した次男の遺留分は500万円です。

遺言で「2,000万円をすべて長男に相続させるが、その代わりに代償金として長男から次男に500万円渡すこと」と書いておきます。この状況では、次男の遺留分は侵害されていません。

上の通常の場合よりも250万円多い2,500万円を長男に渡すことができます。

このように財産の一部を生命保険に変えてしまうことで、遺留分を侵害せずに長男により多く財産を渡すことができます。

ただし、3,000万円を全額生命保険にしていいかというとそうではありません。保険金となる金額が相続財産のほとんどだと、遺留分を計算する元となる財産に持ち戻される可能性があり、長男に多くの財産を渡すことはできなくなりますからご注意ください。

このあたりは、生命保険会社や税理士に相談しながら進めていくのが良いでしょう。

4.まとめ

生前は仲の良かった子供たち兄弟が、被相続人の死後遺産を巡って骨肉の争いを見せるケースは少なくありません。それを防ぐためには日ごろから家族でコミュニケーションをとり、生前に対策をしておく必要があります。

また、生前に対策をしていなかった場合でも、いきなり遺留分減殺請求をするのではなく、話し合いで解決できるかどうかを考えてみましょう。

仲が良いからと安心するのではなく、万が一のことを考えて対策を打っておくのが円満に相続するためのポイントです。

生前対策を考える際や遺言書を作成する際には、あらゆる可能性や税金をシミュレーションする必要がありますから、専門家に相談しましょう。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。