相続により遺産を取得すると所得税を支払わなくてはならないのではないか、と心配されている方もいらっしゃるのではないでしょうか。特に現金や預金などを相続し、金銭を取得した場合「収入になるのでは…」と誤解しがちです。

結論から申し上げますと、相続財産に対して課税されるのは相続税であり、所得税はかかりません。しかしながら、相続開始後に確定申告が必要となるケースもあります。

こちらのページでは、相続人自身の確定申告と亡くなった人の代わりに行う準確定申告についてご説明いたします。

1. 相続税と所得税の違いについて

そもそも相続税と所得税はどのような税金であるかをご存じでしょうか。

相続税とは亡くなった人の財産を取得した相続人や受遺者が支払い義務を負うものであり、「相続財産」に対して課せられます。

一方、所得税は働いて得た給料や、商売等により自分で稼いだ収入から経費を差し引いた「所得」を基準に課税されます。

つまり、相続財産は所得にはならないということです。相続財産を得たことにより「所得税」が課税されることはありませんのでご安心ください。

2.相続後に所得税の確定申告が必要な2つの場合

しかしながら、相続財産に対して課税されなくても、相続開始後に確定申告を必要とするケースはあります。主に2つのパターンです。

① 相続人自身の確定申告が必要なケース

相続で所得税は課税されませんが、相続後に相続した財産を売却したり、相続した収益不動産より賃料などを得たりした場合には確定申告が必要になります。

② 亡くなった方(被相続人)の確定申告が必要な場合

被相続人に所得税の申告義務がある場合には、被相続人に代わって相続人が申告を行います。この申告を準確定申告といい、亡くなったことを知った日の翌日から4ヵ月以内に行わなければいけません。

上記2つのパターンについてそれぞれ詳しくみていきましょう。

3.相続人自身の確定申告が必要な場合

相続後に相続人自身の確定申告が必要となるのは、主に以下の場合においてです。

① 相続した財産(不動産など)を売却した

② 死亡保険金を受け取った

③ 収益物件を相続した場合

3-1.相続した財産(不動産など)を売却した

相続財産を相続によって取得した後に売却し、譲渡益を得た場合には所得税の確定申告が必要です。

譲渡所得の金額の算出方法は、相続以外で得た財産を売却した際と同様の計算式を用います。ただし、取得費に対する考え方などが異なるほか、相続財産のみに適用可能な特例等もありますので注意しましょう。

【譲渡所得算出の計算式】

譲渡所得の金額 = 収入金額 - ( 取得費 + 譲渡費用 ) - 特別控除額

相続財産の場合、取得費については亡くなった人が取得した際に支出した額が基準となります。なお、被相続人の取得した額が売買契約書の紛失等により不明な場合については、売却額の5%相当額を取得費とすることが可能です。

上記の計算式より算出した譲渡所得の金額に税率(所得税・住民税)を乗じて、譲渡所得にかかる税額を計算します。ただし不動産の場合、所有している期間によって税率が異なるので注意が必要です。

| 譲渡所得の区分 | 保有期間 | 所得税率 | 住民税 |

|---|---|---|---|

| 長期 | 譲渡した年の1月1日において所有期間が5年を超える場合 | 15.315% | 5% |

| 短期 | 譲渡した年の1月1日において所有期間が5年以下の場合 | 30.63% | 9% |

上記保有期間については相続した日からではなく、被相続人が取得してからの期間で適用が可能となります。

◇相続財産を売却した際に利用できる特例について

土地・建物を相続により取得し、取得後に売却した際に適用可能な控除や特例があります。

【相続財産を譲渡した場合の取得費の特例】

相続や遺贈によって相続人等が取得した不動産や株式を一定期間のうちに売却した場合、その人が納めた相続税額の一定金額を取得費に加算することができる特例です。

適用期間は、相続開始のあった日の翌日から相続税の申告期限(相続の開始を知った日の翌日から10ヵ月以内)の翌日以後3年以内となります。

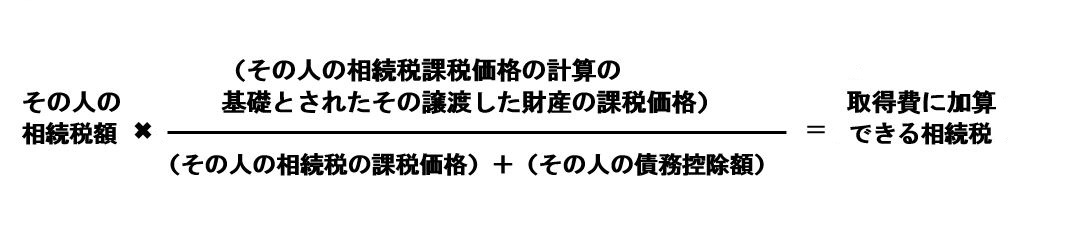

<算式>

例 相続人の長男が相続した財産=土地3,000万円(相続税評価額)、預貯金3,000万円

土地3,000万円を申告してから1年後に売却

【被相続人の居住用財産(空き家)を売った場合の特例】

相続や遺贈等により被相続人が居住用として供していた家屋やその敷地等を取得後に売却した場合、一定の要件を満たせば、譲渡所得の金額から最高3,000万円までが控除されます。この特例を「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」といいます。

〇対象家屋の要件

・相続発生の直前まで被相続人が居住用としていた家屋である

・1981年5月31日以前に建築されている

・相続発生の直前において被相続人以外に住んでいる人がいなかった

・相続から譲渡までの間に事業や貸付、居住用として使われていない

〇譲渡に関する要件

・譲渡は相続開始日から3年を経過する日の属する12月31にまでに行われている

・譲渡対価の額の合計額が1億円以下であること。なお共有で譲渡する場合は合計で1億円以下とする

・家屋を売却する際には相続人により耐震リフォームをして敷地と一緒に売ること。もしくは相続人が家屋を取り壊して、敷地のみを売却すること

・譲渡先が配偶者や生計を一とする親族などではない

確定申告書とともに提出する添付書類

・譲渡所得の内訳書(確定申告書付表兼計算明細書)

・登記事項証明書

・売買契約書の写し

・被相続人居住用家屋等確認書(売却不動産所在地の市区町村長が交付)

・耐震基準適合証明書または建築住宅性能評価書の写し(家屋を取り壊して敷地を売却した場合は不要)

3-2.死亡保険金を受け取った

被相続人が亡くなったことを要因として、相続人が死亡保険金を受け取った場合、保険契約の内容によっては所得税の申告が必要となるケースがあります。

◇相続人が保険料を負担していた

保険料を相続人が負担していた場合、所得税が課税されます。

例えば次の保険契約①の場合です。

| 被保険人 | 保険料の負担者 | 保険金受取人 | 税金の種類 |

|---|---|---|---|

| 父 | 子 | 子 | 所得税 |

| 父 | 父 | 子 | 相続税 |

被保険者は父(被相続人)あるものの、保険料の負担者と受取人が相続人である子であれば、課せられるのは所得税になります。

なお受領の方法によって所得の種類が異なります。

【一時金で受けとった場合⇒一時所得として課税】

一時所得の額は、死亡保険金の総額から払い込み済みの保険料もしくは掛け金の額を差し引き、さらに特別控除額である50万円を減算した額になります。ただし課税対象となるのはこの金額に1/2を乗じた額です。

<計算式>

( 死亡保険金 + 配当金 - 既払込保険料 - 50万円 )×1/2 = 課税対象となる金額

(例)死亡保険金1,000万円 払い込み済み保険料150万円の場合

(1,000万円―150万円―50万円)× 1/2 = 400万円(課税対象となる金額)

【年金として受領した場合⇒雑所得として課税】

死亡保険金を年金として受領した場合は、公的年金等以外の雑所得として扱われます。

対象の年中に受領した年金の額から、その金額に対する払込保険料または掛金の額を差し引いたものが雑所得の金額です。

3-3.収益物件を相続した場合

賃貸料収入のある物件(駐車場や賃貸マンションなど)を相続した場合、相続人に賃貸料分の収入が発生するため、確定申告の必要があります。

例 賃貸アパートを所有する被相続人が5月31日に亡くなり、9月1日に遺産分割協議によって長男が取得することが決まった

・1月1日から5月31日までの賃貸料による所得分⇒被相続人の収入として準確定申告を行う

・6月1日から8月31日までの賃貸料による所得分⇒相続人全員が確定申告を行う

・9月1日から12月31日までの賃貸料による所得分⇒長男が確定申告を行う

税務上、遺産分割が整うまでに相続財産から生じた収入については、各相続人に法定相続分の割合で帰属するため、上記の相続開始から遺産分割協議が完了するまでについては相続人全員が所得を得たことになります。

なお、被相続人が不動産取得に対して青色申告を行っており、相続人も引き続き青色申告を望む場合には、税務署に「青色申告承認申請書」を提出します。なお申請書の提出期限には定めがあるため、注意しましょう。

・死亡の日が1月1日~8月31日の場合・・・亡くなった日からから4か月以内

・死亡の日が9月1日~10月31日の場合・・・12月31日まで

・死亡の日が11月1日~12月31日の場合・・・翌年の2月15日まで

被相続人は白色申告を行っていたが相続人は青色申告を行いたい場合は、相続開始から2ヵ月以内に「青色申告承認申請書」を提出することが必要です。

ランドマーク税理士法人では、個人の皆様による確定申告のご依頼をお受けしております。「確定申告の経験がなくて不安」「控除できるものについて知りたい」という方は、ランドマーク税理士法人の初回無料相談会をご活用ください。

当法人では東京、神奈川、埼玉の皆様がお越しいただきやすいよう、首都圏を中心に複数の事務所を構えております。お気軽にお問い合わせください。

4 .亡くなった方(被相続人)の確定申告が必要な場合

そもそも所得税とは1月1日から12月31日までの1年の間に得た所得を基準に課せられる税金です。対象者は翌年の2月16日から3月15日の期間中に税務署にて確定申告および納税を行います。

しかしながら年の途中に亡くなってしまうと、自分自身で確定申告を行うことはできません。そのため、相続人が亡くなった人の代わりに確定申告と納税を行います。この確定申告のことを準確定申告といいます。

準確定申告の期日は被相続人が亡くなったことを知った日の翌日から4ヵ月以内です。また、1月1日から3月15日までの間に被相続人が亡くなり、前年度の納付が済んでいない場合には、それについても4ヵ月以内に相続人が行います。

なお、相続人が準確定申告を期限内に済まさなかった場合には、無申告加算税や延滞税などのペナルティとしての税金が課税されますので気を付けましょう。

準確定申告について抑えておきたいポイントは以下の通りです。

4-1.準確定申告の必要なケース

相続人が準確定申告をしなければならないのは、被相続人が以下の項目のいずれかに該当する場合です。

・不動産所得や事業所得を得ていた場合

・2カ所以上から給与による収入を得ていた場合

・被相続人の給与収入が2,000万円を超えていた場合

・不動産や株式を売却していた場合

・公的年金等による収入が400万円を超えていた場合

*年金受給者であった場合、公的年金の収入額が400万円以下+公的年金に係る雑所得以外の所得金額が20万円以下であれば申告は不要です。

*被相続人の収入が給与や年金収入のみで源泉徴収されている場合、準確定申告により所得税が還付される可能性があります。

4-2.準確定申告の提出期限は4か月以内

準確定申告の提出期限は、相続人の方が亡くなった方の死亡を知った日の翌日から4か月以内にすることになっています。

また、亡くなった方が1月1日から3月15日までに死亡し、前年の確定申告をしていない場合も、相続人の方が亡くなった方の死亡を知った日の翌日から4か月以内に前年分の準確定申告をする必要があります。

準確定申告をするまで4か月しかありませんので、亡くなった方の過去の確定申告書の控等を確認して早期に必要な書類等の準備をしましょう。

なお、提出期限までに準確定申告を提出しなかった場合には、無申告加算税や延滞税などのペナルティーが課されますので注意してください。

所得控除の基準日

・医療費控除

医療費控除の対象は被相続人が死亡日までに支払った医療費です。亡くなった後に相続人が支払ったり立て替えたりした分については対象外です。

・社会保険料控除等

医療費控除と同様に、社会保険料、生命保険料、地震保険料控除等についても、被相続人が死亡日までに支払いを済ませた保険料等の額までが対象となります。

・配偶者控除、扶養控除

配偶者控除や扶養控除等に該当するかについては、死亡日の現状(その時点で配偶者であるか、生計を一にしているかなど)により判断されます。また配偶者や扶養家族の所得は、その年の1月1日~12月31日までの所得金額を見積ったものが判定基準です。

準確定申告の提出先

準確定申告書の提出先は被相続人の死亡日時点の納税地(主に住所地と同一)を管轄する税務署になります。

申告書の記載方法

・配偶者控除や扶養控除等に該当するかの判断は、親族関係や生計を一にしているかについて死亡の日の現況により行います。

また、配偶者や扶養親族の所得については、その年の1月1日から12月31日までの所得金額を死亡日の現況で見積もって判定します。

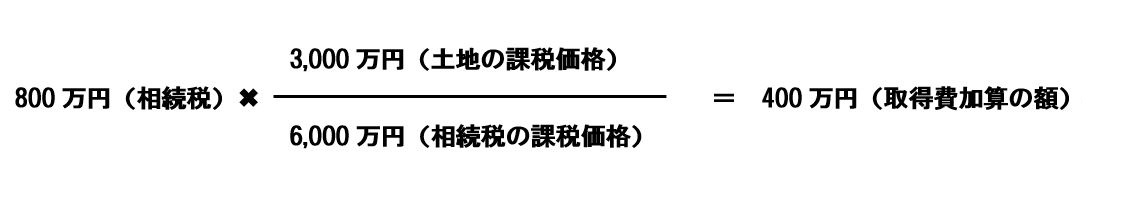

基本的に確定申告の用紙を利用しますが、準確定申告であることがわかるように、表題部分に「準確定申告」と記載し、被相続人の死亡日を書いておきます。相続人(包括受遺者を含む)が1人の場合は、氏名・住所欄には、相続人と被相続人、両方を記載しましょう。

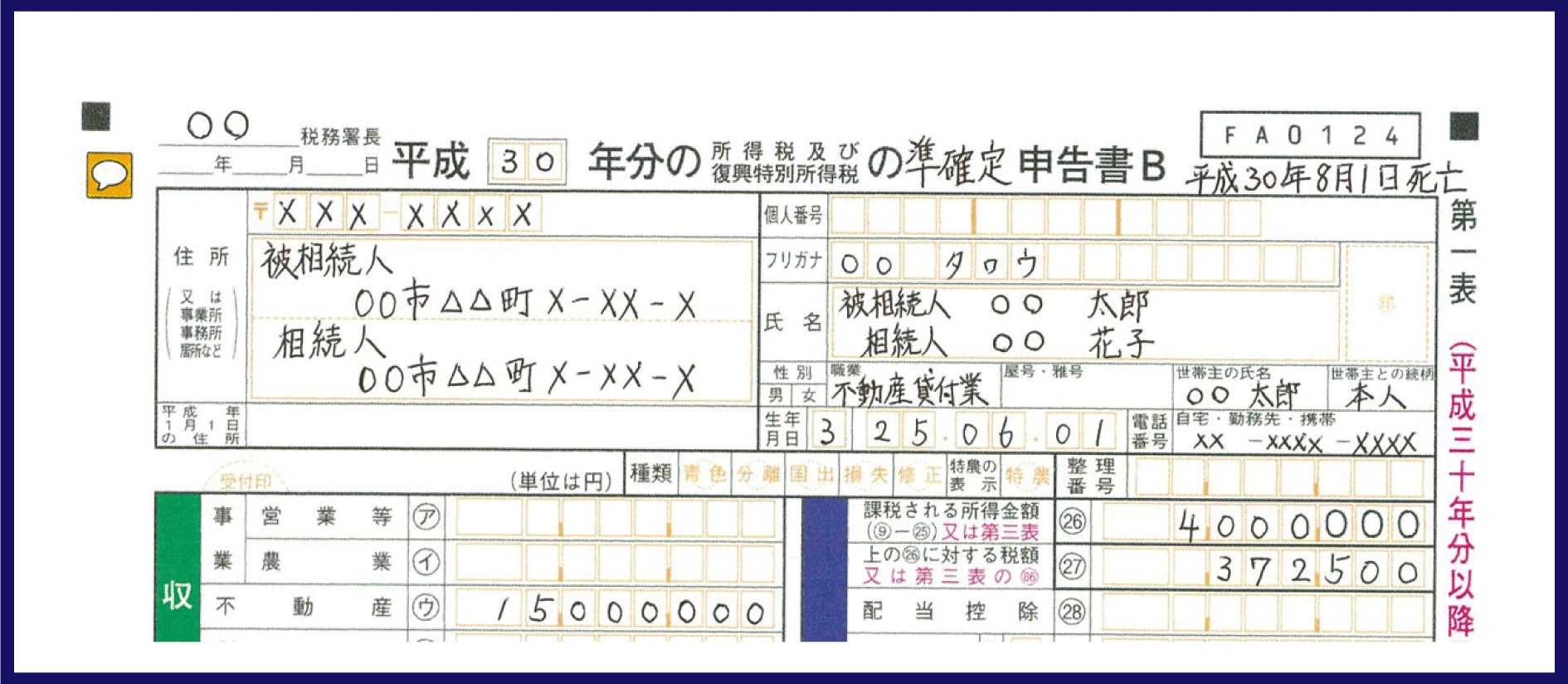

なお、2人以上の相続人がいる場合には、準確定申告書と一緒に提出する「死亡した者の確定申告書付表」に全員分の住所氏名を記載します。

(準確定申告書の記載例)

(死亡した者の所得税及び復興特別所得税の確定申告書付表の記載例)

準確定申告の概要についてお伝えしましたが、相続手続きを進めつつ慣れない準確定申告の準備までは行えないかも、と不安に思われる方もいらっしゃるでしょう。

そのような場合には、プロである税理士に依頼することを検討してみてはいかがでしょうか。

東京、神奈川、埼玉の首都圏を中心に、国内トップクラスの相続税申告の実績件数を誇るランドマーク税理士法人では、相続税申告はもちろんのこと、準確定申告や確定申告を含め、お客様の相続をフルサポートいたします。

東京、神奈川、埼玉にお住いの皆様、まずはお電話にてお問い合わせください。

5.確定申告、準確定申告はランドマーク税理士法人にご相談ください

相続開始後に行うべき手続きは多岐にわたるため、相続をはじめて経験する方にとっては非常に負担が大きく、すべてをこなすのは大変なことです。特に準確定申告は亡くなってから4ヵ月以内と期日も短く、確定申告をやり慣れていない方には簡単に対応できないでしょう。

相続税申告を中心に相続業務にも特化した税理士法人であるランドマーク税理士法人では、相続税申告とご一緒に準確定申告についてもワンストップで対応いたします。東京、神奈川、埼玉に複数の事務所を構えておりますので、お気軽にお立ち寄りください。税務に関して何から始めてよいのかわからないという方も、ランドマーク税理士法人の専門家が分かりやすく対応させていただきます。

東京、神奈川、埼玉にお住いの皆様、まずはランドマーク税理士法人の初回無料相談をご利用いただき、ご自身の相続において何をすべきかをご理解いただければと思います。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。