平成31年度税制改正大綱

「平成31年度税制改正大綱」について、その主要な部分について解説します。

所得税

[1] 個人所得課税(所得税額控除)の見直し

1 住宅借入金等を有する場合の所得税額控除の特例について

- (1) 消費税率10%が適用される住宅取得等について、住宅ローン控除の控除期間が3年延長になります。

- (2) 次に掲げる場合の区分に応じそれぞれ次に定める①,②のいずれか少ない金額を適用年の11年目から13年目までの各年の住宅借入金等特別税額控除額として控除できます。

イ 一般の住宅の場合

- ①住宅借入金等の年末残高(4,000万円を限度)×1%

- ②〔住宅の取得等の対価の額又は費用の額-当該住宅の取得等の対価の額に含まれる消費税額等〕×2%÷3

ロ 認定長期優良住宅及び認定低炭素住宅の場合

- ①住宅借入金等の年末残高(5,000万円を限度)×1%

- ②〔住宅の取得等の対価の額又は費用の額-当該住宅の取得等の対価の額に含まれる消費税額等〕×2%÷3

ハ 東日本大震災の被災者等に係る住宅借入金を有する場合の所得税額の特別控除の特例制度の対象となる再建住宅の場合

- ①住宅借入金等の年末残高(5,000万円を限度)×1.2%

- ②〔住宅の取得等の対価の額又は費用の額-当該住宅の取得等の対価の額に含まれる消費税額等〕×2%÷3

- (3)11年目から13年目についても現行制度と同様所得税額から控除しきれない額については個人住民税額から控除できます。

- (4)二以上の住宅の取得等をした場合の控除額の計算の調整措置、年末調整にかかる住宅借入金等を有する場合の所得税額の特別控除その他の措置について、所要の措置を講ずることになります。

- (注1)適用年の1年目から10年目については現行通り税額控除ができます。

- (注2)上記の「住宅の取得等」とは、居住用家屋の新築若しくは居住用家屋で建築後使用されたことのないもの若しくは既存住宅の取得又はその者の居住用に供する家屋の増改築等をいうものとし、上記イ②、ロ②及びハ②の「居住の取得等の対価の額の又は費用の額」は、次のとおりとします。

- イ 当該住宅の取得等をした居住用家屋等のうちにその者の居住の用以外に供する部分がある場合には、当該居住用家屋等の床面積のうちに当該居住の用に供する部分の床面積の占める割合を乗じて計算した金額とする。

- ロ 当該住宅の取得等に関し、補助金等の交付を受ける場合又は住宅取得資金贈与の非課税等の適用を受ける場合であっても、当該補助金等の額又は当該適用を受けた住宅取得資金の額を控除しないこととする。

[2]空き家控除の要件の緩和

〇空き家に係る譲渡所得の3,000万円特別控除の特例について

今までは相続開始直前において被相続人の居住用に供されていたことが要件にありましたが、今回の改正によって老人ホーム等に入所していた場合も、下記①、②に記載する一定の要件を満たしている時適用できるようになります。

①被相続人について

- イ 介護保険法に規定する要介護認定等を受けていること

- ロ 相続開始直前まで老人ホーム等に入所していたこと

②被相続人の居住用家屋について、被相続人が老人ホーム等に

- イ 被相続人による一定の使用がなされていること

- ロ 事業用、貸付の用、被相続人以外の者の居住の用に供されていたことがないこと

- (2)適用期間が4年間延長

- (3)適用時期は、2019年4月1日から2023年12月31日までに行なう譲渡

[3]証券税制の見直し

1 NISAの利便向上

- (1)今まではNISA口座保有者(一般NISA、つみたてNISA)が海外転勤等により一時的に出国する場合、既にNISA口座で保有している商品は課税口座に払い出されることとなっていましたが、出国の前日までに「継続適用届出書」を金融商品取引業者等の営業所に提出することで、下記の①、②のいずれか早い日までの間は居住者等に該当するとみなして引き続きNISA口座が利用できるようになります。

- ①「帰国届出書」を提出する日

- ②「継続適用届出書」を提出した日から起算して5年を経過する日の属する年の12月31日

- (注1) 国外転出する場合の譲渡所得等の特例(国外転出時課税)の対象となるものは「継続適用届出書」を提出できない。

- (注2) 「帰国届出書」を提出する日までは、上場株式等を受け入れることができない。

- (注3) 上記②までに「帰国届出書」を提出しなかった場合には、同日においてその者が「非課税口座廃止届出書」を提出したものとみなす。

- (2)2022年4月1日に施行される成年年齢引き下げに伴う、NISAの年齢要件がその年において現行は20歳以上だったが18歳以上になります。また、ジュニアNISAの年齢要件も現行は20歳未満だったが18歳未満になります。

2 ストックオプション税制の拡充

ストックオプション税制とは、特定の取締役等が受ける新株予約権等の行使による株式の取得にかかる経済的利益について一定の要件の下で、所得税を課さないこととする(譲渡時まで課税を繰り延べる)制度です。

今回の改正により、中小企業等経営強化法の改正を前提にストックオプション税制の特例適用対象者に特定事業者が追加されます。

- ※特定事業者とは、中小企業等経営強化法に規定する認定新規中小企業者等(仮称)が新事業分野開拓計画(仮称)に従って活用する取締役及び使用人等以外の者{新事業分野開拓計画(仮称)の実施期間の開始の日から新株予約権の行使までの間、居住者である等一定の要件を満たすものに限る}をいいます。

[4]ふるさと納税の見直し

ふるさと納税制度の健全な発展に向けて、過度な返礼品送付をなくすため、ふるさと納税の対象となる都道府県等の指定に一定の条件ができました。

- (ア返礼品の返礼割合を3割以下とすること

- (イ)返礼品を地場産品とすること

- ※2019年6月1日以後に支出された寄附金について適用される。

法人税

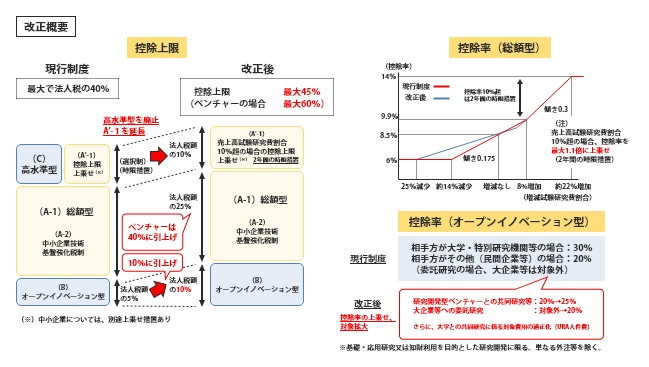

[1]研究開発税制の見直し

イノベーション促進のための税制の見直しです。

試験研究を行なった場合の税額控除制度について、次の見直しが行われます。(1の税額控除の上限の見直しを除き、所得税についても同様とします。)

適用時期:平成31年(2019年)4月1日以降開始事業年度より適用されます。

- 1 試験研究費の総額に係る税額控除制度(総額型)の見直し

インセンティブの強化の観点から税額控除率を次のとおり見直します。

また、研究開発を行う一定のベンチャー企業の控除税額の上限を、現行の当期の法人税額の25%から40%に引き上げます。

- ①増減試験研究費割合が8%超の場合(税額控除額は改正前と同額となります。)

9.9% +(増減試験研究費割合-8%)×0.3 (10%を上限とします。) - ②増減試験研究費割合が8%以下の場合(増減割合がマイナスの場合には税額控除額は改正前より減少します。)

9.9% -(8%-増減試験研究費割合)×0.175 (6%を下限とします。)

- 2 試験研究費の総額に係る控除税額の上限の上乗せ特例

(高水準型)の総額型への統合

試験研究費の額が平均売上金額の10%を超える場合の試験研究費の総額に

係る税額控除制度の控除税額の上限の上乗せ特例について、次のとおり改組(1の総額型に統合)した上、その適用期限を2年延長します。

- ①試験研究費の総額に係る税額控除制度における控除税額の上限(当期の法人税額の25%又は40%)に、当期の法人税額に試験研究費割合から10%を控除した割合を2倍した割合(10%を上限とします。)を乗じて計算した金額を上乗せします(現行と同じ。)。

- ②試験研究費の総額に係る税額控除制度における税額控除率を、上記1の①及び②により算出した率に、その算出した率に控除割増率を乗じて計算した率を加算した率(小数点以下3位未満切捨て)とします。

- 3 試験研究費の総額に係る税額控除制度の税額控除率(上記1及び2の②)の上限を14%(原則:10%)とする特例の適用期限を2年延長します。

- 4 中小企業技術基盤強化税制

増減試験研究費割合が8%(現行5%)を超える場合の特例に見直した上、その適用期限を2年延長します。

また、上記2②と同様に、試験研究費の額が平均売上金額の10%を超える場合に税額控除率を割り増す措置を講じます。 - 5 特別試験研究費の額に係る税額控除制度(オープンイノベーション型)

次の見直しを行います。

- ① 対象となる特別試験研究費の額に、次の要件を満たす企業間の委託研究に要する費用の額を加え、その税額控除率を下記③を除き20%とします。

- イ 受託者の委託に基づき行う業務がその受託者において試験研究に該当するものであること。

- ロ 委託に係る委任契約等(契約又は協定で、委任又は準委任の契約その他これに準ずるものに該当するものをいう。)において、その委託して行う試験研究の目的とする成果をその委託に係る委任契約等に基づき委託法人が取得するものとされていること。

- ハ 次のいずれかを満たすこと。

- (イ)委託して行う試験研究が委託法人の基礎研究又は応用研究であること。

- (ロ)委託して行う試験研究が受託者の知的財産権等を利用するものであること。

- ニ 委託に係る委任契約等において、その委託に係る試験研究が委託法人の工業化研究に該当するものでない旨又は受託者の知的財産権等を利用するものである旨その他一定の事項が定められていること。

- ②対象となる国の指定を受けた医薬品等に関する試験研究について、関係法令の改正を前提に、国立研究開発法人医薬基盤・健康・栄養研究所からの助成金の交付を受けて行う特定用途医薬品等に関する試験研究を加える等の改正を行います。

- ③研究開発型ベンチャー企業との共同研究及び研究開発型ベンチャー企業への上記①の委託研究に係る税額控除率を25%とします。

- ④控除税額の上限を当期の法人税額の10%(現行5%)に引き上げます。

- ⑤特別試験研究費のうち大学等との共同研究に係る費用について、研究開発のプロジェクトマネジメント業務等を担う者の人件費の適用を明確化します。

研究開発税制の拡充 図表 出典:経済産業省資料 税制改正について

[2]中小企業者等の法人税率の特例の延長

中小企業者等の法人税の軽減税率の特例(年間800万円以下の所得金額に対する税率を19%から15%に軽減する。)の適用期限を2年延長します。

[3]中小企業投資育成税制等の延長等

- 1 中小企業等の設備投資を支援する次の税制措置の適用期限を2年延長します。(所得税についても同様とします。)

- ①中小企業投資促進税制(30%特別償却又は税額控除7%)

- ②中小企業経営強化税制(即時償却又は税額控除10%)

対象となる特定経営力向上設備等の範囲の明確化及び適正化を行います。 - ③商業・サービス業活性化税制(30%特別償却又は税額控除7%)

- 2 特定中小企業者等が経営改善設備を取得した場合の特別償却又は税額控除制度について、経営改善設備の投資計画の実施を含む経営改善により売上高又は営業利益の伸び率が年2%以上となる見込みであることについて認定経営革新等支援機関等の確認を受けることを適用要件に加えた上、その適用期限を2年延長します(所得税についても同様とします。)。

- (注)上記の改正は、平成31 年4月1日以後に取得等をする経営改善設備について適用します。なお、同日前に交付を受けた経営改善指導助言書類に係る経営改善設備のうち同年9月30 日までに取得等をしたものについては、上記の確認を受けることを不要とする経過措置を講じます。

- 3 地域未来投資促進税制(地域経済牽引事業の促進区域内において特定事業用機械等を取得した場合の特別償却又は税額控除制度)について、関係法令の改正を前提に、次の措置を講じた上、その適用期限を2年延長します(所得税についても同様とします。)。

- ①承認地域経済牽引事業について主務大臣の確認を受ける事業年度の前事業年度の付加価値額増加率が8%以上との要件を満たす場合には、その承認地域経済牽引事業の用に供した機械装置及び器具備品について、特別償却率を50%(現行40%)に、税額控除率を5%(現行4%)に、それぞれ引き上げます。

- ② 適用投資額の上限を80 億円(現行:100 億円)に引き下げます。

[4]中小企業における災害に対する事前対策のための設備投資に係る税制上の措置の創設

中小企業等経営強化法の改正を前提に、中小企業者のうち経済産業大臣による同法の事業継続力強化計画又は連携事業継続力強化計画(仮称)の認定を受けたものが、同法の改正法の施行の日から平成33 年3月31 日までの間に、特定事業継続力強化設備等の取得等をして事業の用に供した場合には、その取得価額の20%の特別償却ができることとします(所得税についても同様とします。)。

上記の「特定事業継続力強化設備等」とは、事前対策を強化するために必要な次の防災・減災設備をいいます。

- ①機械装置(100 万円以上):自家発電機、排水ポンプ 等

- ②器具備品(30 万円以上):制震・免震ラック、衛星電話 等

- ③建物附属設備(60 万円以上):止水板、防火シャッター、排煙設備 等

[5]みなし大企業の範囲の見直し

法人税関係の中小企業向けの各租税特別措置等におけるみなし大企業の範囲について、次の見直しを行います。

- (1)中小機構出資の事業承継ファンドから出資を受けた中小企業に対する特例

事業承継ファンドを通じた独立行政法人中小企業基盤整備機構による出資割合が一定以上となる場合、出資を受けた中小企業は「大企業」とみなされ、設備投資に係る中小企業税制が適用されないため、事業承継に向けた設備投資に支障が出る恐れがありましたが、中小企業等経営強化法の事業再編投資計画の認定に係る投資事業有限責任組合の組合財産である株式を発行した中小企業者について、みなし大企業の判定における大規模法人の有する株式又は出資から、その投資事業有限責任組合に係る組合員の出資をした独立行政法人中小企業基盤整備機構の有する株式を除外することとします。

対象となる中小企業税制は、中小企業投資促進税制、特定中小企業者等が経営改善設備を取得した場合の特別償却又は法人税額の特別控除制度、中小企業経営強化税制、被災代替資産等の特別償却制度、及び特定事業継続力強化設備等の特別償却の特例(上記[4])の制度です。 - (2)みなし大企業の判定において、大規模法人に次の法人を加えるとともに、その判定対象となる法人の発行済株式又は出資からその有する自己の株式又は出資を除外します。

- イ 大法人の100%子法人

- ロ 100%グループ内の複数の大法人に発行済株式又は出資の全部を保有されている法人

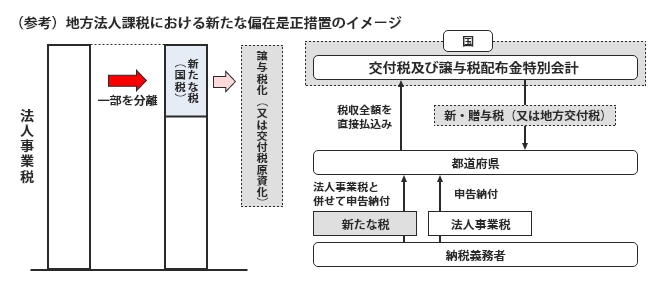

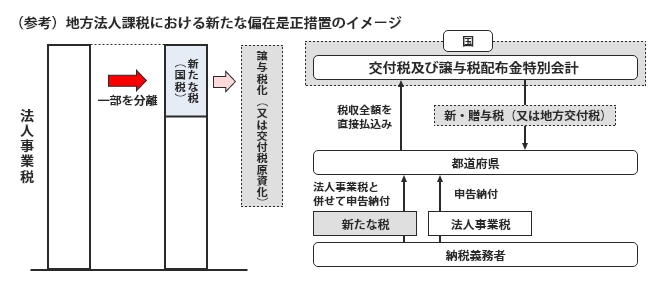

[6]地方法人課税における新たな偏在是正措置

地域間の財政力格差の拡大、経済社会構造の変化等を踏まえ、都道府県内総生産の分布状況と比較して大都市に税収が集中する構造的な課題に対処するため、消費税率10%段階において復元※後の法人事業税の一部(約3割)を分離し、特別法人事業税(仮称)とするとともに、その全額を都道府県に対し、特別法人事業譲与税(仮称)として、人口を譲与基準として譲与することとします。

- ※「復元」とは地方特別法人税の廃止に伴う法人事業税の引上げをいいます。

- ① 特別法人事業税(仮称)の課税標準は、法人事業税額(標準税率により計算した所得割額又は収入割額)とします。

| 主な税率区分 | 法人事業税 (復元後) |

(所得割・収入割) (改正後) |

特別法人事業税(仮称) (創設) |

| 資本金1億円超 の普通法人 |

3.60% | 1% | 事業税額(所得割)の260% |

| 資本金1億円以下 の普通法人等 |

9.60% | 7% | 事業税額(所得割)の37% |

| 収入金額課税 対象法人 |

1.30% | 1% | 事業税額(収入割)の30% |

- ②特別法人事業税(仮称)の申告納付は、都道府県に対して、法人事業税と併せて行うものとします。

- ③特別法人事業税(仮称)の賦課徴収は、都道府県において、法人事業税と併せて行うものとします。

- (注)改正後も納税者の税負担額及び申告・納税手続には変化ありません。

- ④特別法人事業税(仮称)は、平成31 年10 月1日以後に開始する事業年度から適用します。

出典:総務省資料 (なお、「新たな税」とあるのが、特別法人事業税に当たります。)

[7]その他

- 1 公益法人等と普通法人等との間の移行による課税所得の範囲の変更に伴う調整措置について、対象となる法人の見直しを行います。

- 2 法人税における仮想通貨の評価方法等について、時価法を導入する等の措置を講じます。

- 3 投資法人に係る課税の特例及び特定投資信託に係る受託法人の課税の特例について、他の法人の発行済株式又は出資の50%以上を有していないこととの要件に関し、他の法人の出資に匿名組合出資を含める等の見直しを行います。

資産税関係

[1] 個人事業者の事業承継税制の創設等[有利改正]

[概要]

- 〇新たな個人事業者の事業承継税制が10年間の時限措置として創設される(現行の事業用小規模宅地等の特例との選択適用)

- ・事業用の土地、建物、機械等について、適用対象部分の課税価格の100%に対応する相続税・贈与税が納税猶予される。

- ・法人の事業承継税制に準じた事業継続要件の設定により制度の適正性が確保される。

- 〇現行の事業用小規模宅地等の特例について、相続開始前3年以内に事業の用に供された宅地は原則として除外される。

[ポイント]

- ・2019年1月1日から2028年12月31日までの間に相続等により特定事業用資産を取得して事業を継続する場合は、担保の提供を条件に、その認定相続人が納付すべき相続税額のうち特定事業用資産に対応する相続税の納税が猶予される制度です。

※特定事業用資産とは

被相続人の事業(不動産貸付事業等を除く。以下同じ。)に利用されていた

- ・土地(400㎡までの部分)

- ・建物(床面積800㎡までの部分)

- ・建物以外の減価償却資産で青色申告書に添付される貸借対照表に計上されているもの

[適用時期]

- ・2019年1月1日以降の相続又は贈与により取得する財産について適用されます。

- ・承継計画は2019年4月1日から2024年2月31日までの間に都道府県に提出されたもの、相続又は贈与の対象期間は2019年1月1日から2028年12月31日までです。

<贈与税の納税猶予>

認定受贈者(特定事業用資産の贈与を受ける後継者)が2019年1月1日から2028年12月31日までの間に贈与により特定事業用資産を取得し、事業を継続していく場合には担保の提供を条件に、その認定受贈者の納付すべき贈与税額のうち特定事業用資産に対応する贈与税額の納税を猶予する制度です。

- 〇認定受贈者が贈与者の直系卑属である推定相続人以外の者であっても、贈与者が60歳以上であれば、相続時精算課税の適用を受けることができます。

- 〇認定受贈者の要件は20歳以上である者に限られます。

(2022年4月1日以後の贈与については18歳)

[2]法人版事業承継税制の要件緩和[有利改正]

一定のやむを得ない事情により認定承継会社等が資産管理会社(資産保有型会社・資産運用型会社)に該当した場合にその該当した日から6か月以内に脱したときは、取消事由に該当しないことになりました。

※資産管理会社について

下記①又は②に該当し③にあげるイ、ロ、ハの要件に該当しない場合のことをいう。

- ①資産保有型会社とは

- ・一定の資産(国債、上場株式、賃貸不動産など。以後特定資産という)が貸借対照表の総資産に占める割合が70%以上ある会社をいう。

- ②資産運用型会社とは

- ・総収入のうち特定資産の運用収入の占める割合が75%以上である会社をいう。

- ③例外規定

- イ 3年以上継続して商品販売や役務提供等の行為をしていること

- ロ 常時使用従業員(一定の親族を除く)が5人以上であること

- ハ 事務所、店舗等の固定施設を所有又は賃借していること

[適用時期]

税制改正法案で明らかにされる予定です。

[3]特定事業用宅地等に係る

小規模宅地等の特例の見直し[不利改正]

[概要]

相続税の計算の基礎となる課税価格の算定において、400㎡までの特定事業用宅地等(事業に利用していた建物等の敷地)の範囲が、相続開始前3年以内に事業の用に供された宅地等が除外されました。

ただし、その宅地の上で事業に利用されている減価償却資産の価額が宅地の価額の15%以上である場合を除きます。

[ポイント]

小規模宅地等の特例の濫用の防止のためです。

[適用時期]

2019年4月1日以後に相続又は遺贈により取得する財産に適用されます。

ただし、2019年3月31日以前から事業の用に供されている宅地等には適用されません。

[4]教育資金、結婚・子育て資金の一括贈与非課税制度の見直し[不利改正]

[概要]

教育資金の一括贈与非課税措置について、受贈者の所得要件設定や使途の見直し等を行う一方、30歳以上の就学継続には、一定の配慮を行い、適用期限が2年延長されました。

[ポイント]

- ・受贈者の信託をする前年の合計所得金額が1,000万円を超える場合にはこの非課税措置は適用できません。

- ・教育資金の範囲の縮小が図られ、学校以外の者に支払われる金銭で受贈者が23歳に達した日以降に支払われるもののうち、教育に関する役務提供の対価、スポーツ・文化芸術に関する活動等に係る対価、これらの役務提供又は指導に係る物品の購入費及び施設利用料が除外されます。

(ただし、教育訓練給付金の支給対象となる教育訓練を受講するための費用は適用になります) - ・贈与者が死亡時の残高について、相続開始前3年以内に行われた贈与について、贈与者の相続開始日において受贈者が次のいずれかに該当する場合を除き、相続開始時におけるその残高を相続財産に加算することになりました。

- ①23歳未満である場合

- ②学校等に在学している場合

- ③ 教育訓練給付金の支給対象となる教育訓練を受講している場合

[適用時期]

- ・受贈者の所得制限:2019年4月1日以降

- ・教育資金の範囲の見直し:2019年7月1日以降

- ・死亡前3年以内に非課税措置の適用を受けた場合の取り扱い:2019年4月1日以降

- (注)上記の改正は、2019年4月1日以後に贈与者が死亡した場合について適用する。ただし、同日前に信託等により取得した信託受益権等の価額は、管理残額の信託受益権等の価額に含まれないものとする。

「管理残額」とは、非課税拠出額から教育資金支出額を控除した残額のうち、贈与者からその死亡前3年以内に信託等により取得した信託受益権等の価額に対応する金額をいう。

〇結婚・子育て資金の一括贈与非課税措置の見直し

受贈者の所得制限がかかり、前年の合計所得金額が1,000万円を超える受贈者は、受けられなくなり、2年間延長されました。

[適用時期]

2019年4月1日以降

[5] 民法改正 民法における成人年齢の引き下げに伴う税制上の措置

- ① 相続税の未成年者控除の対象となる相続人の年齢が18歳未満(現行:20歳未満)に引き下げられます。

- ② 次に掲げる制度における受贈者の年齢要件が18歳以上(現行:20歳以上)に引き下げられます。

- イ 相続時精算課税制度

- ロ 直系尊属から贈与を受けた場合の贈与税の税率の特例

- ハ 相続時精算課税適用者の特例

- ニ 非上場株式等に係る贈与税の納税猶予制度

(特例制度についても同様とする)

[適用時期]

上記①及び②の改正は、2022年4月1日以後に相続若しくは遺贈又は贈与により取得する財産に係る相続税又は贈与税について適用されます。

[6] 民法改正 配偶者居住権の評価

民法(相続関係)の改正に伴い、次の措置が講じられます。

- (1) 配偶者居住権等の評価

相続税における配偶者居住権等の評価額は次のとおりになります。

イ 配偶者居住権

建物の時価-建物の時価×(残存耐用年数-存続年数)/残存耐用年数

×

存続年数に応じた民法の法定利率による複利現価率

ロ 配偶者居住権が設定された建物(以下「居住建物」という。)の所有権

建物の時価-配偶者居住権の価額

ハ 配偶者居住権に基づく居住建物の敷地の利用に関する権利

土地等の時価-土地等の時価 × 存続年数に応じた民法の法定利率による複利現価率

ニ 居住建物の敷地の所有権等

土地等の時価-敷地の利用に関する権利の価額

- (注1)上記の「建物の時価」及び「土地の時価」は、それぞれ配偶者居住権が設定されていない場合の建物の時価又は土地の時価とします。

- (注2)上記の「残存耐用年数」とは、居住建物の所得税法に基づいて定められている耐用年数(住宅用)に1.5を乗じて計算した年数から居住建物の築後経過年数を控除した年数をいいます。

- (注3)上記の「存続年数」とは、次に掲げる場合の区分に応じそれぞれ次に定める年数をいいます。

- (イ) 配偶者居住権の存続期間が配偶者の終身の間である場合配偶者の平均余命年数になります。

- (ロ) (イ)以外の場合遺産分割協議等により定められた配偶者居住権の存続期間の年数になります。(配偶者の平均余命年数を上限とします。)

- (注4)残存耐用年数又は残存耐用年数から存続年数を控除した年数が零以下となる場合には、上記イの「(残存耐用年数-存続年数)/残存耐用年数」は、零とします。

- (2)物納劣後財産

物納劣後財産の範囲に居住建物及びその敷地を加えます。 - (3)配偶者居住権設定の登記

配偶者居住権の設定の登記について、居住建物の価額(固定資産税評価額)に対し1,000分の2の税率により登録免許税を課税します。

[7]特別寄与料に係る課税

特別寄与料に係る課税について、次のとおりとします。

- ①特別寄与者が支払を受けるべき特別寄与料の額が確定した場合には、当該特別寄与者が、当該特別寄与料の額に相当する金額を被相続人から 遺贈により取得したものとみなして、相続税を課税します。

- ②上記①の事由が生じたために新たに相続税の申告義務が生じた者は、当該事由が生じたことを知った日から10月以内に相続税の申告書を提出しなければなりません。

- ③ 相続人が支払うべき特別寄与料の額は、当該相続人に係る相続税の課税価格から控除します。

- ④ 相続税における更正の請求の特則等の対象に上記①の事由を加えます。

[8]その他の措置

- ① 遺留分制度の見直しに伴う所要の措置を講じます。

(所得税についても同様とします) - ②その他の所要の措置を講じます。

消費税

[1]消費税率の引上げに伴う対応等

- 1 車体課税の見直し

消費税率引上げ前の駆込み需要の反動による需要減退に対して、自動車保有に係る税負担を恒久的に引き下げることにより、ユーザーの負担を軽減し、需要の平準化を図るために、以下の措置を講じます。- (1) 自動車税の税率引下げ(恒久減税)

平成31年10月1日以後に新車新規登録を受けた自家用乗用車(登録車)から、 小型自動車(2,000cc以下)を中心に全ての税率区分において、自動車税の率を引き下げます。(全区分では1,000~4,500円、小型車では3,500~4,500円の減税となります。) - (2)環境性能割の導入・税率区分の見直し

平成31年10月から導入される自家用乗用車(登録車)に係る環境性能割の税率等の適用区分を見直します。 また、平成31年10月1日から1年間に取得した自家用乗用車(登録車及び軽自動車)について、環境性能割の税率を1%分軽減します。 - (3)エコカー減税(自動車取得税・自動車重量税)の見直し・延長

自動車重量税のエコカー減税について、1回目車検時の軽減割合等を見直すとともに、2回目車検時の免税対象を電気自動車等や極めて燃費水準が高いハイブリッド車に重点化したうえで、2年間延長します。

自動車取得税のエコカー減税については、平成31年9月末まで6か月延長します。 - (4)グリーン化特例の見直し・延長

環境性能割の導入を契機に、自家用乗用車(登録車及び軽自動車)に係るグリーン化特例(軽課)の適用対象を、電気自動車等に限定します。なお消費税率引上げに配慮し、平成33年4月1日以後に新車新規登録等を受けた自家用乗用車(登録車及び軽自動車)から適用します。

- (1) 自動車税の税率引下げ(恒久減税)

車体課税の見直し 図表(出典:経済産業省資料)

[2]その他

- 1 外国人旅行者向け消費税免税制度(輸出物品販売場制度)について、臨時販売場に係る届出制度の創設を行います。また、手続委託型輸出物品販売場許可申請書について、承認免税手続事業者の承認通知書の写しの添付を要しないこととします。

- 2 金地金等の密輸に対応するため、密輸品と知りながら行った課税仕入れについて、仕入税額控除制度の適用を認めないこととします。また、金又は白金の地金の課税仕入れについて、本人確認書類の写しの保存を仕入税額控除の要件に加えます。

国際課税

BEPS(税源浸食と利益移転)プロジェクトを踏まえた対応

特に、過大支払利子税制(行動4)や移転価格税制(所得相応性基準等) (行動8)等に係る国内制度の整備に当たっては、企業に過度な負担を与えないような制度の構築を検討します。

[1]過大支払利子税制の見直し

関連者等に係る純支払利子等の課税の特例(いわゆる「過大支払利子税制」)についてBEPS最終報告書の行動4と同じ考え方に基づく制度ですが、現行制度は、対象とする利子、調整所得の定義及び損金算入限度額の基準値について乖離があるためBEPS最終報告書の行動4に合わせる、次の見直しがが行われます。

[概要]

対象となる利子等の範囲が、第三者を含めた純支払利子等に拡大され、また、調整所得金額の算定方法や損金不算入額の基準値の見直しが行われます。又、国内企業グループ全体で適用免除基準を判定するなどの変更が行われます。

| 内容 | 現行制度 | 改正案 |

|---|---|---|

| ①対象とする利子 | 関連者純支払利子等のみ (受領者において日本の課税所得に含まれる利子等は対象外) |

純支払利子等(第三者を含む) (受領者において日本の課税所得に含まれる利子等は対象外)(国内金融機関向けの利子等は除く) |

| ②調整所得 | 利子等・税・減価償却前所得 (国内外の受取配当益金不算入額は加算し、控除所得税額等は減算する) |

利子等・税・減価償却資産前所得 (国内外の受取配当等益金不算入額は加算しない、控除所得税額等も減算しない) |

| ③損金算入限度額の基準値 | 50% | 20% |

| 適用除外 | ・関連者純支払利子等の額が1,000万円以下 ・関連者への支払利子等の額が総支払利子等の額の50%以下 |

・純支払利子等の額が2,000万円以下 ・国内企業グループ(持株割合50%超)の合算純支払利子等の額が合算調整所得金額の20%以下 |

[ポイント]

過大支払利子税制とは、日本法人が海外の関連者に過大な利子を支払うことにより租税が回避されることを防止するために適用された税制ですが、これが現行に比べ非常に厳しくなります。

- ・対象となる純支払利子等が現行では関連者向けのみが対象ですが、改正後は第三者(銀行等)を含むすべての純支払利子等が対象となります。

- ・純支払利子等の損金算入限度額が、現行の調整所得金額の50%から、20%へと大幅に下がりました。実質的に損金算入できる関連者向けの純支払利子等は大幅に減少することになります。

[適用時期]

2020年4月1日以後に開始する事業年度より適用となります。

[2]移転価格税制の見直し

移転価格税制について、独立企業間価格の算定方法としてディスカウント・キャッシュ・フロー法を加えるとともに、評価困難な無形資産取引に係る価格調整措置を導入します。

[概要]

国外関連者との評価困難な無形資産(予測収益等を用いて独立企業間価格を算定する等の要件を満たすもの)の取引において、その予測と事後の結果が大きく乖離している場合には、納税者が取引時点で算定した独立企業間価格がその乖離の原因を適切に勘案していないと認められるときに限り、税務当局が取引内容・結果及びその発生可能性や当事者が果たす機能等を勘案して算定した独立企業間価格をもって調整することができる規定等を導入します。

| 内容 | 現行制度 | 改正案 |

|---|---|---|

| 無形資産の定義の明確化 | ・工業所有権等の技術に関する権利等 ・著作権等 ・特許権、営業権等の無形固定資産 ・顧客リスト、販売網等の重要な価値のあるもの |

・以下の2つの要件を満たす資産 ・有形資産及び金融資産(現金、預貯金、有価証券等)以外の資産 ・独立の事業者の間で通常の条件に従って譲渡・貸付け等が行われるとした場合に対価の支払いが行われるもの |

| 独立企業間価格の算定方法の整備 | ・独立価格比準法 ・再販売価格基準法 ・原価基準法 ・取引単位営業利益法 ・取引単位利益分割法 |

・左記に加えDCF法を追加する |

| 一定の取引困難な無形資産取引に係る価格調整措置 | - | HTVIアプローチの導入(※) |

| 移転価格税制の更正期間及び更正の請求期間 | 6年 | 7年 |

(※)HTVIアプローチとは

- ①一定の評価困難な無形資産取引に関し、当初の価格算定に用いた予測と結果が乖離した場合、税務当局は価格が適切に算定されていなかったと推定し、事後の結果を勘案して価格を再評価することができるようになります。

- ②当該アプローチは予測収益等の額を基礎として独立企業間価格を算定している場合に適用されます。

- ③ただし、予測収益等の額と実際収益等の額の乖離が5年を経過するまでの間に20%を超えていないことなどを証する書類を求められた場合に提出することで価格調整措置の免除を受けることができます。

[ポイント]

移転価格税制においては、無形資産関連の大幅な改正が行われました。

予測収益等を基礎として価格(ロイヤルティ料率等)を設定せざるをえない評価困難な無形資産については、実際の収益に基づいて課税できるという、所得相応性基準が導入されましたので、海外子会社の収益性の変化にかかわらず設立当初のロイヤルティ料率を固定したままの企業は注意が必要です。

[適用時期]

2020年4月1日以後に開始する事業年度分の法人税より適用となります。

[3]外国子会社合算税制(CFC税制)の見直し

外国子会社合算税制について、米国の法人税率が同税制に抵触する21%となったことを考慮し、現地で行われる実体のある事業を遂行するうえで欠くことのできない機能を果たす一定の外国関係会社を、ペーパー・カンパニーの範囲から除外します。

一方で、いわゆる企業グループ内の再保険を専門に引き受けるキャプティプ保険会社をターゲットとしたと思われる、事実上のキャッシュ・ボックスに関する定義の拡大などが行われます。

[適用時期]

2019年4月1日以後に終了する事業年度の合算課税から適用されます。

納税環境整備

[1] 経済取引の多様化等に伴う納税環境整備

(背景)

- ・仮想通貨取引やインターネットを通じた業務請負の普及などで、経済取引の多様化・国際化が進行してきた

⇒これらの適正な課税を確保する重要性が増大

この状況に伴い、下記2点の納税環境整備を行う

1 納税者が自主的に簡便・正確な申告等を行うことができる ように利便性の高い納税環境を整備する

≪簡便な申告の具体例≫

仮想通貨取引業者が取引データを、納税者となる顧客に提供し、納税者は、これを専用アプリ等を使用して簡単に電子申告を行います。

2 高額・悪質な無申告者等の情報を税務当局が照会、特定して活用するための仕組みを整備する

≪税務当局による情報照会のしくみ・案≫

- ①現在行われている事業者等に対する任意の照会について、規定を整備します。

- ②(高額・悪質な無申告者等を特定するために)特に必要な場合※に限り、情報照会を行うことができるとします。

- ※年間で1000万円以上の所得もれの可能性がある取引について税務調査の結果半数以上がもれていた業種など、諸条件を設定。照会先想定例として仮装通貨取引業者。

[2]添付書類の不要化

納税者の負担を軽減するため、情報連携等で記載事項が確認できるものは添付不要とする。

1 相続時精算課税の贈与税申告手続等における住民票の写し等の添付不要化

≪現行≫

相続時精算課税の贈与税申告等において、申請者名の氏名や生年月日などの記載事項の確認等のため、住民票の写し等の書類の添付を要している。

≪見直し≫

(納税者の負担軽減を見直す観点より)

他の添付書類や行政機関間の情報連携等で記載事項の確認が行える場合、住民票の写し等の書類を不要とする。

【対象となる手続名】

- ①相続時精算課税の贈与税申告、②障害者非課税信託申告など

- (注)上記①の改正は、平成32年1月1日以後に贈与により取得する財産に係る贈与税について適用します。

2 法人設立届出書等への添付書類の内、添付不要となるもの

法人設立届出書及び外国普通法人となった旨の通知書について、定款等の写し以外の書類の添付を要しないこととする。

収益事業開始届出書について、収益事業の概要等を記載した書類及び合併により設立した法人に係る書類の添付を要しないこととする。

- ※適用開始時期はこれから決まります。

東京・神奈川・埼玉・千葉の15拠点で無料相談。

まずはフリーダイヤルでお問い合わせください。

(平 日)9時00分~18時00分 (土 曜)9時00分~18時00分

(日・祝)10時00分~17時00分 ※一部例外日あり

相続税申告が必要か分からない方でも無料相談!

相続税申告相談プラザでは、 相続税がかかるのか分からない場合でも初回の無料相談から 対応させていただきます。

- 不動産の評価、金融資産の評価が分からない。

- 相続税がかからないと思うが、 ギリギリなので確認しておきたい。

- 相続税の知識がなく、 相談していいかも迷っている。

相談する前に知っておきたい、相続税申告相談プラザ5つの強み

1:初回の無料相談は、完全に無料で対応しています!

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

無料相談では、「相続税申告が必要かどうか」「相続税が掛かる場合、概算でいくらか」「依頼する場合には、どれぐらいの期間・報酬・実費が掛かりそうか」など、お客様が気になるところを予めきちんとお伝えさせていただきます。

2:非常に柔軟な相談対応が可能です!

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

また、ご依頼をいただいた後も、一般的な事務所とは異なり、お客様のご都合に合わせて、きちんと対応できる担当者をセットさせていただきます。お気軽にご相談ください。

3:全15拠点で、無料相談を行っております!

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

4:徹底した相続税申告相談プラザ品質で対応します!

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人では、相続税申告のお手伝いをさせていただく方の大半(累計実績99%)の方に対して、書面添付制度を使って申告をさせていただいております。これによって、万が一のときにも追徴課税が通常に申告するよりも、安く抑える事ができます。専門家としてお手伝いさせていただくからには、プロフェッショナルとしての品質で必ずお役に立ちます。

5:お客様の状況に合わせて親身に対応します!

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちは頭のかたい税理士法人ではありません。お客様ファーストの発想で、出来るだけお客様のお役に立てるよう、コーディネートをさせていただきます。

ランドマーク税理士法人 テレビCM

運営法人のランドマーク税理士法人のテーマソングと、突然現れる税理士に釘付け!!一度見たらクセになる!?是非ご覧ください。

【畑篇 30秒】

【住宅街篇 30秒】

東京・神奈川・埼玉・千葉の15拠点で無料相談。

まずはフリーダイヤルでお問い合わせください。

(平 日)9時00分~18時00分 (土 曜)9時00分~18時00分

(日・祝)10時00分~17時00分 ※一部例外日あり

相続税申告が必要か分からない方でも無料相談!

相続税申告相談プラザでは、 相続税がかかるのか分からない場合でも初回の無料相談から 対応させていただきます。

- 不動産の評価、金融資産の評価が分からない。

- 相続税がかからないと思うが、 ギリギリなので確認しておきたい。

- 相続税の知識がなく、 相談していいかも迷っている。