身内が亡くなるという経験は誰も避けることができません。亡くなった人の遺産は、誰かが引き継ぐか、何人かで分けることになります。分けるとしたら、誰がどんな割合で分けるかを決める必要があります。

故人の遺産を相続できる人は民法という法律で決められています。これが「法定相続人」です。

また、法定相続人が相続できる遺産の分割割合についても民法で示されています。これが「法定相続割合」です。

とはいえ、必ずしも法定相続割合で遺産を分けなければいけないわけではなく、話し合いで自由に分け方を決めることは可能です。

ここでは、法定相続割合はどのようになっているかについてご説明します。また、故人に借金があった場合や、相続放棄した人がいた場合、相続人が先に亡くなっていた場合に、相続分がどうなるかについても見ていきます。

1.相続割合を知るためには法定相続人について知っておこう

相続割合を知るためには法定相続人について知っておくことが重要です。

この章では、亡くなった人の遺産を相続できる人(法定相続人)について説明します。

1-1.法定相続人とは、亡くなった人の遺産を相続できる人

亡くなった人(被相続人)の遺産を相続できる「法定相続人」は、民法によって次のように決まっています。

配偶者*

<第1順位> 子

<第2順位> 父母

<第3順位> 兄弟姉妹

*配偶者は常に法定相続人となります。

ただし、婚姻届を出していることが条件です。事実婚や内縁関係の場合は相続人にはなれません。

配偶者以外は、順位の高い人が優先です。

被相続人に子がいたら配偶者と子が法定相続人となり、子がいない場合は配偶者と父母、子も父母もいなければ配偶者と兄弟姉妹が法定相続人となります。

まとめると、次のようになります。

■法定相続人7つのパターン

|

配偶者あり |

配偶者なし |

|

|---|---|---|

|

子あり |

配偶者と子 |

子 |

|

子なし |

配偶者と父母 |

父母 |

|

子も父母なし |

配偶者と兄弟姉妹 |

兄弟姉妹 |

|

子も父母も兄弟姉妹もなし |

配偶者 |

– |

おひとり様で親も兄弟姉妹もなければ法定相続人はいないことになり、被相続人の遺産は一定の手続きを経たあと国庫に入る、つまり国のものになります。

1-2.法定相続人以外に遺産を渡すには遺言が必要

もし被相続人が法定相続人以外の人に遺産を遺すという遺言書を書いていれば、その人は遺産を受け取ることができます。

遺言書に書いておかない限り、法定相続人以外の人に遺産を遺すことはできません。

例えば、子が存命だけれども孫に遺産を渡したいとか、世話になった嫁(子の配偶者)に遺産を遺したいとか、遺産をどこかの団体や学校などに寄付したいといった場合は、その旨を記載した遺言書を書く必要があります。

2.遺産の分け方を示す「法定相続割合」

法定相続割合は、法定相続人の組み合わせによって異なります。

法定相続人については前章でご説明しています。

2-1.法定相続割合

法定相続割合についてパターン別に説明いたします。

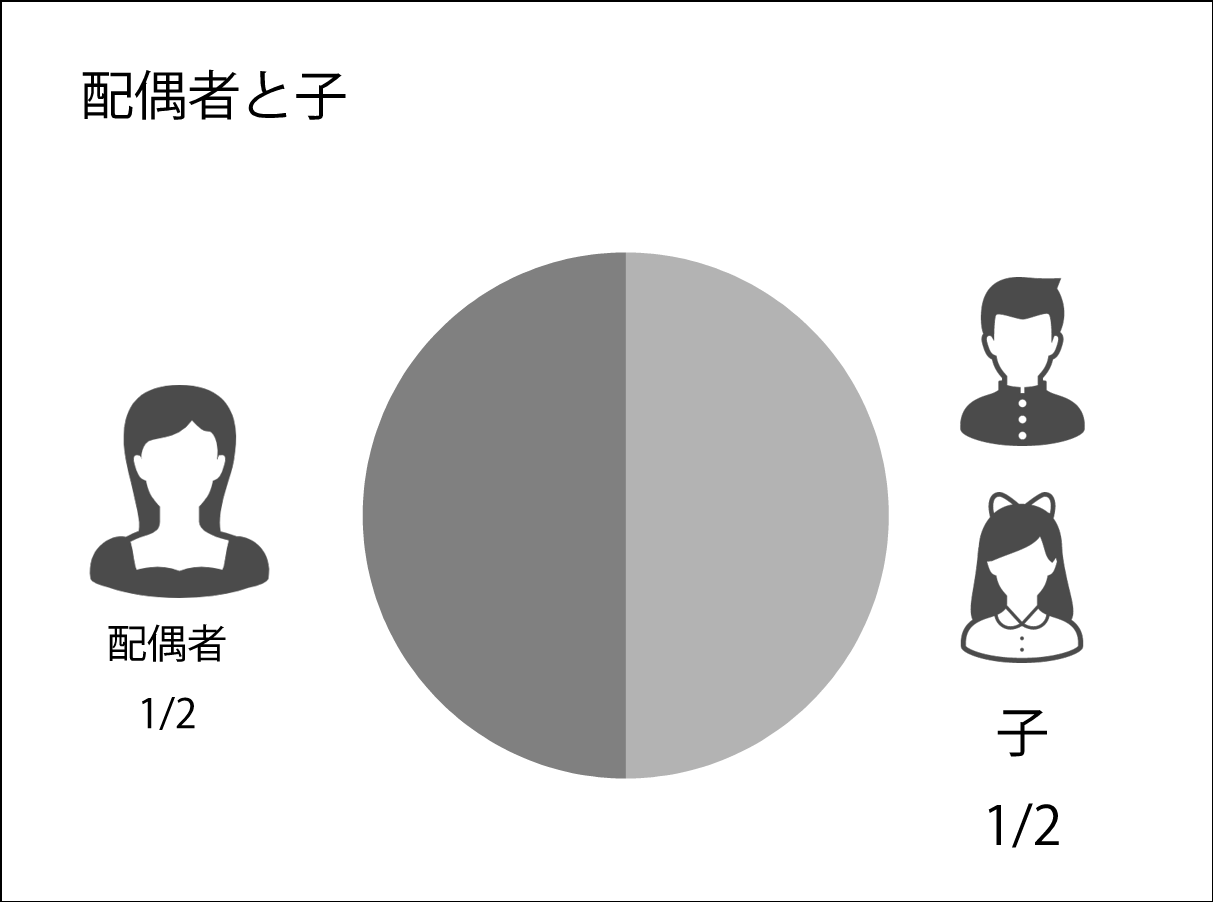

2-1-1.配偶者と子どもの場合

相続人が配偶者と子の場合の法定相続割合は1/2ずつで、子が複数いる場合は人数で按分します。

例)相続人が配偶者と子ども2人なら

配偶者:1/2 子:1/4(1/2×1/2)ずつ

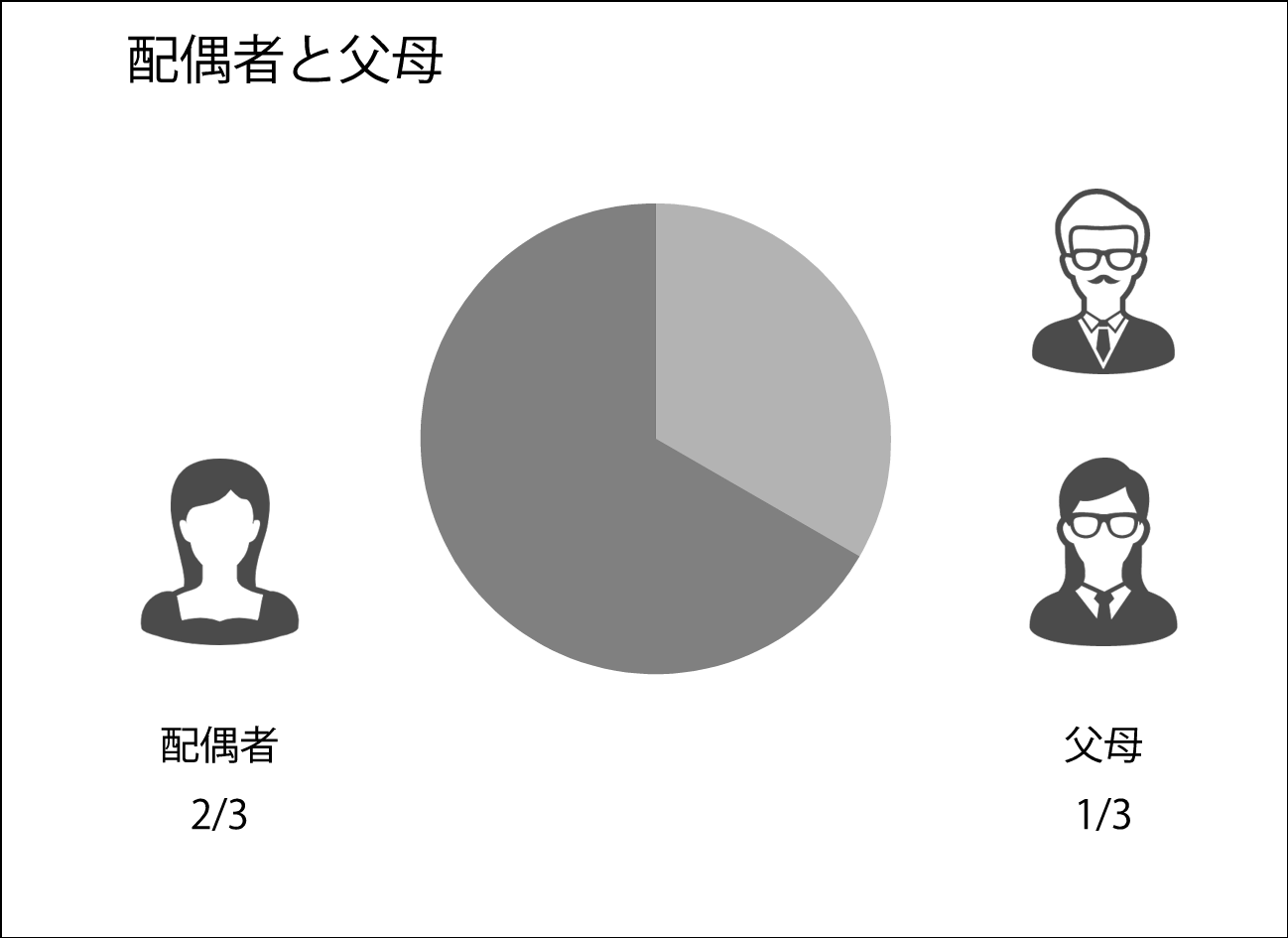

2-1-2.配偶者と父母の場合

相続人が配偶者と父母の場合は、配偶者2/3、父母1/3です。

例)父母とも健在なら

配偶者:2/3 父と母が1/6ずつ(1/3×1/2)

父母とも亡くなっていて祖母が健在なら、祖母が法定相続人となり、

配偶者:2/3 祖母:1/3

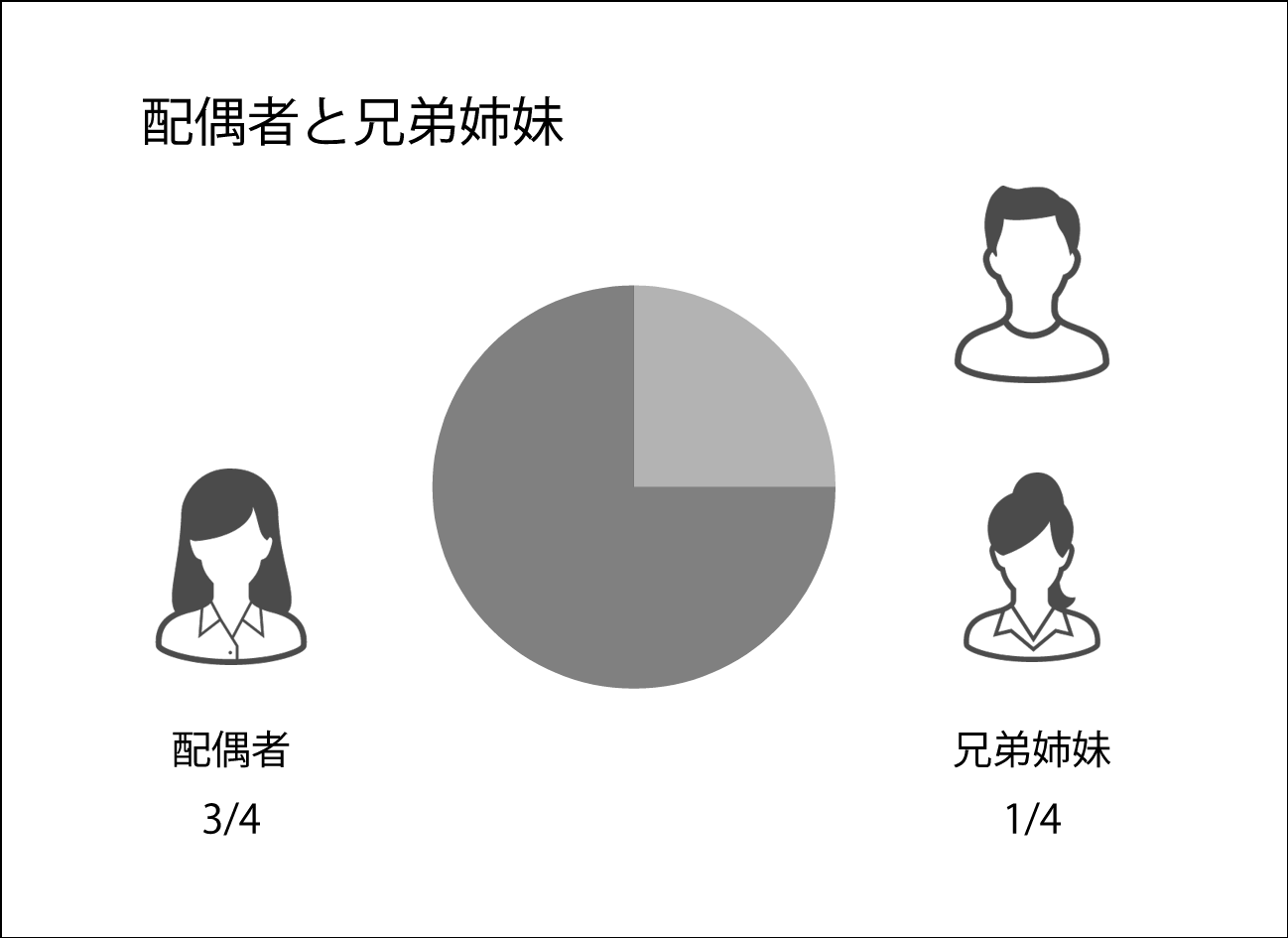

2-1-3.配偶者と兄弟姉妹の場合

相続人が配偶者と兄弟姉妹場合は、配偶者3/4、兄弟姉妹1/4で、兄弟姉妹が複数いる場合は人数で按分します。

例)相続人が配偶者と兄と妹なら

配偶者:3/4 兄:1/8(1/4×1/2) 妹:1/8(1/4×1/2)

2-1-4.配偶者がいない場合

相続人が子どもだけなら、子どもの人数で按分。父母だけなら、父母が1/2ずつ。どちらかが亡くなっていたら、残っていた人が全部。兄弟姉妹だけなら、その人数で按分します。

3.法定相続割合で財産を分けなくてもよい

法律には法定相続割合が示されていますが、遺言で法定相続割合とは異なる分割割合を指示してもかまいません。

法定相続人全員がそれに従うと決めれば、遺言で指定された通りに遺産を分けます。法定相続人全員が遺産分割協議で遺言書とは異なる分割割合にすることに合意すれば、その割合で分けることもできます。

遺言がなければ、遺産の分け方は法定相続人の話し合い(遺産分割協議)で自由に決めることができます。法定相続割合と異なる分け方にすることも可能です。

遺言がなくて遺産をどのように分割していいかわからないというときには、法定相続割合が目安となります。

4.法定相続割合―こんなときどうなる

この章では「こんなときどうする?」とよくある疑問を解説します。

4-1.亡くなった人に借金があった場合

相続人は、被相続人の預貯金や不動産などプラスの財産だけでなく、借金などのマイナスの財産も相続します。

プラスの財産は遺産分割協議で分け方を決めることができますが、マイナスの財産に関しては、債権者の同意がない限り法定相続分に応じて返済する義務を負うことになります。

例えば、相続人が兄と弟で、兄が不動産1000万円と借金300万円、弟が預貯金200万円を相続すると決めても、法定相続割合は兄・弟とも1/2ずつですから、お金を貸した側(債権者)は弟に300万円のうちの150万円を請求することができるわけです。

マイナスの財産がプラスの財産より多いような場合は、プラスの財産もマイナスの財産も相続しない「相続放棄」をすることが考えられます。相続放棄は、相続の開始があり自分が相続人になったことを3カ月以内に家庭裁判所に申述します。

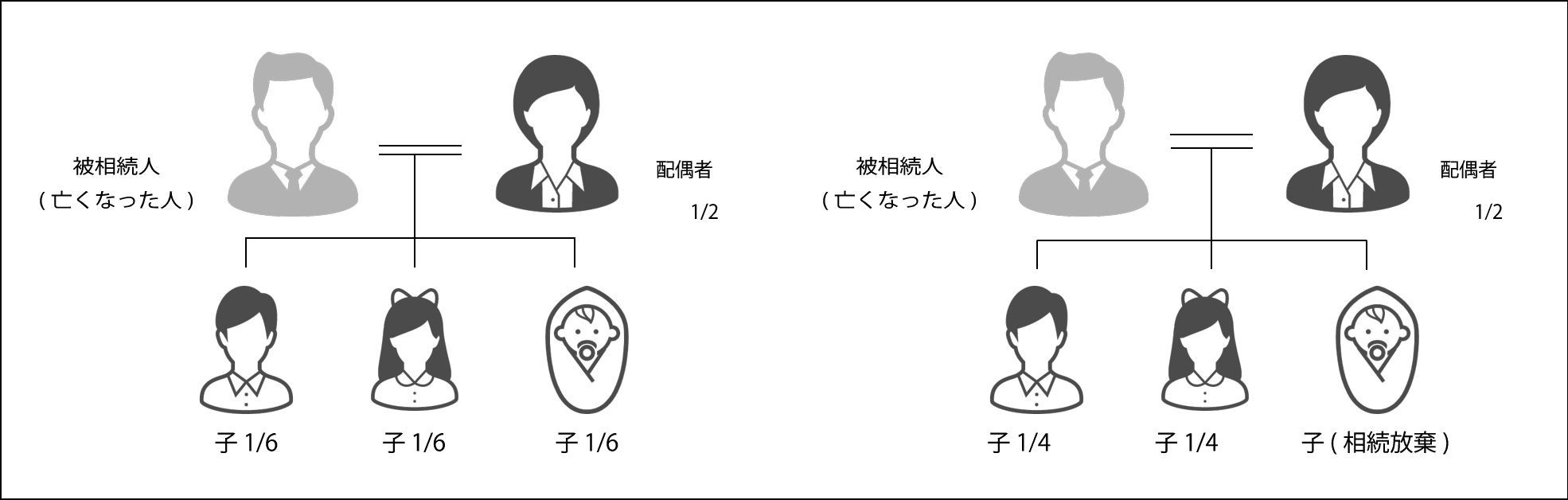

4-2.相続放棄した人がいる場合

法定相続人の中に相続放棄した人がいた場合、相続割合はどうなるでしょうか。

相続放棄した人は、最初から相続人でなかったと見なされます。したがって、他の相続人の法定相続割合が増加します。

例えば、配偶者と3人の子が相続人の場合、法定相続割合は、

配偶者:1/2 子:1/6(1/2×1/3)ずつ

ですが、子の1人が相続放棄すると相続人は配偶者と子2人になり、

配偶者:1/2 子:1/4(1/2×1/2)ずつ

となります。

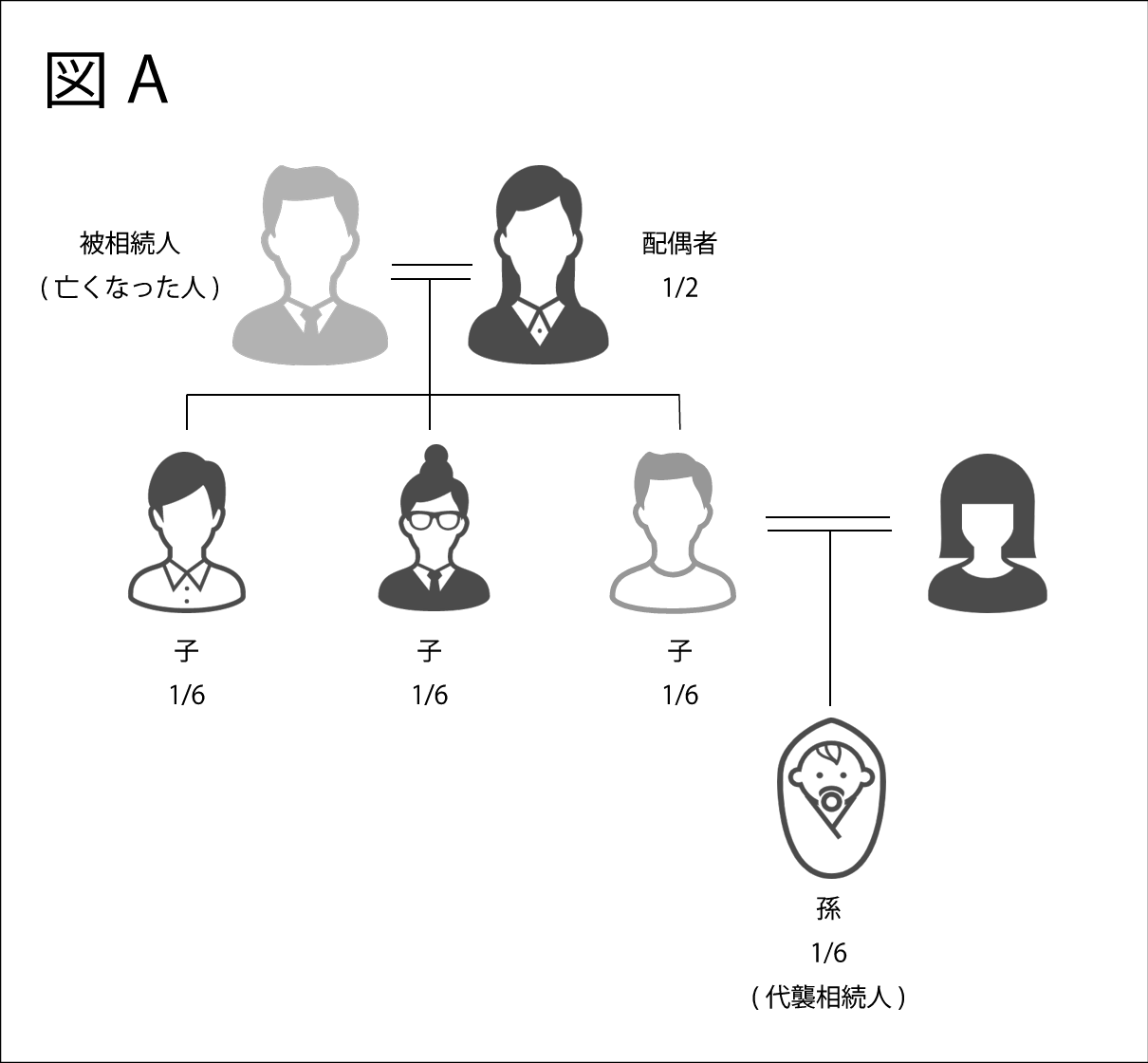

4-3.相続人が先に亡くなっている場合

相続人である子が被相続人より先に亡くなっていた場合、亡くなった相続人の子、つまり被相続人からみて孫が相続人となります。

相続割合は亡くなった相続人と同じです。

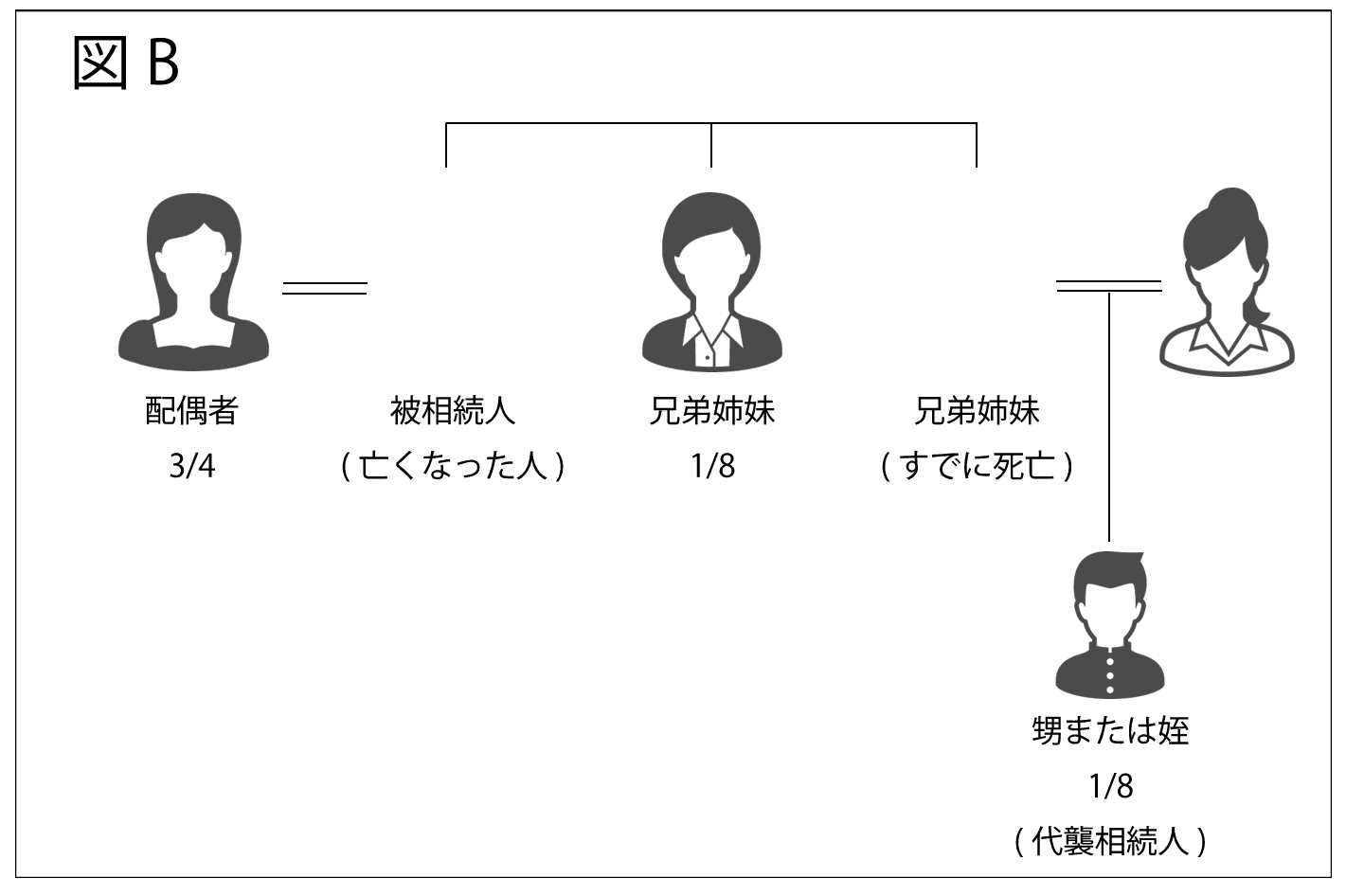

また、相続人である兄弟姉妹が被相続人より先に亡くなっていた場合、亡くなった兄弟姉妹の子、つまり被相続人から見て甥または姪が相続人となります。相続割合は亡くなった相続人と同じです。

このような相続人の子による相続を「代襲相続」といいます。

5.まとめ

民法では、誰が相続人となるのかを規定していますが、さらに各相続人が受け継ぐ相続分も定められています。

しかし、法定相続割合は、あくまでも民法で定められた遺産分割の目安です。

被相続人が遺言書を残していた場合、原則としてその内容に従います。

また、相続人全員が遺産分割協議で合意すれば、その割合で分けることもできます。

どのように遺産を分ければよいか悩んでいるという方は、法定相続分を参考に話し合いを進めてみましょう。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。