現在、東京、神奈川、埼玉、千葉といった首都圏で発生した相続のうち、10%~15%が相続税の課税対象となっています。

現在、東京、神奈川、埼玉、千葉といった首都圏で発生した相続のうち、10%~15%が相続税の課税対象となっています。

昔よりも身近な税金となった相続税ですが、「自分自身で計算するのは自信がない」という方も多いのではないでしょうか。

たしかに相続税の算出方法は『それぞれの人が取得した財産に税率を掛ければよい』といった単純なものではないため、税務の知識がない方にとってはハードルが高いと感じるかもしれません。

相続税の計算は仕組みを理解すれば自分で行うことは可能です。

しかし特例や控除等を活用して適正額の申告を望むのであれば、ぜひとも税理士にご相談ください。

こちらのページにて相続税の税率と計算方法について簡単に解説いたしますので、仕組みの理解にご活用ください。

動画で分かりやすく解説しています!▼相続税の計算方法

相続税とは

相続税とは、亡くなった人の遺産を相続や遺贈等によって取得した人に対して課せられる税金をさします。

ただし、相続税には基礎控除額が設定されているため、すべての相続に対して課税されるわけではありません。

遺産総額から計算する課税価格が基礎控除額より少ない場合には申告・納税ともに不要です。

基礎控除額の計算方法

基礎控除=3,000万円+(600万円×法定相続人の数)

相続税は相続の開始を知った日の翌日から10カ月以内に税務署に納める必要がありますが、住民税や固定資産税のように納税通知書が届くわけではなく、自分自身で税額を計算しなければなりません。

ご自身でも計算はできますが、万が一納税額が足りないと税務署からペナルティとしての税金を課せられるため、プロである税理士に相談するのが一般的です。

当サイトを運営するランドマーク税理士法人では、東京、神奈川、埼玉、千葉にお住いの方向けに、初回無料相談を実施しておりますので、お気軽にお問い合わせください。

関連情報を確認する

相続税の税率表

相続税は一律ではなく、取得する遺産の額が多いほど税率が高くなる超過累進課税が採用されています。

超過累進課税とは、対象額の一定額を超えた部分に対して高い税率が適用される課税方法です。

【相続税の速算表】

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

前述のとおり、残念ながら各人の取得金額に対して税率を乗じただけでは、正しい税額は計算できません。

速算表の使い方は下記の「相続税額の計算方法」でお伝えします。

贈与税の税率と比較して

相続税の税率でよく比較されるのが贈与税の税率です。

贈与税は基礎控除額が年間110万円と低いうえ、相続税よりも税率が高く設定されています。

3,000万円超で55%もの税金が課せられるため、何も考えずに贈与を行うのは得策ではありません。

【贈与税の速算表 一般贈与財産用】| 税率 | 控除額 | |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

課税価格水準相続税よりも高い税率が設定されている贈与税ですが、一方で贈与は相続税の節税対策に用いられています。

その理由として、贈与は年ごとに行えるため基礎控除の活用がしやすく、要件に合えば贈与税を控除できる特例があるからです。

長期的に贈与を活用すれば、節税効果が期待できます。

生前対策について考えたいという方はランドマーク税理士法人までご相談ください。

関連情報を確認する

相続税額の計算方法

相続税は下記の流れに沿って計算します。

STEP① 相続財産の評価額を調べて、合計額を算出する

各人ごとに取得する財産を明らかにし、相続税のルールにのっとり評価額を算出、課税価格の合計額を求めます。

STEP② 課税遺産総額を出す

STEP①の課税価格の合計額から基礎控除額を差し引きます。差し引いた残額部分が相続税の対象である課税遺産総額です。

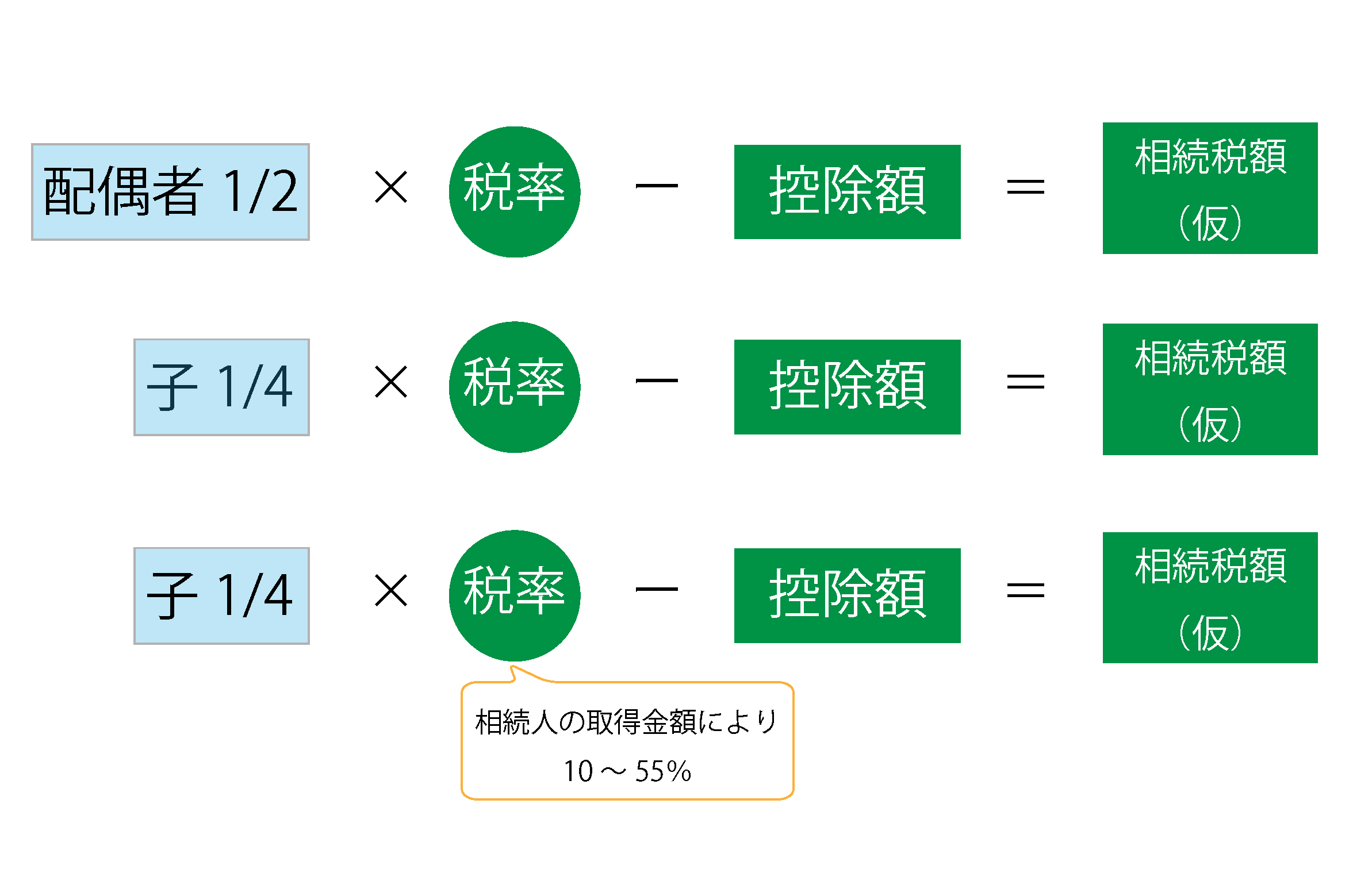

STEP③ 課税遺産総額を法定相続分で分ける

いったん各相続人の法定相続分で取得したとみなして、課税遺産総額を法定相続分で分けます。

STEP④ 相続税額の総額を計算する

STEP③で分けた取得金額に対して、相続人ごとに速算表の税率を乗じます。各々の相続税額が計算できたら、合算して相続税の総額をだします。

【相続人が配偶者と子供2人の場合】

STEP⑤ 相続人ごとに相続税額を計算する

相続税の総額が算出できたら、その額を実際に取得する割合により按分します。

各人の相続税額から、2割加算したり控除等を差し引いたりと調整を行った結果が、それぞれが納めるべき額です。

関連情報を確認する

相続税の計算は税理士に

上記にて相続税の計算方法をお伝えいたしましたが、あくまで一番シンプルなパターンであり、実際に計算するにあたってはさまざまな事情が関係してきます。

例えば「相続の際に生命保険金を受け取った」「相続人に未成年者がいる」「亡くなる前に多額の生前贈与を受けた」など、相続によって財産を引き継ぐ人や財産の内容は変わります。

その事情に即した計算を行わなければ適正額は算出できません。

本来納めるべき以上の納税を行ったとしても、残念ながら自ら還付の請求をしない限り税務署が返してくれることはないため、始めから適切な額を納めることが重要です。

ランドマーク税理士法人は東京、神奈川、埼玉、千葉を中心に実績を重ねている相続税申告に特化した税理士法人です。特に土地の評価額算定について高い評価を得ています。

相続税申告にお困りの東京、神奈川、埼玉、千葉の皆様、ぜひ一度初回無料相談をご活用ください。皆様からのお問い合わせをお待ちしています。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。