自分の死後、かわいい孫に財産をのこしたいとお考えの方は多いのではないでしょうか?

残念ながら、孫は基本的に相続人とはなりません。

でも、ご安心ください!相続人ではない孫にも財産を引き継がせる方法は複数ありますし、特例や制度をうまく活用することでご自身の節税対策にもつながります。

かわいい孫に財産を引き継がせて、ご自身の節税につなげることもできれば一石二鳥ですよね。

ここでは孫に財産を引き継ぐ方法をご紹介します。

注意点もあわせて説明していきますから、トラブルなく孫に財産を引き継がせられるようしっかり確認していきましょう。

動画で分かりやすく解説しています!▼家族と話したい相続対策

1.孫が財産を引き継ぐパターンは4つ

孫が財産を引き継ぐパターンは大きく分けて4つあります。

① 生前贈与を行う場合

② 孫を養子にした場合

③ 孫に遺産を分け与える旨が記載された遺言がある場合

④ 代襲相続により相続人となる場合

が挙げられます。

孫は基本的に相続人ではありませんが、財産を引き継ぐパターンは意外にも多くあることが分かりますね。

これらのパターンをくわしくご説明していきます。

関連情報を確認する

2.生前贈与をする

ご自身が健在であるうちから孫へ贈与を行えば、孫へ財産を引き継がせることができますし、ご自身の節税対策(相続対策)にもなります。

ただし「贈与」と言っても孫へ贈与を行うパターンにはいくつか種類があり、それぞれ注意点があります。

よく理解しないまま実行してしまうと思わぬ税金がかかってしまいますから、複数ある贈与のパターンをしっかり理解したうえで、ご自身に適している贈与を選んで実行しましょう。

2-1.毎年税金がかからない金額を孫に贈与する

毎年少しずつ贈与を行っていく「暦年贈与」であれば、基礎控除額の年間110万円までは非課税で孫へ贈与することができます。

「暦年贈与」という言葉は聞いたことがなくても、毎年110万円まで非課税で贈与できるということはご存知の方も多いのではないでしょうか?

この基礎控除は贈与を受ける人1人に対して110万円が認められているため、孫が2人いれば220万円、3人いれば330万円が非課税・・・となり、これを毎年続けることで大きな節税効果を得ることができます。

暦年贈与は簡単に行うことができるためおすすめの方法ではありますが、贈与の行い方に注意点がありますから以下でご説明します。

2-1-1.連年贈与だとみなされないための注意点3つ

「連年贈与」とは毎年贈与を行うという意味です。

毎年同じ日に同じ金額を贈与してしまうと「連年贈与」とみなされて、贈与した金額すべてが贈与税の課税対象となってしまうことがあります。

たとえば毎年同じ時期に100万円を10年間にわたって孫へ贈与した場合、「最初から1000万円を10年で分割して贈与する契約」(=連年贈与契約)があったとみなされて贈与した1000万円すべてが課税対象となってしまうというものです。

そのため贈与の時期や金額を毎年変えるなどして「連年贈与」だとみなされないようにする必要があります。

連年贈与だとみなされないための注意点3つ

・ 贈与毎に契約書を作る

・ 贈与の時期を変える

・ 贈与の金額を変える

2-1-2.名義預金だとみなされないための注意点4つ

「連年贈与」とはべつに「名義預金」とみなされないよう気を付ける必要があります。

「名義預金」とは、親族などの名義でありながら、被相続人(贈与者)が管理している預金のことです。

贈与をする際は、贈与を受ける側も了承していることが必要ですので、親が子どもの知らないうちに子ども名義の通帳を作って、そこへ毎年110万円の振り込みを行ったとしても、「名義預金」とみなされて親の財産として扱われますから、親が亡くなったときにはこの預金に対して相続税が課されてしまいます。

名義預金だとみなされないための注意点4つ

・贈与契約書を作成する

・被相続人(贈与者)と相続人(受贈者)の銀行の印鑑(届出印)は別のものを用いる

・届出印、通帳、キャッシュカードは名義人の責任で管理する

・名義人が自由に預金を使えるようにする

~ 名義預金だとみなされないためのコツ ~

・預金の1割ほど実際に引き出して、使用実績を残しておく

・クレジットカードの引き落とし口座にしておく

これらを実行しておくと、名義預金だとみなされる可能性を低くできるでしょう。

2-2.住宅取得資金贈与を行う

住宅取得資金贈与の特例を使えば、大きな金額を孫へ贈与することができます。

「住宅取得資金贈与の特例」とは、直系尊属から子どもや孫へ住宅資金を非課税で贈与できる特例で、「住宅取得資金」とは、住宅用の家屋の新築、取得または増改築等の対価に充てるための金銭のこと をいいます。

非課税で贈与できる金額は、省エネ住宅等かどうかによって変わりますから、下の図で確認してください。

| 贈与の時期 | 住宅用の家屋の種類 | |

|---|---|---|

| 省エネ等住宅 | 左記以外の住宅 | |

| 令和6年1月1日から令和8年12月31日まで | 1,000万円 | 500万円 |

【表 省エネ等基準等】

| 家屋の区分 | 省エネ等基準 | ||

|---|---|---|---|

| 省エネルギー性能 | 耐震性能 | バリアフリー性能 | |

| ① 新築をした住宅用の家屋 | 断熱等性能等級5以上かつ一次エネルギー消費量等級6以上 | 耐震等級 〔構造躯体の倒壊等防止〕 2以上 または 免震建築物 |

高齢者等配慮対策等級 〔専用部分〕 3以上 |

| ② 建築後使用されたことのない住宅用の家屋 | |||

| ③ 建築後使用されたことのある住宅用の家屋 | 断熱等性能等級4以上または一次エネルギー消費量等級4以上 | ||

| ④ 増改築等をした住宅用の家屋 | |||

参考:「住宅取得等資金の贈与を受けた場合の贈与税の非課税」等のあらまし(国税庁)

注意点

・非課税で贈与できる金額は、受贈者(贈与された側)ベースで考えますから、孫が両方の祖父母から非課税枠を超えて贈与を受けていた場合には、贈与税がかかってしまいます。

・この贈与の特例を受ける際には、贈与を受ける年の1月1日の時点で、孫が20歳である必要があります。

・非課税枠内におさまって、贈与税額0円となった場合でも申告は必要となります。

住宅資金贈与と小規模宅地等の特例のどちらを選択した方が最終的に節税となるのかよく考えて決めましょう。

2-3.教育資金を一括贈与する

教育資金の一括贈与の特例を使えば、最高1500万円を孫へ贈与することができます。

「教育資金の一括贈与の特例」とは、1500万円まで非課税で孫へ贈与できるという特例で、(※学校等以外(学習塾・水泳教室・絵画教室など)に支払うものは500万円までが非課税となります。)「教育資金」とは、入学金、授業料、入園料、保育料、施設設備費または入学(園)試験の検定料等のほかに学校等における教育にともなって必要な費用(学用品費、修学旅行費、学校給食費)も含まれます。

この制度は一括で1500万円を非課税で贈与できることが特徴で、余命が僅かであるという方にはおすすめの方法です。

また孫が幼いけれど、医学部などのお金のかかる学部に進学する予定であるという場合にも、贈与した金額を使いきれるであろうという点からおすすめです。

注意点

・贈与された資金を孫が30歳になる時点で使いきれなかった場合、その残額に対して贈与税がかかってしまうというリスクがあります。

・非課税枠1500万円は受贈者(贈与された側)ベースで考えますから、孫が両親の祖父母から合計で1500万円を超えて贈与を受けていた場合には、贈与税がかかってしまいます。

・教育資金として認められるためには、その証明として領収書が必要になりますから、破棄しないようにしてください。

・贈与を受ける側の前年の合計所得金額が1000万円を超える場合、適用不可とする。

・23歳以上の者の教育資金の範囲が学校等に支払われるものに限定されることになりました。

(=習い事は非課税の対象外に)

・この特例の適用期限を【2019年3月31日】から【2021年3月31日】に延長

参考:祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし(国税庁)

2-4.結婚・子育て資金を一括贈与する

結婚・子育て資金の一括贈与の特例を使って、1000万円まで贈与することもできます。

「結婚・子育て資金の一括贈与の特例」とは1000万円まで非課税で孫に資金を贈与できるという特例のことで(結婚費用については300万円までが非課税となります。)、結婚・子育て資金とはそれぞれ以下のことを指します。

-

- 「結婚費用」とは

-

・受贈者の挙式や結婚披露宴を開催するために必要な費用(会場費、衣装代など)

・結婚を機に受贈者が新たに物件を賃借する際に要した費用(賃料、敷金、共益費、礼金など)

・結婚を機に受贈者が新たな物件に転居するための引越し費用

-

- 子育て費用とは

-

・不妊治療、妊婦健診等の費用

・分娩費、産後ケア等の費用

・子どもの医療費、入園料、保育料、施設設備費または入学(園)試験の検定料等

この制度は一括で1000万円まで非課税で贈与できることが特徴ですが贈与者が亡くなった時点で相続税が課せられてしまう点で、あまりおすすめの贈与方法とは言えません。

特に贈与者の余命があと僅かであるという方にはおすすめしません。

注意点

・非課税枠1000万円は、受贈者(贈与された側)ベースで考えますから、孫が両親の祖父母から合計で1000万円を超えて贈与を受けていた場合には、贈与税がかかってしまいます。

・贈与した側が亡くなった場合、贈与した資金の残額に相続税が加算されてしまいます。孫に資金をあげようと贈与したつもりが、逆に孫に負担をかけてしまう可能性があります。

・贈与の前年の受贈者の合計所得金額が1000万円を超える場合には適用不可とする。

・この特例の適用期限を【2019年3月31日】から【2021年3月31日】に延長

参考:父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし(国税庁)

3.孫を養子にする

孫を養子にすると、財産を相続させることができます。

孫を養子にすると法律上実子と同じ扱いになるため、相続人になることができます。

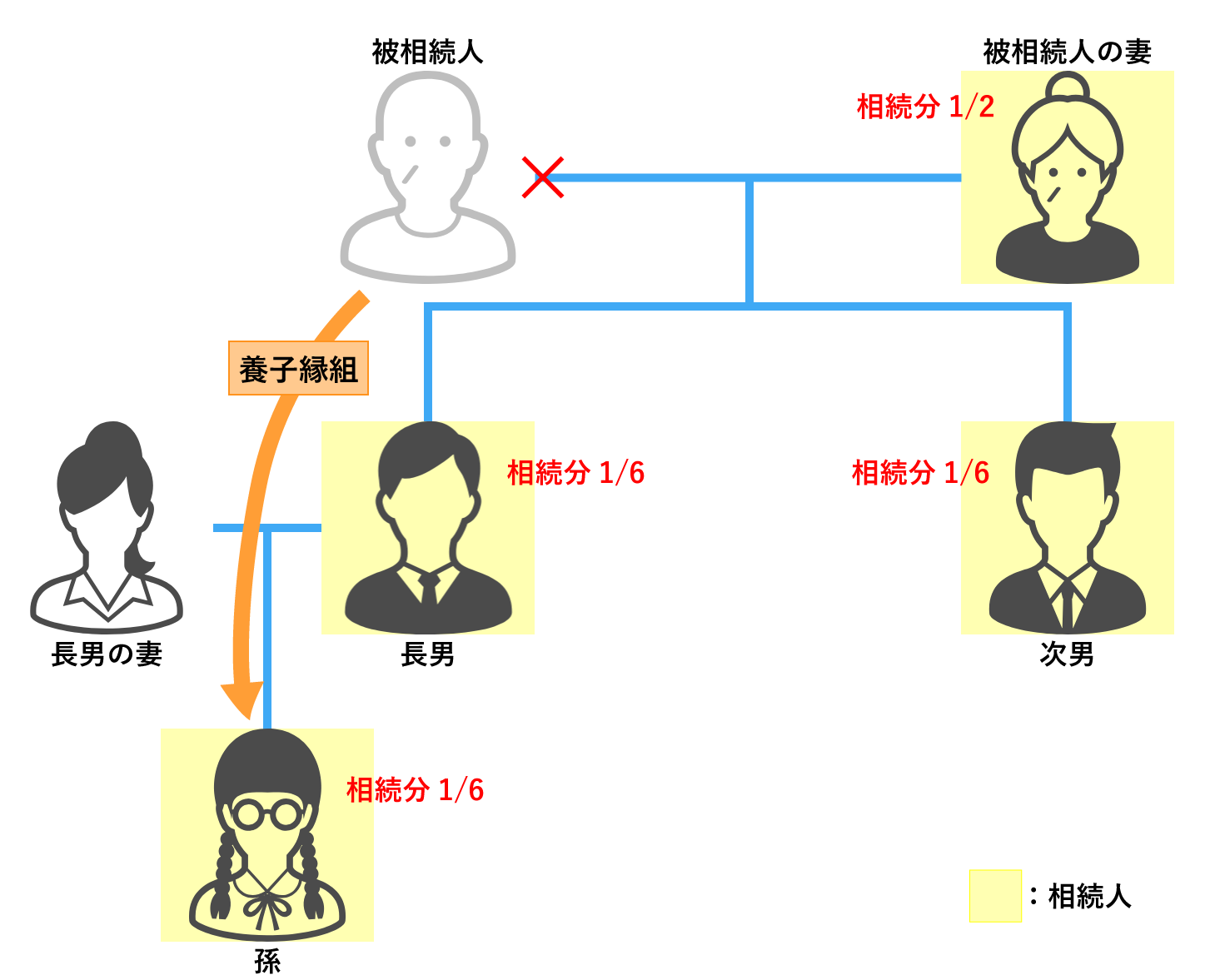

上の図からも分かりますが、相続において養子は実子と同じ身分として扱われますから、被相続人の養子となった孫は実子(上の図の長男と次男)と同じ割合を相続することができます。

また孫を養子にすることによって相続税の基礎控除額が増えますから、ご自身の節税対策にもつながります。

3-1.孫を養子にするときの注意点

① 相続税の計算上、実子がいる場合は孫を養子とすることができるのは1人までと制限があります。

※民法上では養子の数に制限はありません

② 孫を養子にすることによって相続税の基礎控除額は増えますが、孫の受け取る財産に課税される相続税の金額は2割加算されてしまいます。

※ただし代襲相続により孫が相続人となった場合には2割加算されません。

③ 相続人が増えるため基礎控除は増えますが、1人当たりの相続分が減ってしまうというデメリットがあります。

④ 実子と養子となった孫が自らの権利を主張し合ってもめ事が発生してしまう可能性があります。

②の2割加算について詳しくは下記ページをご覧ください。

関連記事(コラム)

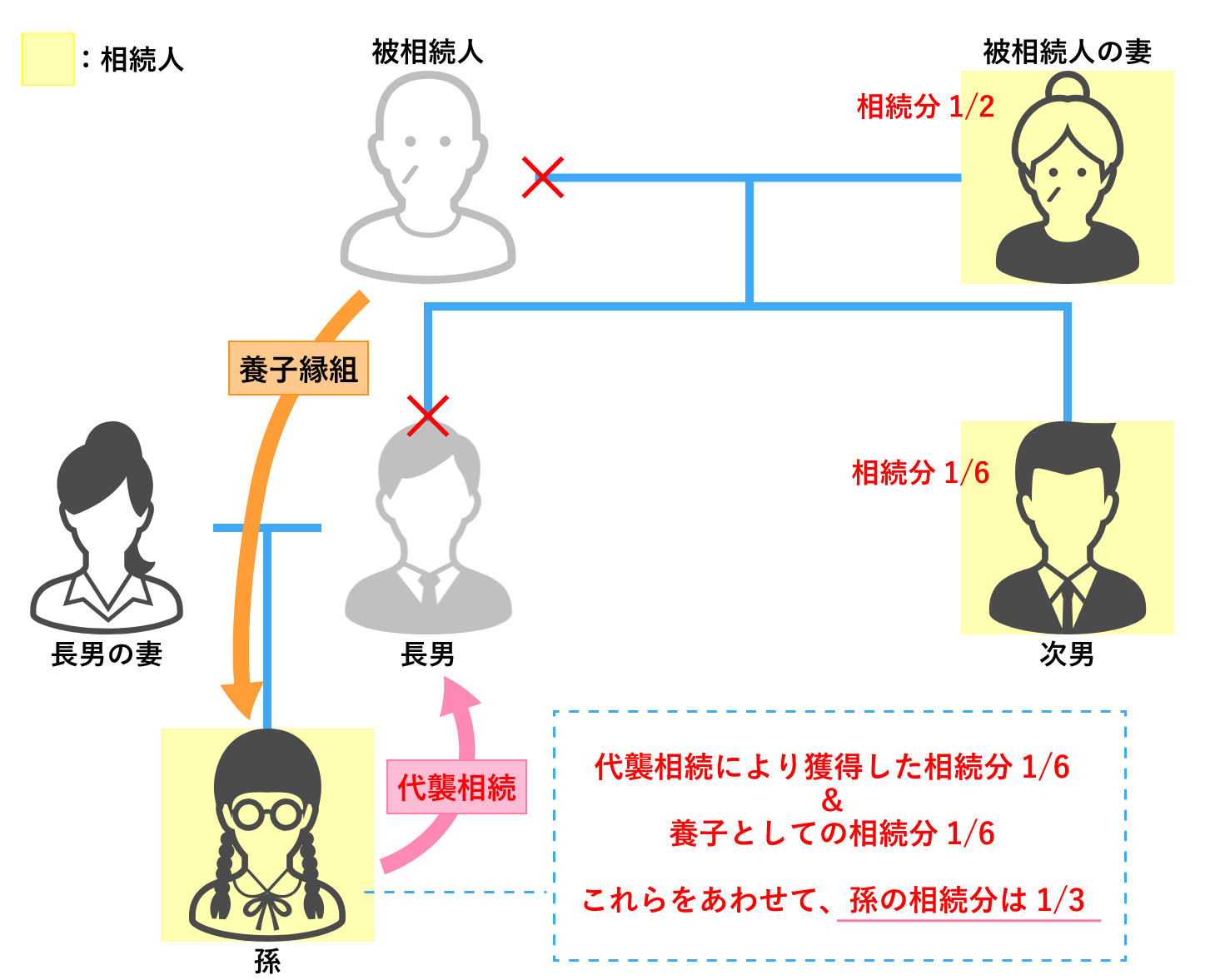

被相続人と孫が養子縁組をしていて、孫の親が既に亡くなっている場合、孫の相続分は、養子としての相続分と代襲相続人としての相続分の、それぞれの身分の相続分を相続することができます。

4.「孫に遺贈する」と記載した遺言を作成する

「孫に遺贈する」旨を記載した遺言をのこしておくことによって、孫に財産を引き継がせることができます。

どの財産を遺贈するのかを明確に記載しないと揉めてしまう可能性がありますから、遺言を作成する際には具体的に記載する必要があります。

【記載例】

×:土地を孫に相続させる

〇: 下記財産を孫である〇〇に遺贈する。

所在:東京都〇〇区〇〇1丁目〇番地

地番:〇〇番〇〇

地目:宅地

地籍:100平方メートル

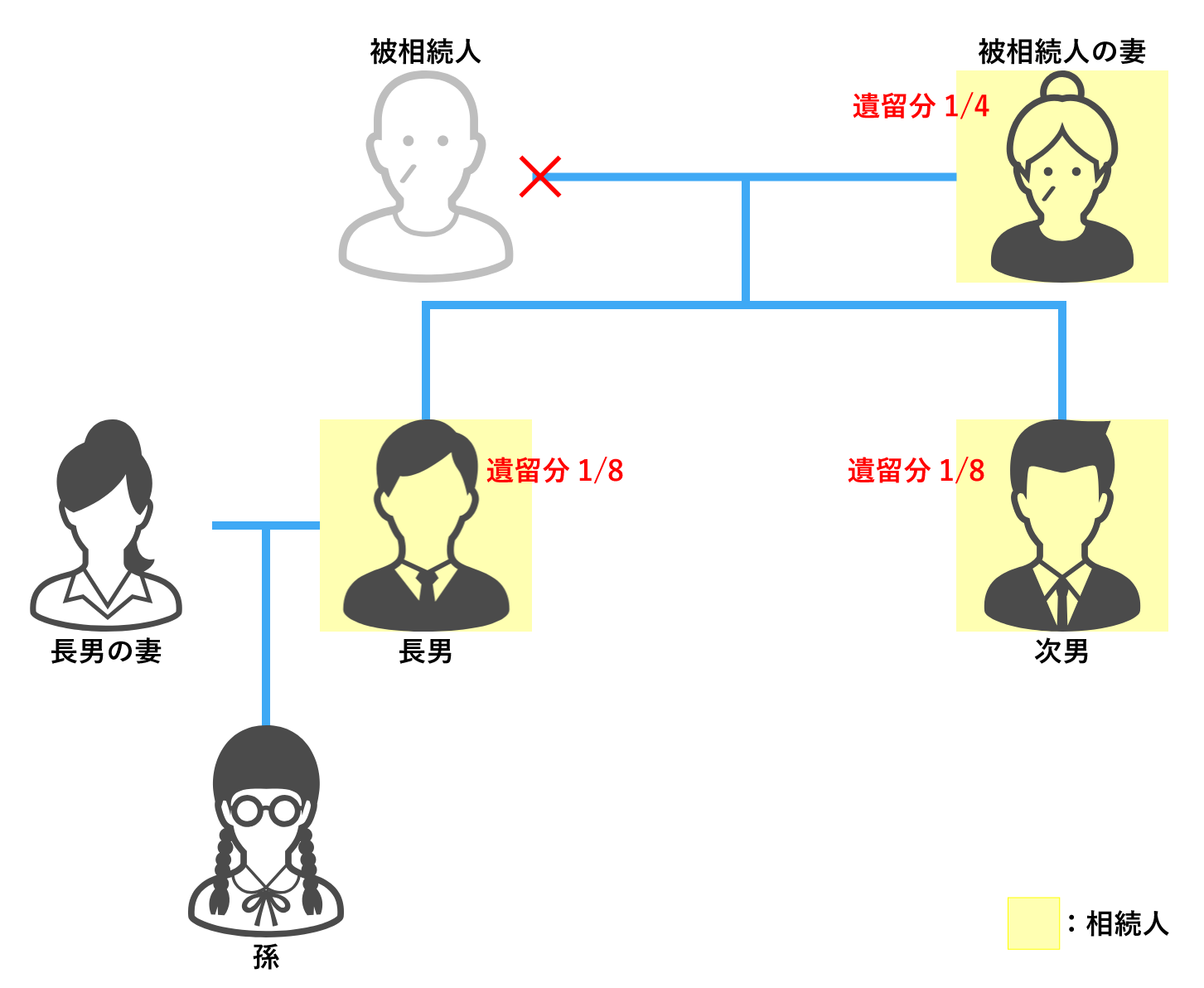

遺言を作成する際に注意しなければいけないポイントは、「遺留分」です。遺留分とは、一定の相続人には最低限保障された財産の取り分のことをいいます。

この取り分を侵害した遺言(例「財産はすべて孫に引き継がせる」と記載した遺言)を作成してしまうと大きなトラブルの元となってしまいます。

せっかくかわいい孫に財産を引き継がせようと遺言をのこしたのに、相続人間でトラブルが発生してしまったら嫌ですよね。

不本意な方向へ事が進んでしまわないよう、遺言を作成する際には遺留分を侵害しないよう、十分に注意してください。

関連情報を確認する

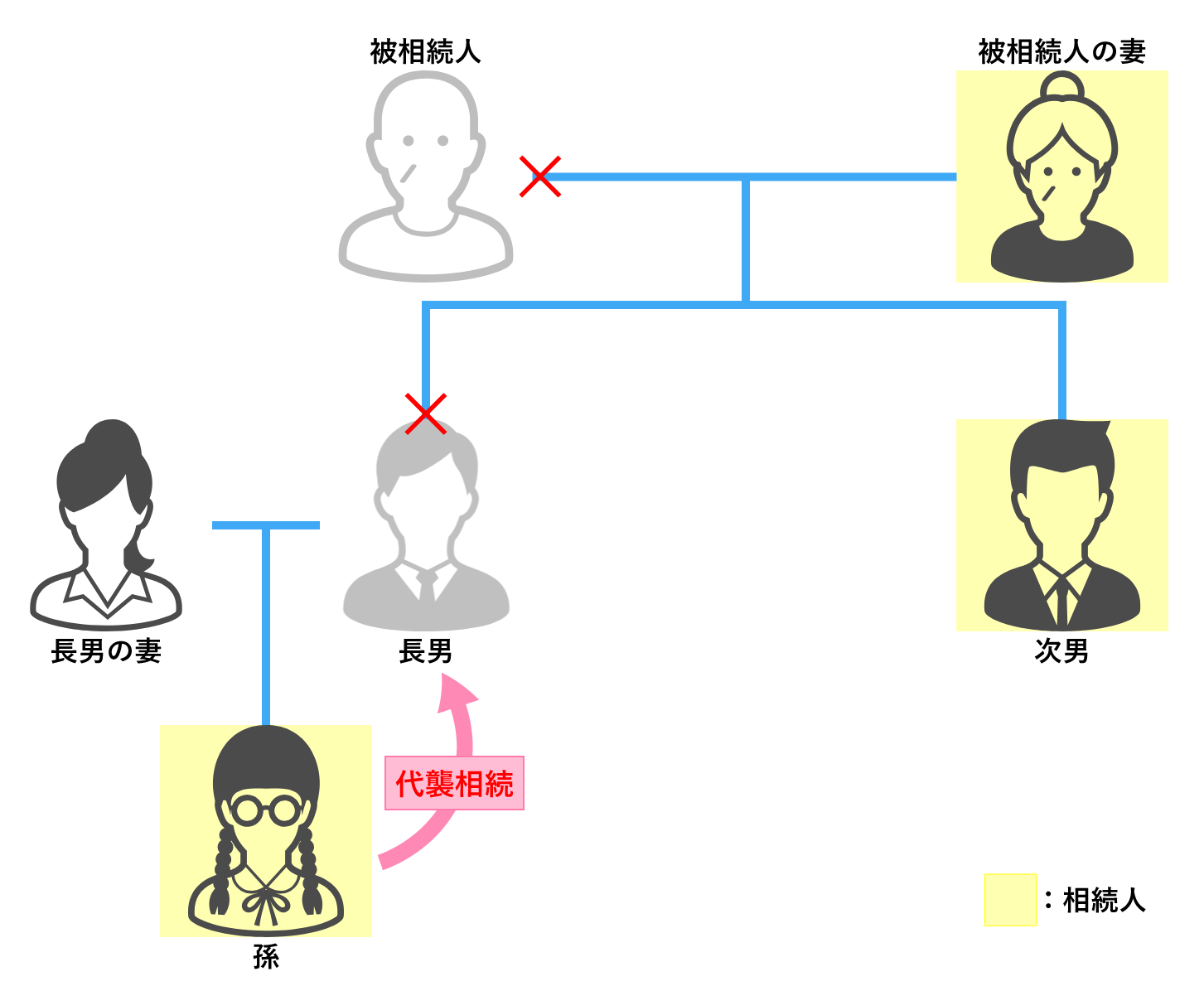

5.代襲相続により相続人となる場合

冒頭でもお話ししたとおり、基本的に孫は相続人となりません。

しかし被相続人の子どもが亡くなっている場合には、子どもが生きている場合に発生する予定だった相続権が孫に移り、孫が相続人となります。

孫が養子として遺産を相続するケースとは違って、代襲相続により孫が相続する場合には、相続税の2割加算の対象外となりますからご安心ください。

関連情報を確認する

6.孫に財産を引き継がせる相続対策についてのまとめ

孫に財産を引き継がせる方法についてお伝えしました。

こうやって見ると、孫は基本的に相続人とならないながらも、孫に財産を引き継がせる手段は意外にもあることがお分かりいただけたと思います。

ただどの対策にも注意点やデメリットがありますから、これらを理解したうえで実践しましょう。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。