「相続税の申告期限はいつ?」

「相続税の申告期限はいつ?」

「申告に伴う手続きには期限があるの?」

「期限が過ぎてしまったらペナルティはあるの?」

と、相続税申告・手続きの期限について不安に感じている方は多いのではないでしょうか。

相続に伴う手続きはたくさんあります。その為、まず全体像を押さえることが大切です。

また、期限があるものとそうでないものを整理することで、相続手続きをスムーズに進めることができるでしょう。

申告や手続きが定められた期限内に行えなかった場合、ペナルティが発生します。その中にはかなり重いものもあるため(高額な税金が課せられる等)、気を付けなければなりません。ペナルティを科せられないよう、専門家に相談しながら期限に余裕を持って行いましょう。

この記事では、相続手続きの流れと期限がある4つの手続きについてご説明します。

1.相続税申告・手続きの流れ

遺産を相続する時に必要になる手続きの中には、期限があるものがたくさんあります。期限は一律ではなく、最も短いもので相続発生から3か月以内に設けられていますので、できるだけ早く手続きの準備に取り掛かることが必要です。

期限がある手続きを一つずつ個別に見ていく前に、まずは相続税申告までの全体の流れを確認しましょう。全体の流れがイメージできていれば、それぞれの手続きがどこで必要になるのか把握しやすくなるでしょう。

2.期限のある手続き

それでは、期限のある手続きにはどのようなものがあり、期限を過ぎるとどうなってしまうのでしょうか?

2-1.相続放棄、限定承認

① 相続放棄

相続放棄とは、亡くなった人の遺産や借金を一切相続しないための手続きです。

遺産の中に借金や負債等のマイナスの財産が多くある場合、そのまま遺産を相続(これを単純承認と言います。)すると借金を引き継いでしまい、相続人が返済していくことになります。単純承認を希望しないのであれば、相続放棄によって一切の遺産相続を放棄するか、次に紹介する限定承認をしなければなりません。

② 限定承認

限定承認とは、あなたが被相続人のプラスの財産の範囲内でマイナスの財産を相続することです。

相続を行うときに、プラスの財産・マイナスの財産がそれぞれどれくらい残されているのかわからない場合があります。

正確に計算してみるとプラスの財産が多いときや手放したくない財産が含まれているときには、相続放棄を選んでしまうと本来プラスの財産として相続することができるものまで放棄してしまい、大きな損をしてしまうこともあります。

こういった場合、プラスの財産の範囲内でのみ借金などを引き受ければ良い為、

限定承認を選択していれば安心です。

さて、「相続放棄」「限定承認」の手続きですが、相続の発生から3か月以内に行わなくてはなりません。何も手続きを行わないと、単純承認を選んだとみなされるため、注意が必要です。なお、相続放棄は一人でも手続きができますが、限定承認は法定相続人全員が共同で行う必要があります。

手続きに必要な書類については、下記のサイトで詳しく説明しています。

関連記事

遺産の調査に時間を要し、3か月以内にその調査の結果がわからない場合は、家庭裁判所に申立てを行い期間を延長することができます。

相続人が複数人いる場合には、被相続人が亡くなったことを知るのにタイムラグがある場合もあるでしょう。

たとえば、相続人のうち一人が海外旅行中で、帰宅してから被相続人が亡くなったことを知ったというような場合です。そのような場合には、限定承認の期限は最後の相続人を基準に3か月を計算します。

2-2.準確定申告

準確定申告とは、被相続人が確定申告をしなければならない義務を負っていた場合に、相続人が被相続人に代わって確定申告を行うことです。

一事業年度分を翌年の2月16日~3月15日に申告しなければならないという確定申告と同様に、準確定申告にも申告期限があります。

準確定申告の期限は相続人が相続の開始があったことを知った日の翌日から4か月以内です。

例えば、3月1日に死亡を知った場合、翌日の3月2日から4か月後の7月1日が申告期限となります。申告期限と納税期限は同じに設定されているため納税期限も7月1日となります。

また、死亡したのが2月1日、それを知ったのが半年後の8月1日の場合など、相続人が疎遠になっていたなど、何らかの事情でその死亡を知るのに時間を要した場合も、あくまでも死亡を知った日から4か月となります。この場合は8月1日を起算日として、12月1日が準確定申告の期限となります。

準確定申告詳細についてはこちらで解説しておします。

関連記事

2-3.相続税申告

相続税にも申告期限(申告書の提出期限)があります。

申告期限までに提出しなかった場合や申告期限を過ぎて申告書を提出した場合には、無申告加算税や延滞税がかかり相続税の負担が重くなるので申告期限は正確に把握しておきましょう!

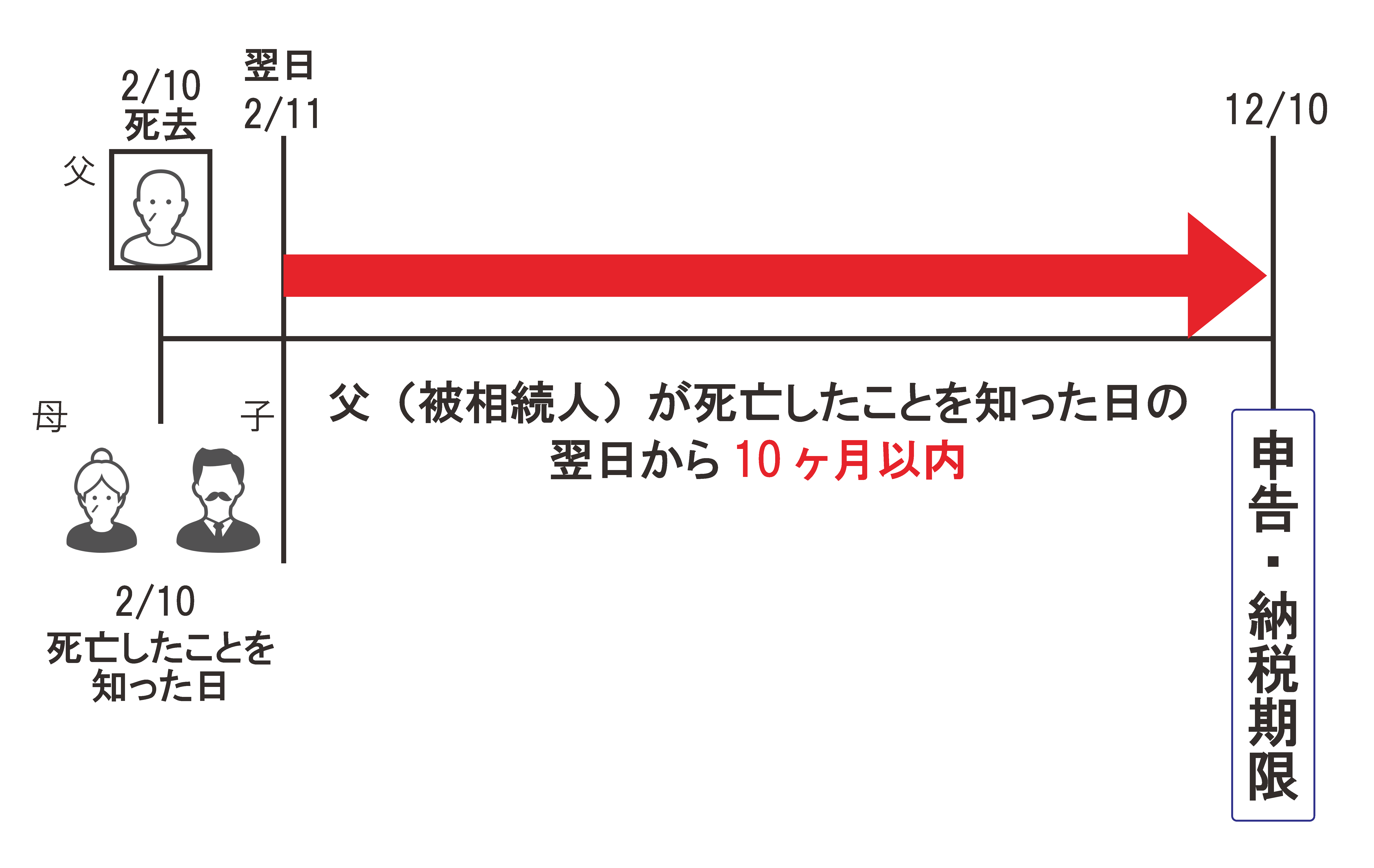

相続税の申告期限は、“被相続人が死亡したことを知った日の翌日から10か月以内“と定められています。“死亡したことを知った日”とは、通常であれば被相続人の死亡日の当日ですが、状況によっては必ずしも「相続開始日(死亡日)=被相続人が死亡したことを知った日」にならないこともあります。

例えば、別居し疎遠になっていて家族から知らせてもらえなかった等が考えられます。

しかし、一般的には“死亡した日”と“死亡したことを知った日”は特殊な事情でタイムラグが生じた場合でない限り、一致することが多いです。相続人は死亡した事実を知らなかった場合には申告期限が延長できる場合がありますが、単に相続税法を知らなかったという理由では申告期限を延長することはできないのでその部分の認識には気をつけましょう。

こちらで相続税申告について詳しく説明しています。

関連記事

2-4.遺留分請求

遺留分とは、一定の法定相続人に認められる最低限の遺産取得分のことです。

遺産相続は、被相続人との血縁関係など密接に関連した人を法定相続人として定めて、その人たちへ引き継がれていくべきものだという考え方が根底にあります。

一方、被相続人自身の意思も尊重しなければならないため、遺言や贈与によって財産を処分する自由も認められています。しかしながら、被相続人の意思が完全に優先されてしまうと、法定相続人の期待を裏切る結果ともなりかねません。

そこで、被相続人の意思の尊重と一定の法定相続人の期待のバランスを図るための制度が必要となります。それが、遺留分という制度になります。

遺言による相続分の指定または遺贈もしくは生前の贈与によって遺留分が侵害された場合でも、それが当然に無効になるわけではありません。遺留分をもつ相続人は遺留分減殺請求権により、遺留分の限度に達するまで、贈与や遺贈などを減殺して取り戻すことができます。

◇ 遺留分の期限

遺留分減殺請求には民法によって時効が決められています。

民法第1042条によって、遺留分減殺請求の時効は相続の開始があったことおよび減殺すべき贈与等があったことを知った時から1年と定められています。相続開始の時から10年を経過した場合も同様に遺留分に関する権利は消滅します。1年または、10年に設定されています。

この期間を過ぎてしまうと遺留分を請求する権利を失ってしまうため注意しましょう。

遺留分減殺請求の方法 詳細はこちらをお読みください。

関連記事

3. 期限後に申告のデメリット

上述した通り、相続税の申告書は被相続人の死亡(相続開始)を知った日の翌日から10か月以内に、管轄の税務署に提出しなければなりません。相続税の納税期限も同じく、10か月以内となります。

では万が一、申告期限を経過した場合はどのような事態になるのでしょうか。

期限後に申告するデメリットを確認しておきましょう。

3-1.ペナルティ

期限後に申告した場合、その理由によっては「無申告加算税」と「延滞税」というペナルティが発生することがあります。

3-1-1.無申告加算税

無申告加算税とは、申告期限内に申告をしなかった場合に本来納付すべき税額に対して課されます。

無申告加算税を課税されるのは、課税要件として

①期限後申告・決定があった場合、

②期限後申告・決定についての修正申告・更正があった場合

となっています。

3-1-2.延滞税

相続税の納付期限である10か月を過ぎた場合、利息にあたる延滞税がかかります。

国税庁によると、

「原則として法廷納期限の翌日から納付する日までの日数に応じて、利息に相当する延滞税が自動的に課されます」とあります。

つまり、仮に申告期限を過ぎた場合であっても、一日でも早く定められた税額を納付することが延滞税を増やさない方法なのです。なお、延滞税は本税のみを対象としており、加算税などには課されません。

3-2.相続税の軽減措置が適用できない

相続税には、条件が合致すると納める税金の額を軽減できる特例がありますが、申告期限内に申請しておかなければ使えない特例があります。

後から特例を適用する旨を申告しても特例の適用が認められないケースがあるため十分な注意が必要です。

気を付けるべき特例は、

- 小規模宅地等の特例

- 農地の納税猶予

などです。

こういった特例が使えないと、期限内に申告をしていれば大幅に減額できたはずの相続税が、通常通りの税額になってしまうため、支払う税額が大きく変わってきてしまいます。

4.まとめ

以上、相続税申告に伴う期限のある手続きについて説明してきました。

相続放棄、限定承認の手続きは相続の発生から「3か月以内」、

準確定申告の期限は相続が発生した翌日から「4か月以内」、

相続税の申告期限は被相続人が死亡したことを知った日の翌日から「10か月以内」です。

また、遺遺留分減殺請求の時効は1年または10年に設定されています。

相続が発生したら、期限がある手続きが多くでてきます。

親族が亡くなると、心労で相続税申告やそれに関する手続きを先送りにしがちですが、早めに準備するに越したことはありません。

無申告加算税や延滞税等のペナルティが科せられないように、申告期限内に申告、納付を済ませましょう。

そのためにも、遺産相続の手続きは税理士などの専門家へ相談し、速やかに行うことをおすすめします。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。