贈与税額控除とは、相続税と贈与税を二重に払わなくて済むように、相続税からいくらか引くことができる控除です。

贈与税額控除とは、相続税と贈与税を二重に払わなくて済むように、相続税からいくらか引くことができる控除です。

贈与には贈与税、亡くなった後の相続には相続税を払うことになるわけですが、相続税の計算のルールでは贈与財産が相続財産に足されて計算されることがあります。そうなると、一つの財産に贈与税と相続税が二重に課されてしまうのです。

二重にならないようにするには、控除で引ける金額を計算して申告書に記載する必要があります。申告書に記載が無いと払わなくて済む税額が含まれた相続税額が算出されてしまい、その金額を納めても税務署は「払いすぎですよ」とは教えてくれません。

ですから、納税者自身で払いすぎないように計算・申告する必要があります。

これから申告をする方はこの記事を読んでいただき、もう申告はしてしまったけれど贈与税額控除を使い忘れたという方は更正の請求ができますのでご安心ください。

更正の請求は払いすぎた税金を還付してほしいと請求する手続きのことで、申告期限から5年以内に行うことができます。詳しくは別のページでご説明します。

贈与税額控除は相続税の税額から直接引くことができますから、納める税額が大きく変わってきます。ここ数年で贈与税を支払ったという人はぜひ確認してほしい控除です。

ここでは贈与税額控除で引くことができる金額の計算方法や、申告書のどの部分に記入すればいいのかを詳しく解説していきます。

1.贈与税額控除とは二重課税を防ぐために相続税額から控除できる仕組み

贈与税額控除とは、贈与税と相続税を二重に課すこと(二重課税)が無いように作られている仕組みのことです。

相続税を計算するときに、自分の相続税の金額から支払った贈与税の金額を決められたルールの範囲内で引くことができます。

生前の贈与には「暦年贈与」と「相続時精算課税」の2種類があります。

この二つは課税の方法が違うわけですが、贈与税額控除においても取扱いの方法が違います。

1)「暦年贈与」における贈与税額控除

暦年贈与とは、1年に贈与でもらった金額の110万円までは贈与税がかからないというもので、毎年一定額を贈与して将来の相続財産を減らすことができます。

ところが「生前贈与加算」といって、相続が発生する前3年以内に贈与があった場合に、もらった財産の金額を相続税の計算の時に足し戻すというルールがあります。

3年以内に年110万円を超えて贈与をしていた場合は贈与税を納めるわけですが、そうして一度税金を納めた財産が相続税の計算で足し戻されて再び課税の対象になってしまうのです。

そのため、贈与税額控除で引けるようになっています。

2)「相続時精算課税」における贈与税額控除

相続時精算課税とは、生前に贈与をするときに2,500万円までは贈与税が課されないという制度です。

ただし、贈与で財産をあげた人が亡くなったときには相続時精算課税で贈与した財産が全額相続税の計算に足し戻されます。

ということは、2,500万円を超えていた部分に払った贈与税と、全額戻されて計算された相続税で二重に税金が課されることになってしまいます。

そのため、払った贈与税を贈与税額控除で引くことができるのです。

本来であれば、亡くなった人が相続開始のときに持っていた財産を受け継ぐときに相続税がかかりますから、贈与ですでに他人のものになっていた財産は計算に入ってこないはずです。

ですが、3年以内の暦年贈与も相続時精算課税も、贈与で人にあげた財産が相続税の計算に足し戻されてしまいます。

そうなると、贈与した財産には贈与したときに贈与税が、相続が起こってから相続税が課されることになります。

そこで、二重で税金を払うことがないように贈与税額控除があるのです。

1-1.贈与税額控除の適用ルール

「暦年贈与」と「相続時精算課税」で贈与税額控除のルールが異なります。

暦年贈与の場合には、3年以内の贈与で納めた贈与税の金額を、自身の相続税の金額から引くことができます。

相続時精算課税の場合には、相続時精算課税を選択した後に納めた贈与税の金額を引くことができます。ですから、3年といった期間の制限はなく、10年前に相続時精算課税で納めた贈与税も引くことができます。

ただし、ここで引けるのは本税と呼ばれる贈与税そのものであって、加算税、延滞税、利子税などを払っていた場合にはこれらを引くことはできませんからご注意ください。

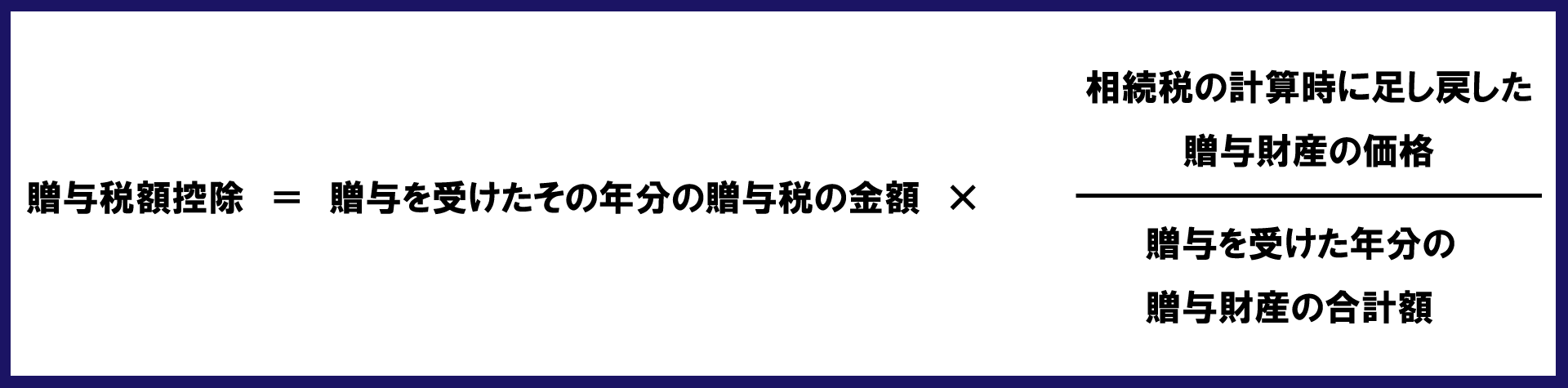

1-2.贈与税額控除額の計算式

贈与税額控除で引くことができる金額は、次の計算式で求めることができます。

<計算式>

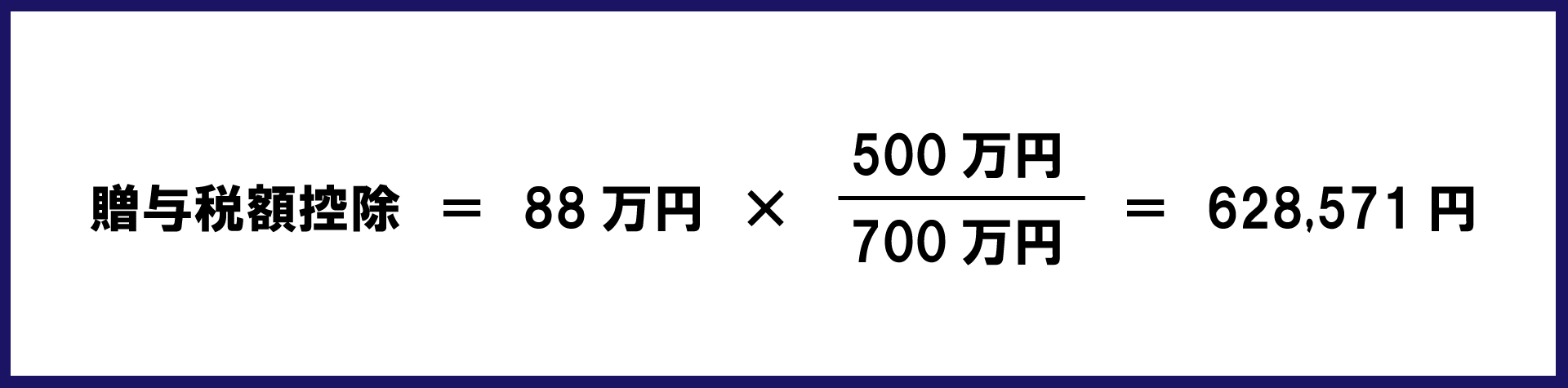

例えば、Aさんが父から500万円、母から200万円贈与されたとします。

贈与財産の合計額700万で88万円※の贈与税を払うことになります。

その翌年に父が亡くなった場合、500万円は相続税の計算に足し戻されます。

贈与税額控除を使うことができますから、上記の計算式に当てはめて控除額を計算することができます。

Aさんは、自分の相続税の金額から628,571円を引いて申告・納税することになります。

※特例税率を適用して計算した場合

2.贈与税額控除の具体的な計算例

贈与税額控除の計算方法がわかったところで、具体例を見ながら相続税の金額まで計算してみましょう。

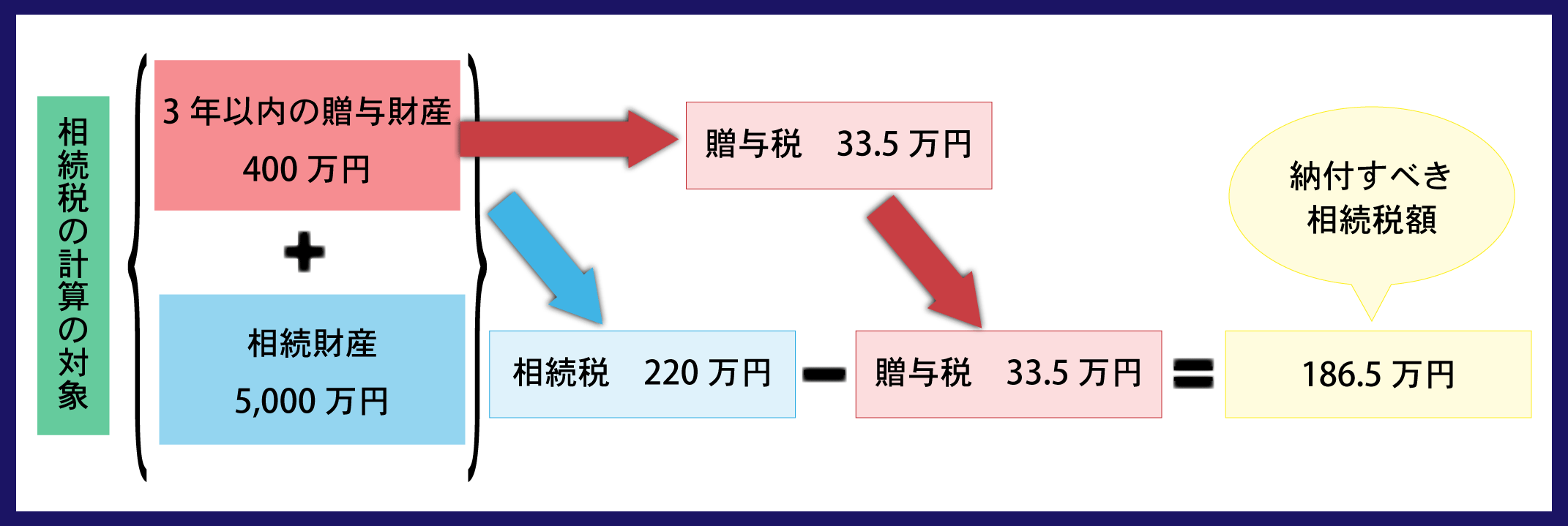

例1:暦年贈与

Aさんは母から400万、叔父から300万円の贈与を受けた。

贈与財産合計700万円で982,800円の贈与税を納めた。

その2年後に母が亡くなり、自宅を3,000万円(評価額)と預貯金2,000万円を相続した。

相続人はAさん一人だけである。

Aさんの控除前の相続税額:220万円

贈与税額控除額:982,800円×400万円/700万円=561,600円

Aさんの控除後の相続税額:220万円-561,600円=1,638,400円

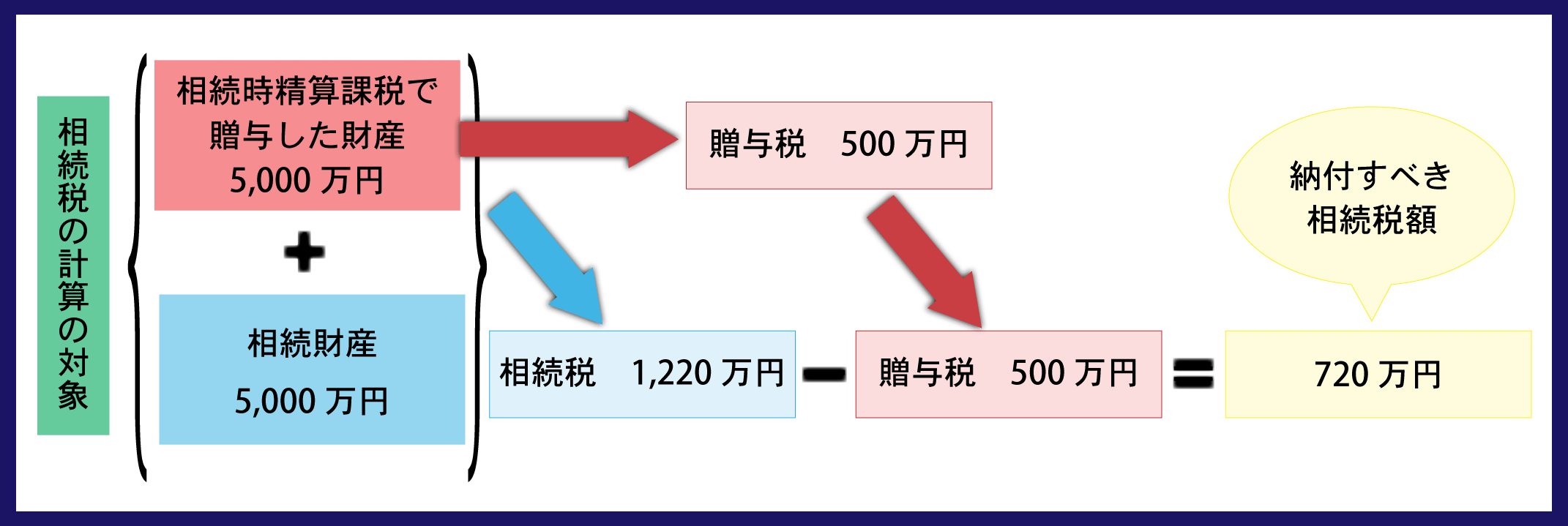

例2:相続時精算課税

Aさんは父から5,000万円を相続時精算課税制度を使って贈与を受けていた。

その際は贈与税を500万円納めていた。

その翌年に父が亡くなり、自宅を3,000万円(評価額)と預貯金2,000万円を相続した。

相続人はAさん一人だけである。

Aさんの控除前の相続税額:1,220万円

贈与税額控除額:500万円

Aさんの控除後の相続税額:720万円

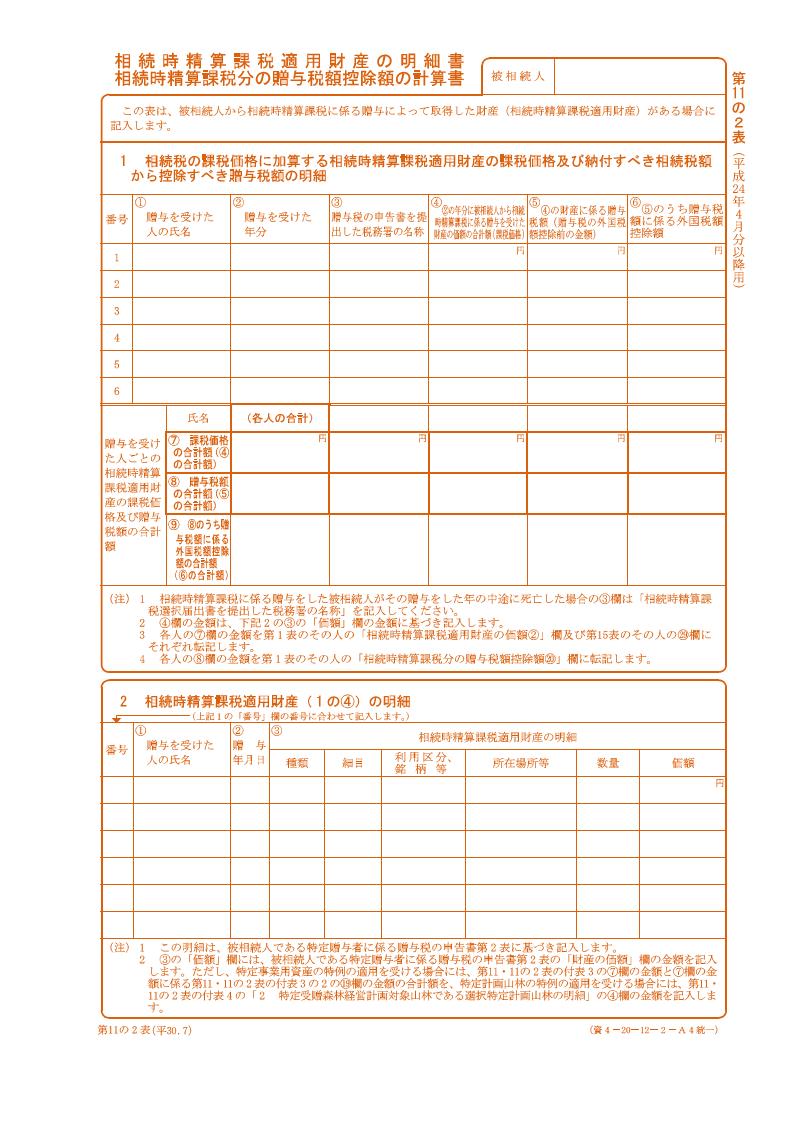

3.贈与税額控除は相続税申告書の「第11の2表」に記載

贈与税額控除を使って相続税申告をするときには、相続税申告書の第11の2表に贈与の内容を記載します。

贈与税額控除の申告書上での書き方は、贈与が暦年贈与か相続時精算課税かによって異なります。

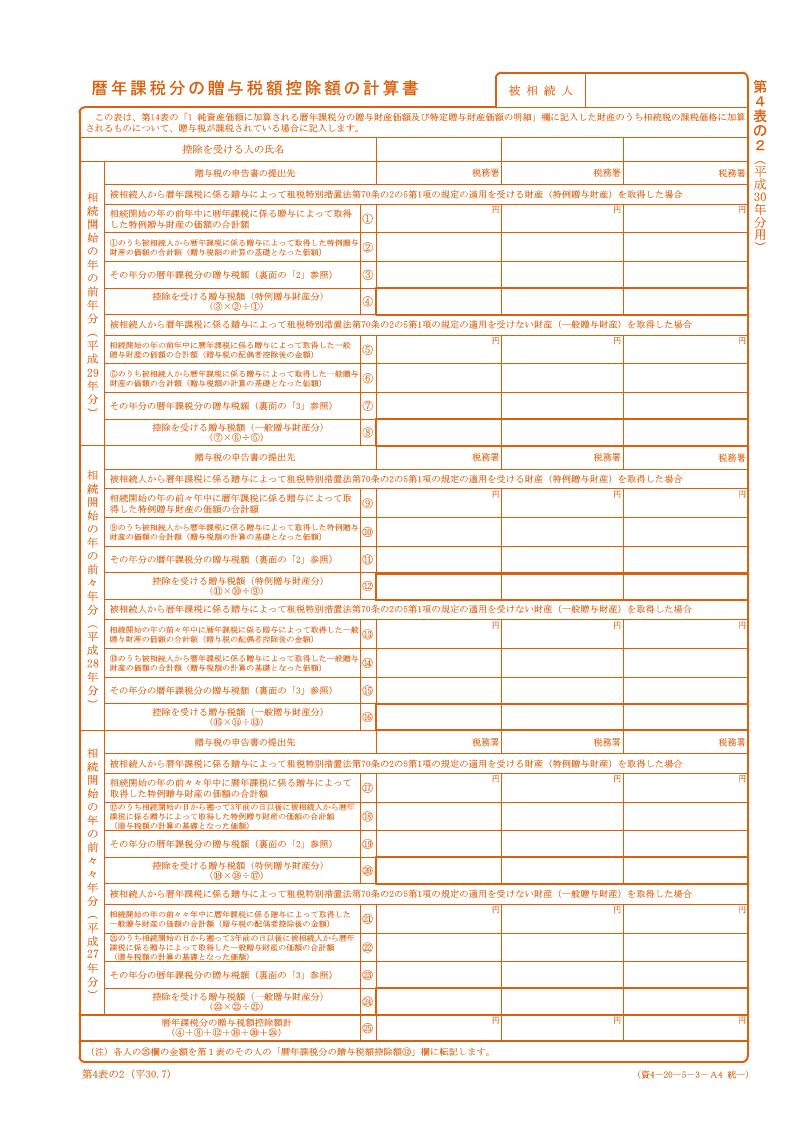

1)暦年贈与の場合

3年以内の暦年贈与の分を「第4表の2」に記入します。

・相続開始の前年分

・相続開始の前々年分

・相続開始の前々々年分

と、3年分の贈与についてわかれて記入するようになっています。

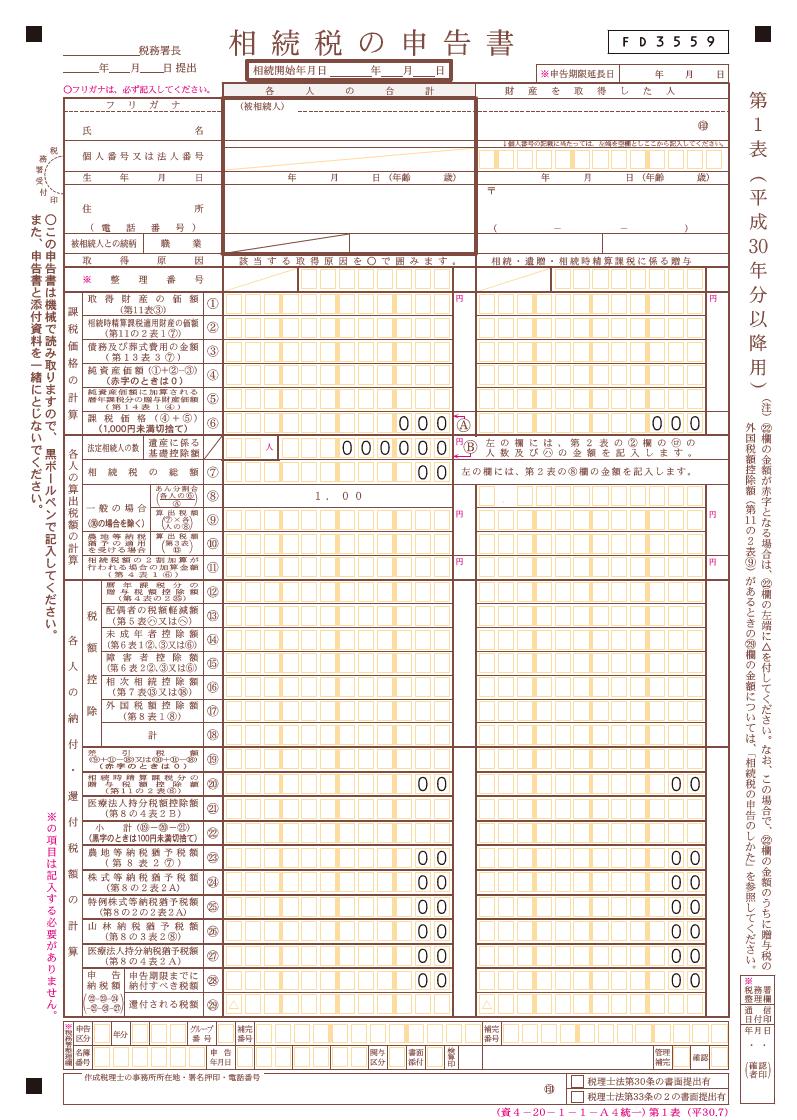

合計額が㉕に入りますから、その数字を「第1表」の⑫『暦年課税分の贈与税額控除額』に転記してください。

2)相続時精算課税制度を適用した贈与の場合

相続時精算課税制度で贈与をしていた場合には、「第11の2表」にその内容を記載します。

⑧の贈与税額の合計額を「第1表」の⑳『相続時精算課税分の贈与税額控除額』に転記します。

4.相続時精算課税は贈与税額控除で還付の対象

相続税の金額よりも贈与税額控除の金額の方が大きくなった場合、引ききれない金額が出てきてしまいます。

控除しきれなかった部分を還付できるのかどうかは、贈与税額控除の計算の基となる贈与に対する贈与税の課税方法によって変わります。

贈与税を課す方法は「暦年贈与」と「相続時精算課税制度」の2種類があることはお伝えしました。「暦年贈与」は還付ができないのに対し、相続時精算課税制度は還付することができます。

例えば、次のようなケースで還付することができます。

例3:贈与税額控除による還付

Aさんは相続時精算課税制度で1億円の贈与を受け、1,500万円の贈与税を納めた。

父が亡くなり相続が発生した。相続人はAさん一人だけである。

亡くなった父には相続発生時に財産がほとんど無かった。

※相続時精算課税制度で贈与した分は相続税の計算に足し戻されます。相続時の財産が無くても計算時には1憶円に対して相続税の計算をします。

Aさんの相続税額:1,220万円

贈与税額控除額:1,500万円

相続税額<贈与税額となり引ききれない金額が280万円となり、この金額の還付を受けることができます。

5.まとめ

贈与税額控除は、贈与税と相続税の二重課税を防ぐためのものです。3年以内に贈与税を納めた人、相続時精算課税制度を選択して贈与税を納めたことがある人は必ず確認してほしい控除です。

相続税から直接引くことができますから、税額が大きく変わってきます。申告書の書き方も難しくありませんから、ご自身で申告できるかと思います。控除を使えるかどうか不安な方は、是非一度専門家に相談してみることをお勧めします。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。