小規模宅地等の特例の適用要件は? 家なき子についての改正も含めて解説

小規模宅地等の特例は、適用することで対象の宅地等の相続税課税価格が最大80%も減額される、非常に効果が大きい制度です。そのため、相続財産に宅地が含まれるすべての人が知っておくべき重要なものだと言えます。

ただ、適用できると思っていたのに、申告するときになって適用できないことがわかり、相続税負担が多くなってしまっては大変です。

今回は、小規模宅地等の特例について、平成30年に改正が行われた部分も含めて、基本的なルールを解説します。

1.小規模宅地等の特例とは

小規模宅地等の特例は、被相続人等の事業用・居住用宅地等を相続や遺贈で取得した場合、その宅地等が一定の条件を満たしているものについて、相続税の課税価格から減額することができる特例です。

「特例」と名前がついていますが、適用対象となるケースが多く、相続税の減額効果も大きいため、相続する人は必ず知っておくべき重要な制度です。

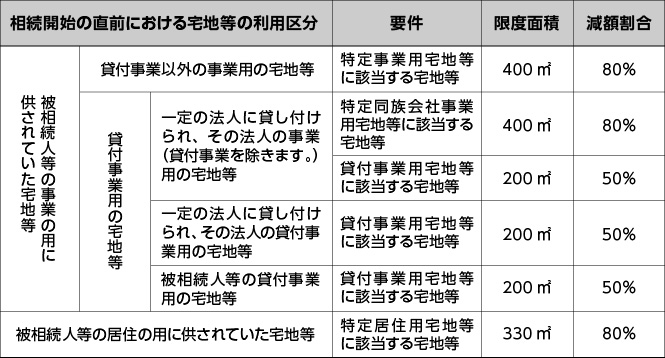

相続税の課税価格から減額される割合は、下表のようになっています。

出典:国税庁ホームページ https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm

どのような宅地等が特例の対象となる「小規模宅地等」に該当するのか、また、特例が適用されるための要件はどうなっているのかについて、しっかりと理解しておきましょう。

2.小規模宅地等の特例の対象となる土地

小規模宅地等の特例の対象となる土地には、主に「特定事業用宅地等」「特定居住用宅地等」「貸付事業用宅地等」の3種類があります。

2-1.特定事業用宅地等

相続開始の直前に、被相続人等の事業(不動産貸付業、駐車場業、自転車駐車場業、準事業を除く)のために用いられている宅地等が、特定事業用宅地等に該当します。

ただし、相続開始前3年以内に用いられはじめた宅地等は対象外(※)です。

なお、被相続人等の事業が「一定の法人」に該当する場合は、「特定同族会社事業用宅地等」となります。一定の法人とは、「相続開始の直前に、被相続人と被相続人の親族等が、法人の発行済株式総数または出資総額の50%超を保有している法人」と定められており、親族で経営権の過半数を握っている法人と考えることができます。

※相続開始前3年以内に用いられはじめた宅地等であっても、所定の計算式による条件を満たす「一定規模以上の事業」の場合は、対象外とはなりません

2-2.特定居住用宅地等

特定居住用宅地等は、相続開始の直前に、被相続人等が居住していた宅地等が該当します。

この宅地等が2つ以上ある場合は、主として居住していた1つの宅地等のみが特例の適用対象です。つまり、自宅と別荘を保有している場合、別荘は小規模宅地等の特例を適用できないと判断されます。

2-3.貸付事業用宅地等

相続開始の直前に、被相続人が行っていた不動産貸付業、駐車場業、自転車駐車場業、準事業のために用いられていた宅地等(その相続の開始前3年以内に新たに貸付事業の用に供された宅地等)は、貸付事業用宅地等に該当します。

3.小規模宅地等の特例を利用するための条件

小規模宅地等の特例は、それぞれの宅地等について適用要件が定められています。その要件に該当していれば、特例を利用することができます。

3-1.特定事業用宅地等

特定事業用宅地等の適用要件は、事業と保有継続について要件が定められています。

①被相続人の事業に用いられていた宅地等の場合

事業承継要件:その宅地等の上で営まれていた被相続人の事業を、相続税の申告期限までに引き継ぎ、継続して営んでいること

保有継続要件:その宅地等を相続税の申告期限まで保有していること

②被相続人と生計を一にしていた被相続人の親族の事業に用いられていた宅地等の場合

事業継続要件:相続開始直前から相続税の申告期限まで、その宅地等の上で事業を営んでいること

保有継続要件:その宅地等を相続税の申告期限まで保有していること

③特定同族会社事業用宅地等の場合

法人役員要件:相続税の申告期限において取得した、相続人がその法人の役員(清算人を除く)であること

保有継続要件:その宅地等を相続税の申告期限まで保有していること

3-2.特定居住用宅地等

特定居住用宅地等の適用要件は、宅地等の区分とその宅地等の取得者によって異なります。

被相続人の居住の用に供されていた宅地等の場合

取得者:被相続人の配偶者

要件なし

常に適用対象となる

取得者:被相続人が居住していた一棟の建物に居住していた親族

相続開始直前から相続税の申告期限まで継続してその建物に居住し、かつ、その宅地等を保有していること

取得者:被相続人が居住していた宅地等で、①②以外の親族

次の6つの要件をすべて満たしていること

- 居住制限納税義務者または日本国籍を有しない者ではない

- 被相続人に配偶者がいない

- その宅地等に居住していた被相続人の相続人がいない

- 相続開始前3年以内に、取得者やその親族等が所有する日本国内の家屋に居住したことがない

- 相続開始時に取得者が居住していた家屋について、一度も所有したことがない

- その宅地等を相続開始時から相続税の申告期限まで保有している

被相続人と生計を一にしていた被相続人の親族の居住の用に供されていた宅地等の場合

取得者:被相続人の配偶者

要件なし

常に適用対象となる

取得者:被相続人と生計を一にしていた親族

相続開始前から相続税の申告期限まで継続しその家屋に居住し、かつ、その宅地等を相続税の申告期限まで保有している

3-3.貸付事業用宅地等

貸付事業用宅地等の適用要件は、事業と保有継続について要件が定められています。

①被相続人の貸付事業に用いられていた宅地等の場合

事業承継要件:その宅地等についての被相続人の貸付事業を、相続税の申告期限までに引き継ぎ、継続して行っていること

保有継続要件:その宅地等を相続税の申告期限まで保有していること

②被相続人と生計を一にしていた被相続人の親族の貸付事業に用いられていた宅地等の場合事業継続要件:相続開始直前から相続税の申告期限まで、その宅地等についての貸付事業を行っていること

保有継続要件:その宅地等を相続税の申告期限まで保有していること

4.小規模宅地等の特例の事例と計算方法

上記のような適用要件等を満たした場合、小規模宅地等の特例を利用することができます。ただ、特例の適用を受けようとする宅地等が複数の種類に該当する場合、下記のような計算方法で限度面積の調整が行われます。

| 宅地等の種類 | 限度面積 |

|---|---|

| 特定事業用等宅地等および特定居住用等宅地等 (貸付事業用宅地等がない場合) |

(特定事業用宅地等+特定同族会社事業用宅地等)≦400㎡ 特定居住用宅地等≦330㎡ 両方を選択する場合は、合計730㎡ |

| 貸付事業用宅地等およびそれ以外の宅地等(貸付事業用宅地等がある場合) | (特定事業用宅地等+特定同族会社事業用宅地等)200/400+特定居住用宅地等200/330+(貸付事業用宅地等+貸付事業用宅地等+貸付事業用宅地等)≦200㎡ |

出典:国税庁ホームページhttps://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm

【事例①】

特定事業用宅地等(500㎡)と特定居住用宅地等(250㎡)の場合

特定事業用宅地等のうち400㎡+特定居住用宅地等250㎡=650㎡

いずれも減額割合は80%

【事例②】

特定居住用宅地等(330㎡)と貸付事業用宅地等(100㎡)の場合

この場合、特定居住用宅地等の減額割合が80%であるのに対し、貸付事業用宅地等では50%にとどまります。そのため、通常は、特定居住用宅地等を優先して適用させるのが望ましいと言えます。

しかし、土地の評価額に大きな差がある場合は、貸付事業用宅地等での特例適用の方が相続税評価額の減少額が大きくなることもあります。

特定居住用宅地等:330㎡(評価額1,000万円)

貸付事業用宅地等:100㎡(評価額1,500万円)の場合

- 特定居住用宅地等のみで適用した場合の減少額:1,000万円×80%=800万円

- 併用した場合

貸付事業用宅地等:100㎡

特定居住用宅地等:165㎡

※特定居住用宅地等165㎡×200/330+貸付事業用宅地等100㎡=200㎡

減少額:1,000万円×165/330×80%+1,500万円×50%=1,150万円

複数の宅地等がある場合は、適用が受けられる宅地等の評価額も含めて、より節税効果が高くなるようにすることが大切です。

5.小規模宅地等の特例の注意点

相続税の節税効果が高い小規模宅地等の特例ですが、効果が大きい分だけ、申告してから適用対象外だと気づいた場合の納税負担も非常に大きくなってしまいます。

問題になりやすい下記の3点について解説します。

5-1.被相続人が老人ホームに入居していた場合

被相続人が老人ホームに入居していた場合でも、入居前に住んでいた宅地について小規模宅地等の特例を適用することが可能です。

具体的な例として、次の3つの要件を満たしている場合です。

- ①被相続人が亡くなる直前に要介護認定等を受けていた

- ②入居していた施設が「老人福祉法等に規定する老人ホーム」であった

- ③老人ホーム入居後に、被相続人が住んでいた建物を貸し出したりしていない

このうち、③の条件で注意しておきたいのが、子供に無償で貸与するケースです。独立して生計を一にしていない子供に住まわせた場合、③の要件を満たしていないことになり、特例が適用できなくなってしまいます。

5-2.家なき子の税制改正

小規模宅地等の特例は、被相続人と同居していない親族が相続するケースでも、持ち家がなければ適用できることがあります。しかし、以前、その制度の抜け穴を見つけて、持ち家の名義変更などをして小規模宅地等の特例を適用できるようにするという手法を使う人がいました。

制度の趣旨に反することであり、平成30年の税制改正で、この適用要件が厳しくなりました。改正前の知識で相続税対策をしてしまうと、小規模宅地等の特例を適用できなくなってしまうので注意しましょう。

5-3.申告期限前に土地を売却すると対象外

小規模宅地等の特例を適用するための条件として、ほとんどのケースで「相続税の申告期限にその宅地等を保有していること」というものが含まれています。

この条件が含まれていないのは、「配偶者が特定居住用宅地等を取得した場合」のみです。

つまり、配偶者が取得した特定居住用宅地等以外の不動産を、相続税の納税資金確保のために売却した場合は、小規模宅地等の特例を適用できません。納税資金を確保するために売却したことで、相続税の負担も増えることになってしまうのです。

被相続人の生前から、小規模宅地等の特例を適用できるようにするため、相続税の納税資金が用意できているかも含めて、計画的に対策をしておくことが大切です。

6.小規模宅地等の特例の申請に必要な書類

最後に、小規模宅地等の特例の申請に必要な主な書類についてまとめました。

なお、小規模宅地等の特例を適用する場合、相続税がゼロになるケースでも相続税の申告をしなければなりませんので、その場合でも下記の書類は必要です。

| 分類 | 必要書類 |

|---|---|

| 共通して必要なもの | ・遺産分割協議書または遺言書の写し ・被相続人・相続人の戸籍謄本 ・相続人全員の印鑑証明書 |

| 被相続人が老人ホームに入居していた場合 | ・介護保険の被保険者証や要介護認定証の写し ・老人ホームとの契約書の写し |

| 被相続人の住んでいた宅地を別居親族が相続する場合 | ・相続する家屋の登記事項等証明書 ・借家の賃貸借契約書 |

| 特定同族会社事業用宅地等 | ・法人の定款の写し ・相続開始直前の株式や出資について記載された書類 |

7.まとめ

小規模宅地等の特例は、適用対象となる宅地等について、相続税の課税価格が最大で80%減少する効果が大きな制度です。基本的な制度内容を理解しておき、問題なく適用できるようにしておきたいところです。

ただ、適用対象になるかのルールが複雑でわかりにくい部分もあり、相続対策で誤った方法を取ってしまったために特例が適用できなかった場合、その相続税負担は非常に大きなものになってしまいます。

また、事業用や貸付用の不動産を持っている場合は、どのように特例を適用するかで節税効果も変わってきます。

こういった注意点もあるため、小規模宅地等の特例の適用について少しでも不安がある場合は、税理士に相談し、生前のうちから適切な対策を講じておくことをおすすめします。

この記事を監修・担当した専門家

テリー伊藤さんと「相続税申告相談プラザ」がスペシャルコラボ!

動画でテリー伊藤さんと相続を学ぶ!

※登録不要。当サイト内でご覧いただけます。

↓全13回楽しく「読める」「学べる」ラララ相続のバックナンバーはこちら↓

「相続対策って何?」「相続税の仕組み」などの基本的なことから詳しい制度まで、分かりやすく解説。不動産や車等の多くの資産を所有していると語るテリー伊藤さんと一緒に「相続」を学んでいく番組です。

東京・神奈川・埼玉・千葉の15拠点で無料相談。

まずはフリーダイヤルでお問い合わせください。

(平 日)9時00分~18時00分 (土 曜)9時00分~18時00分

(日・祝)10時00分~17時00分 ※一部例外日あり

相続税申告が必要か分からない方でも無料相談!

相続税申告相談プラザでは、 相続税がかかるのか分からない場合でも初回の無料相談から 対応させていただきます。

- 不動産の評価、金融資産の評価が分からない。

- 相続税がかからないと思うが、 ギリギリなので確認しておきたい。

- 相続税の知識がなく、 相談していいかも迷っている。

相談する前に知っておきたい、相続税申告相談プラザ5つの強み

1:初回の無料相談は、完全に無料で対応しています!

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

無料相談では、「相続税申告が必要かどうか」「相続税が掛かる場合、概算でいくらか」「依頼する場合には、どれぐらいの期間・報酬・実費が掛かりそうか」など、お客様が気になるところを予めきちんとお伝えさせていただきます。

2:非常に柔軟な相談対応が可能です!

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

また、ご依頼をいただいた後も、一般的な事務所とは異なり、お客様のご都合に合わせて、きちんと対応できる担当者をセットさせていただきます。お気軽にご相談ください。

3:全15拠点で、無料相談を行っております!

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

4:徹底した相続税申告相談プラザ品質で対応します!

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人では、相続税申告のお手伝いをさせていただく方の大半(累計実績99%)の方に対して、書面添付制度を使って申告をさせていただいております。これによって、万が一のときにも追徴課税が通常に申告するよりも、安く抑える事ができます。専門家としてお手伝いさせていただくからには、プロフェッショナルとしての品質で必ずお役に立ちます。

5:お客様の状況に合わせて親身に対応します!

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちは頭のかたい税理士法人ではありません。お客様ファーストの発想で、出来るだけお客様のお役に立てるよう、コーディネートをさせていただきます。

ランドマーク税理士法人 テレビCM

運営法人のランドマーク税理士法人のテーマソングと、突然現れる税理士に釘付け!!一度見たらクセになる!?是非ご覧ください。

【畑篇 30秒】

【住宅街篇 30秒】

東京・神奈川・埼玉・千葉の15拠点で無料相談。

まずはフリーダイヤルでお問い合わせください。

(平 日)9時00分~18時00分 (土 曜)9時00分~18時00分

(日・祝)10時00分~17時00分 ※一部例外日あり

相続税申告が必要か分からない方でも無料相談!

相続税申告相談プラザでは、 相続税がかかるのか分からない場合でも初回の無料相談から 対応させていただきます。

- 不動産の評価、金融資産の評価が分からない。

- 相続税がかからないと思うが、 ギリギリなので確認しておきたい。

- 相続税の知識がなく、 相談していいかも迷っている。