この記事をお読みの方の中に、面積の広い土地を相続することになって、多額の相続税の納税資金をどうしようかとお悩みの方はいませんか。

しかし、面積が一定規模以上の土地に対しては、「地積規模の大きな宅地の評価」という評価方法が適用できることとされており、この方法によれば、単純に路線価×地積といった方法で計算した評価額に比べて、約6~8割の評価額に減額することが可能です。

そして、課税される財産の評価額が下がれば、相続税は累進税率によっているため、税額はさらに下がることになります。

この記事では、「地積規模の大きな宅地の評価」を適用できる土地の要件、評価の具体的方法、およびこれを適用する際の注意事項について詳しく解説していきます。

この記事をお読みになることで、土地に係る相続税に関して、悩みや不安を少しでも軽くすることができれば幸いです。

1.「地積規模の大きな宅地の評価」とは

「地積規模の大きな宅地の評価」とは、相続や遺贈または贈与によって取得した大規模な土地について、平成30年以降から適用されることになった評価方法です。

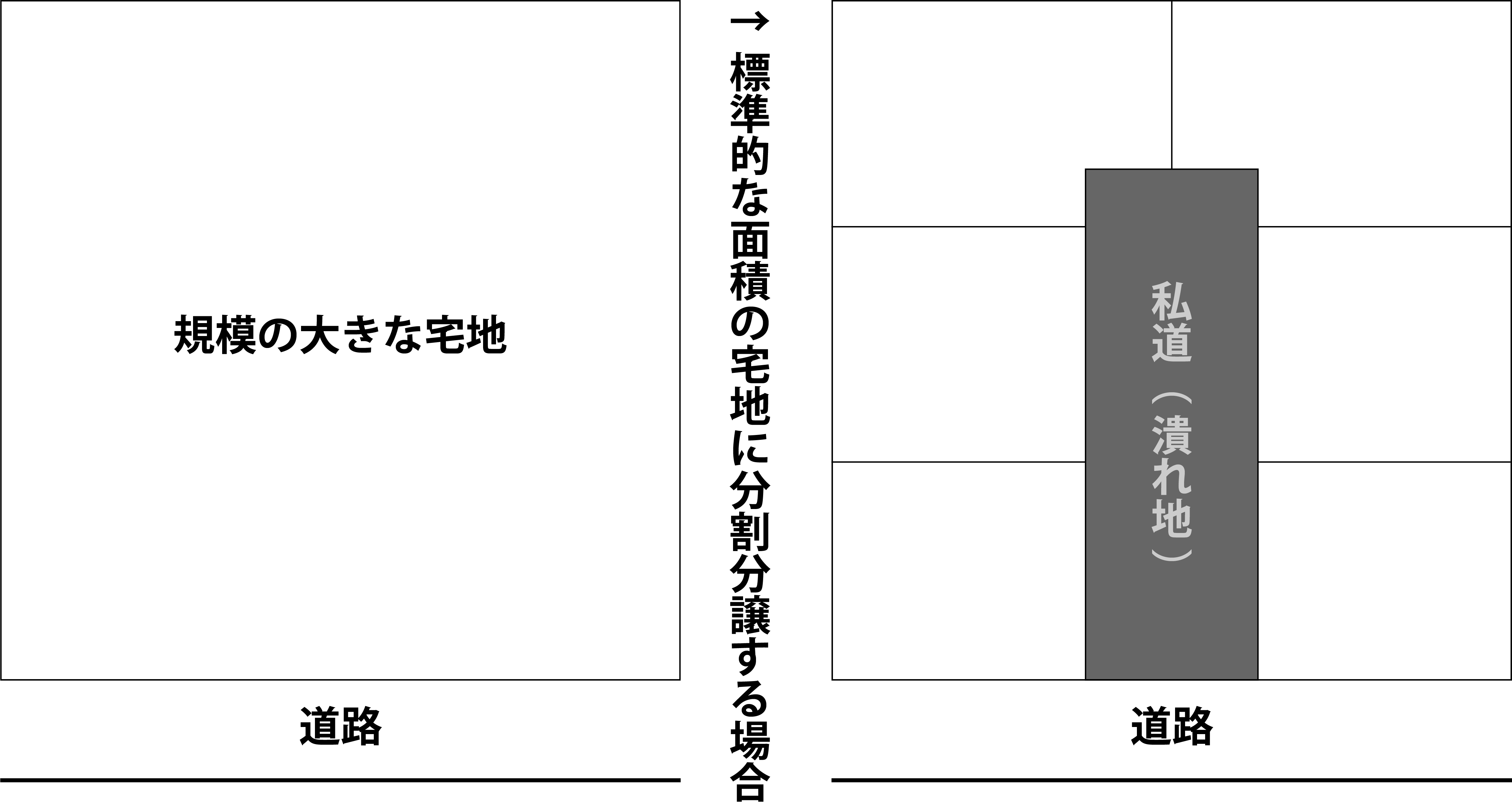

この評価方法では、大規模な土地を戸建住宅用地として開発分譲する場合に、主に面積が大きいことにより発生する次の減価(価値の減少)を反映した「規模格差補正率」を使用して評価額を求めることになっています。

① 開発分譲に伴う道路・公園などの公共的用地の負担(いわゆる「潰れ地」)が生じることによる減価

② 開発分譲に伴う道路や上下水道などの工事・整備費用等の負担による減価

③ 開発分譲業者の事業収益・事業リスク等(販売期間の長期化や売れ残りのリスク、借入金利等)の負担による減価

「地積規模の大きな宅地の評価」では、評価対象となる土地の形状や道路との位置関係といった「個性」による減価の補正を行なったうえ、面積規模が大きいことによる減価を反映した「規模格差補正率」を適用するという方法で評価額の計算を行ないます。

2.「地積規模の大きな宅地の評価」の対象になる土地

もしあなたの相続した土地が、面積が1,000㎡(三大都市圏の場合500㎡)以上で、戸建分譲住宅の多い地域にあれば、「地積規模の大きな宅地の評価」を適用して相続税の評価を下げることができる可能性があります。

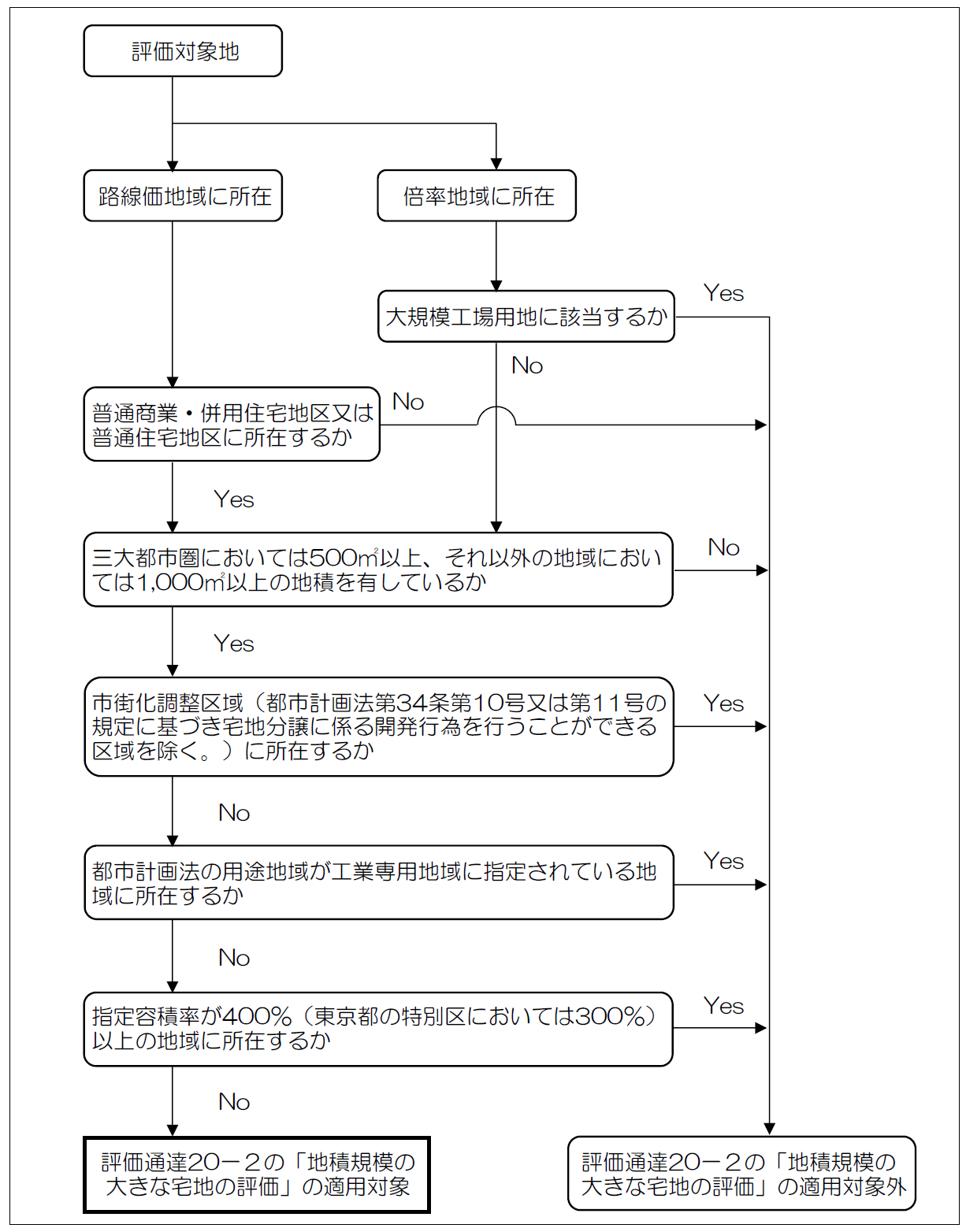

この評価方法が適用できる土地は、その地積(面積)および、所在地(都市計画や建築基準法上のどの区域にあるか)に関する要件が細かく定められています。

この要件に関して、国税庁のHPには下図のフローチャートが公表されています。

(引用:国税庁HP)

次に各要件についてご説明します。

2-1.面積の要件

「地積規模の大きな宅地」とされるのは、その土地の所在地域によって下記の基準面積以上の宅地です。

下記の面積未満の宅地はこの評価方法の対象にはなりません。

① 三大都市圏(注)においては500㎡以上

② それ以外の地域においては1,000㎡以上

(注)「三大都市圏」とは、首都圏整備法に規定する既成市街地または近郊整備地帯、近畿圏整備法に規定する既成都市区域または近郊整備区域、および中部圏開発整備法に規定する都市整備区域をいいます。具体的な地域の範囲は国土交通省のHP(https://www.mlit.go.jp/toshi/daisei/kokudokeikaku_tk5_000012.html)でご確認ください。

2-2.所在地の要件1 - 路線価地域では2つの地区の宅地にだけ適用

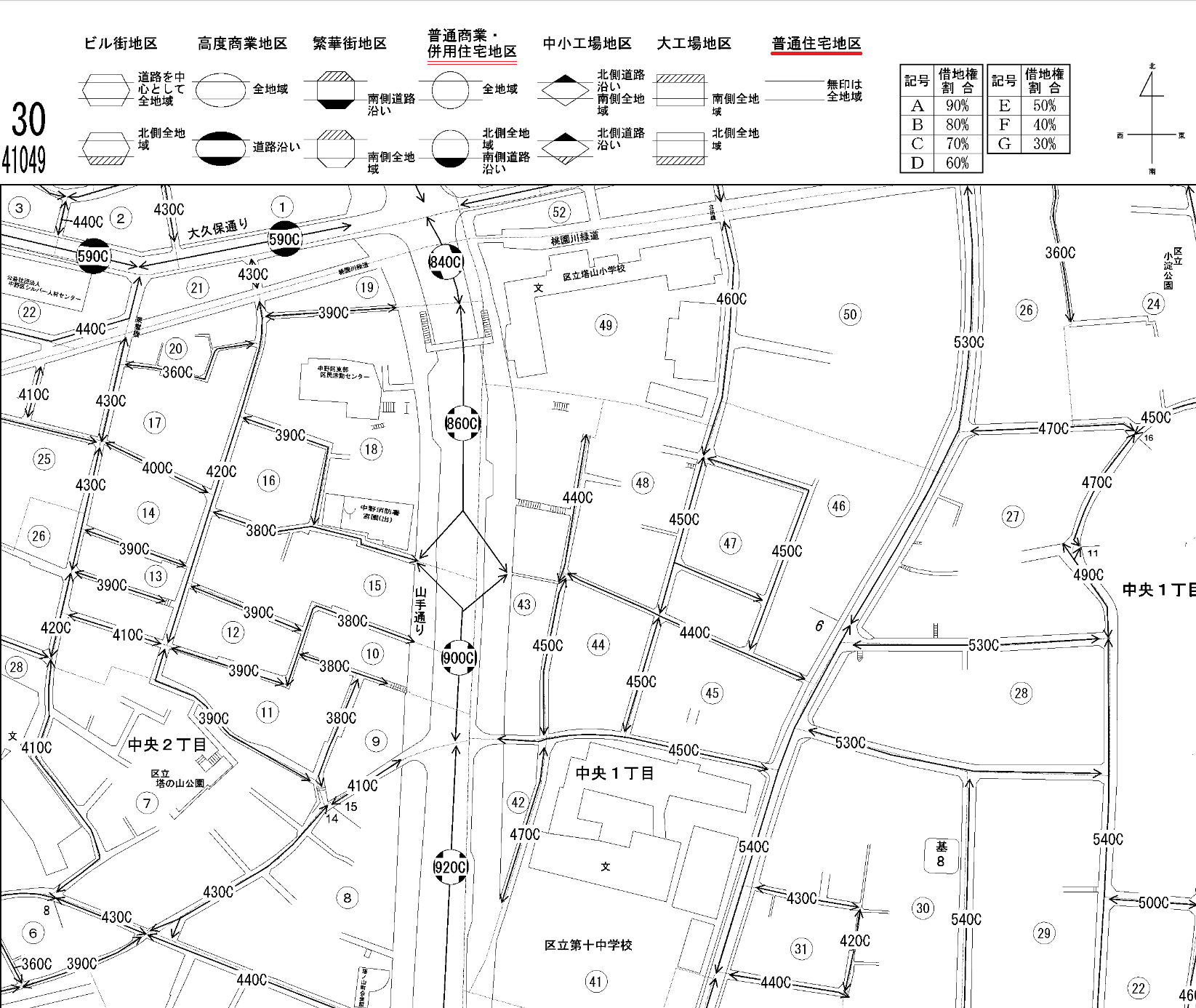

路線価地域にある地積規模の大きな宅地のうち普通商業・併用住宅地区および普通住宅地区 にある宅地だけが「地積規模の大きな宅地の評価」の適用対象になります。

(下の路線価図を参照してください。)

これらの地区の宅地は戸建住宅用地として利用されることが標準的であるため、分割分譲する場合に発生する減価を反映したこの評価方法の適用対象になりますが、これ以外の地区は戸建住宅用地としての分割分譲が行われることは通常想定されていないことから、適用対象にはなりません。

なお倍率地域では、地積規模の大きな宅地に該当すれば、大規模工場用地に該当するものを除き、所在地区にかかわらず「地積規模の大きな宅地の評価」の適用対象となります。

2-3.所在地の要件2 - 「地積規模の大きな宅地」から除かれるもの

基準面積以上の宅地であっても、その所在地が下記の①~④に該当するものは「地積規模の大きな宅地」から除かれます。

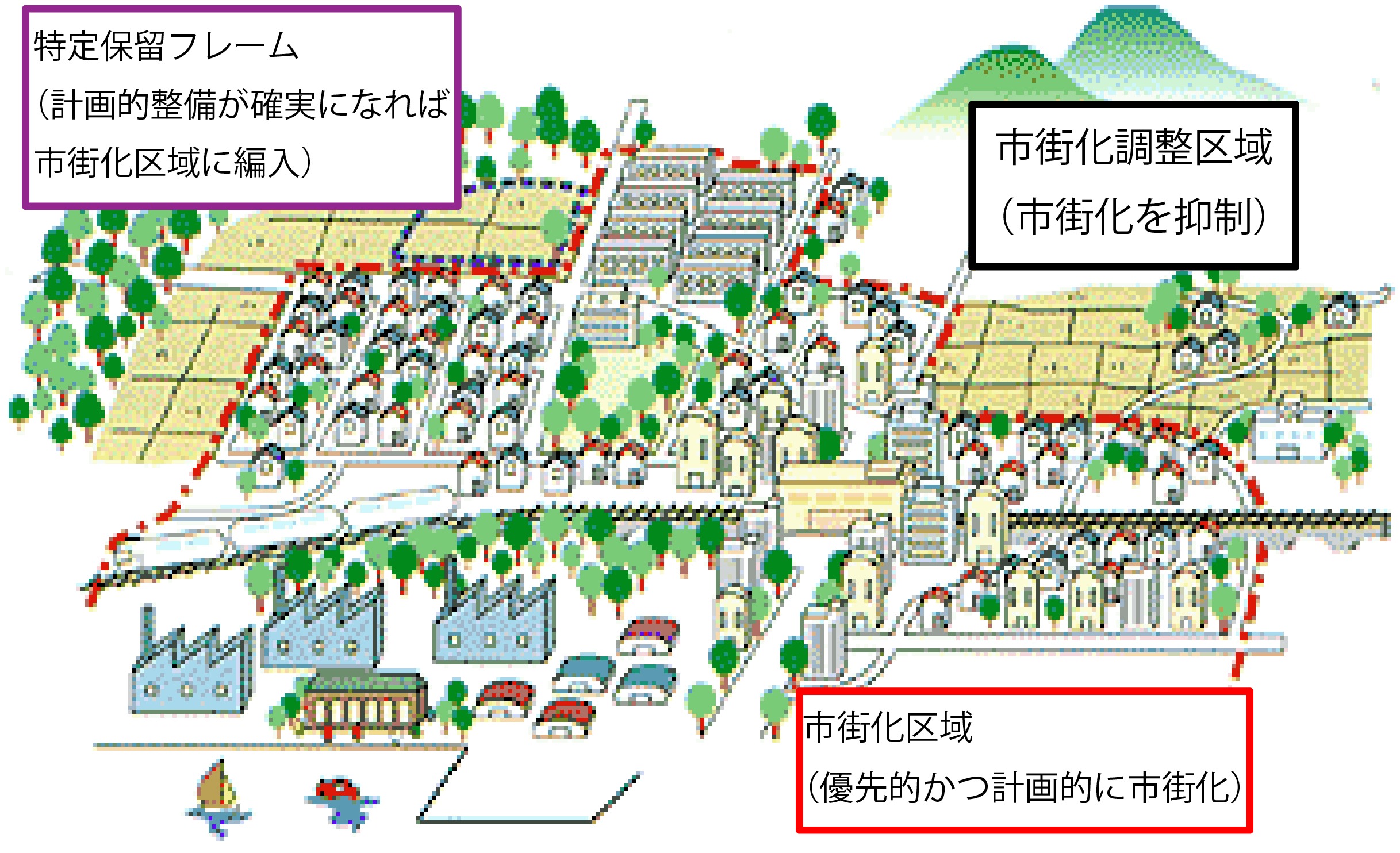

① 市街化調整区域

市街化調整区域とは市街化を抑制する地域であり、原則的に住宅の建設などの開発行為ができない地域であるため、宅地の分割・分譲に伴う減価は発生しないと考えられることから、「地積規模の大きな宅地」から除かれます。

(ただし、市街化調整区域であっても都市計画法に基づき宅地分譲に係る開発行為を行うことができる区域にある土地は「地積規模の大きな宅地」に該当するものとされています。)

(国土交通省・近畿地方整備局HPより転載)

② 都市計画法に規定する工業専用地域

工業専用地域は工場の利便性を増進するための地域であり、原則として住宅の建築はできないため、宅地の分譲開発に伴う減価が発生する余地がないと考えられることから、この地域にあるものは規模の大きな土地であっても「地積規模の大きな宅地」から除かれます。

(国土交通省 第11回地域活性化WG配布資料より転載)

③ 指定容積率が400%(東京都特別区内では300%)以上の地域

指定容積率が400%(東京都特別区内では300%)以上の地域にある宅地は、一体としてマンション敷地などに利用されることが標準的であり、戸建住宅用地として分割・分譲が行われることはまれであるため、「地積規模の大きな宅地」から除かれることとされています。

(注)「容積率」とは、敷地面積に対する建物の延べ床面積の割合をいいます。これには指定容積率(用途地域ごとに制限が定められた率)と基準容積率(その土地の接する前面道路の幅によって制限が定められた率)があります。

④ 倍率地域のうち評価通達に定める大規模工場用地

大規模工場用地については、評価通達には大規模な土地であることを前提とする評価方法が定められており、また大規模な工場用地として利用されることが標準的であると考えられることから、戸建住宅用地の分譲開発が行われる可能性は低いため「地積規模の大きな宅地」から除かれることとされています。

<コラム>「広大地」から「地積規模の大きな宅地」へ評価方法見直しの背景と両方法の比較

平成29年12月末までの相続等では、その地域の標準的な宅地に比べて著しく広い土地に対して「広大地の評価」という方法が認められており、その対象地の評価額はその面積に応じた補正率を路線価に乗じた価額によって計算されていましたが、これには次の2つの問題点がありました。

① 「広大地の評価」では、その土地を戸建分譲またはマンション用地のどちらにするのが合理的か、また戸建分譲を行う場合には道路用地などの負担が必要かどうかを判断する必要がありました。これは評価人により判断が分かれることが多く、納税者と課税当局との間で争点となることもありました。

② 広大地補正率は、対象地の形状等に関わらず面積に応じて比例的に減額するものであったため、不整形地などの利用価値の低い土地であっても整形地と評価額が変わらないという問題があり、その状況によっては実勢取引価格と大きな差異が生じることもありました。

このような問題点を解決するために、平成30年以降の相続等については「広大地の評価」を廃止し「地積規模の大きな宅地の評価」の方法が設けられて、適用要件が明確化されるとともに、面積に比例的に減額する評価方法から、各土地の形状および面積に応じた評価方法へと見直しが行われています。

従来の「広大地の評価」に比較して、次のような点が変更されました。

① マンション適地か否かの判断が不要になり、適用要件に該当すれば適用対象になります。

② 道路用地等の負担の要否を判断する必要がなくなりました。

③ 適用要件に該当すれば、既に開発を完了しているビル・マンション等の敷地であっても適用できます。

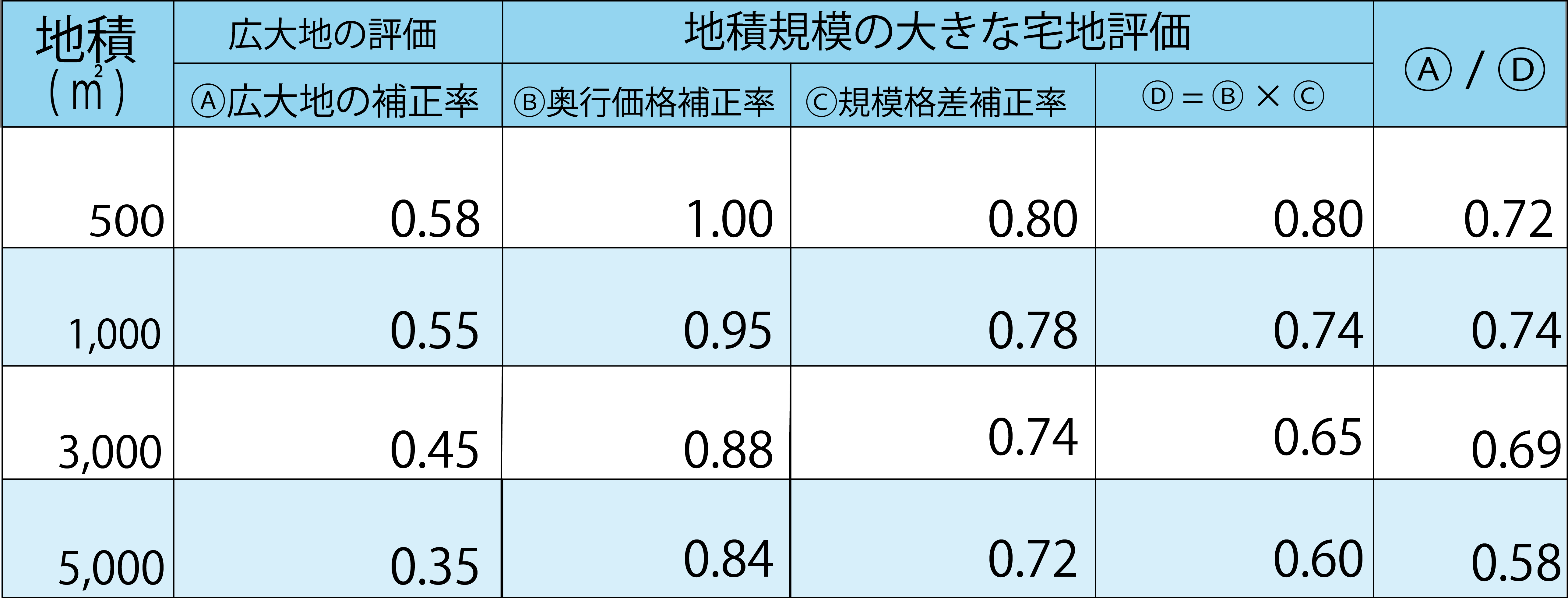

このように、従来「広大地の評価」が適用できなかった土地にも「地積規模の大きな宅地の評価」が適用できることになりましたが、両方法の補正率を比較すれば、次表のとおり広大地補正率よりも地積規模の大きな宅地の評価による補正率は大きくなり、つまり減額割合は縮小しています。

両評価方法の補正率比較表(三大都市圏の普通住宅地区の土地の場合)

(注)奥行価格補正率は、評価対象地が正方形であると仮定した場合のものです。

3.「地積規模の大きな宅地」の評価方法

「地積規模の大きな宅地の評価」では、路線価地区にある宅地の評価方法が、基本になるものとして定められています。

倍率地区にある宅地や市街地農地等および雑種地については、そうした土地が「地積規模の大きな宅地の評価」の適用要件を満たす場合は、路線価地区の宅地の評価方法に準じた方法を適用して評価することとされています。

以下で詳しくご説明します。

3-1.路線価地区にある宅地の評価方法

① 規模格差補正率を用いた評価の方法

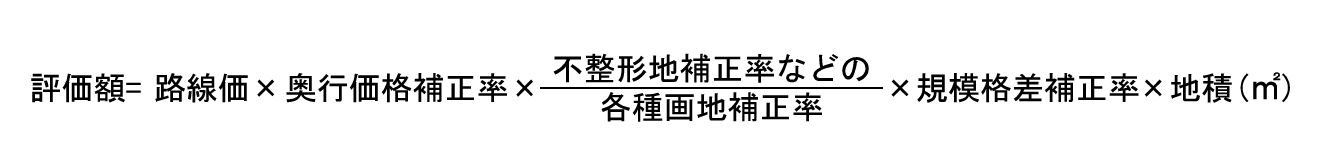

「地積規模の大きな宅地の評価」の対象となる宅地は、路線価に奥行価格補正率、不整形地補正率などの各種画地補正率、および規模格差補正率を乗じて求めた価額に、その宅地の地積を乗じて計算した価額により評価します。

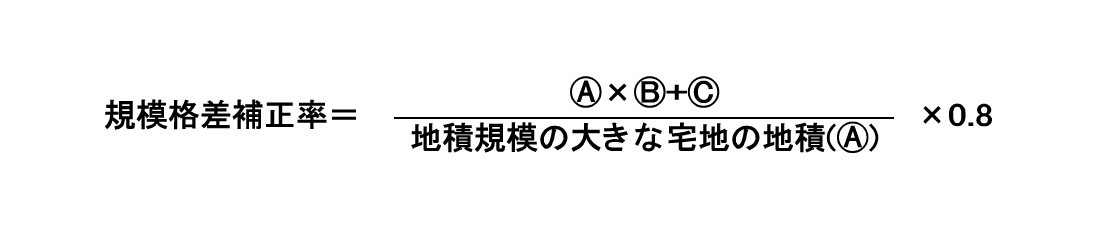

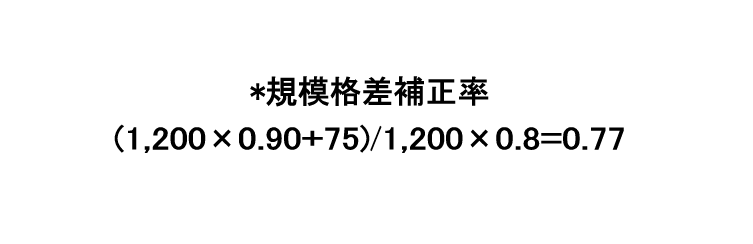

規模格差補正率は次の算式により計算します。(小数点以下第2位未満は切り捨てます。)

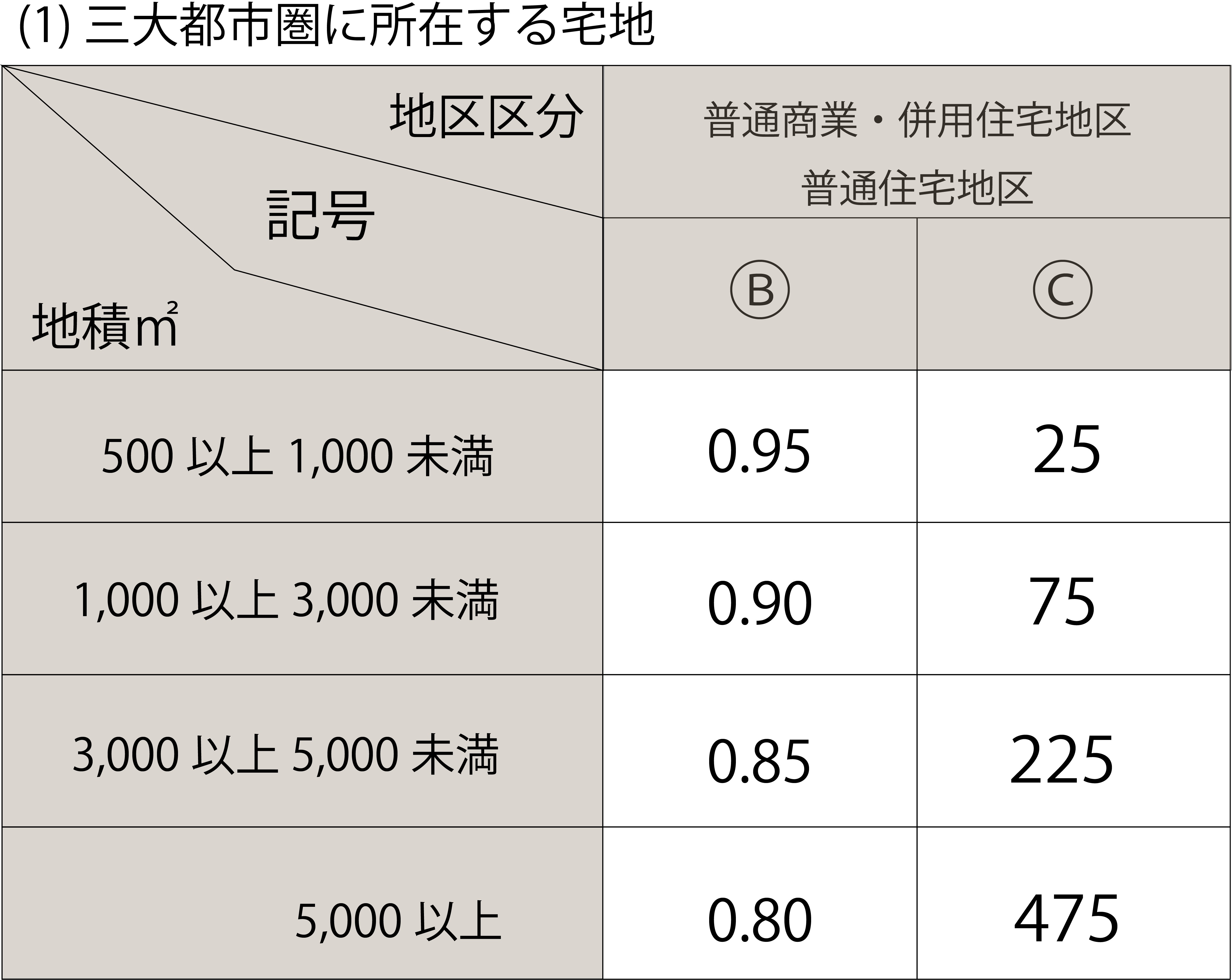

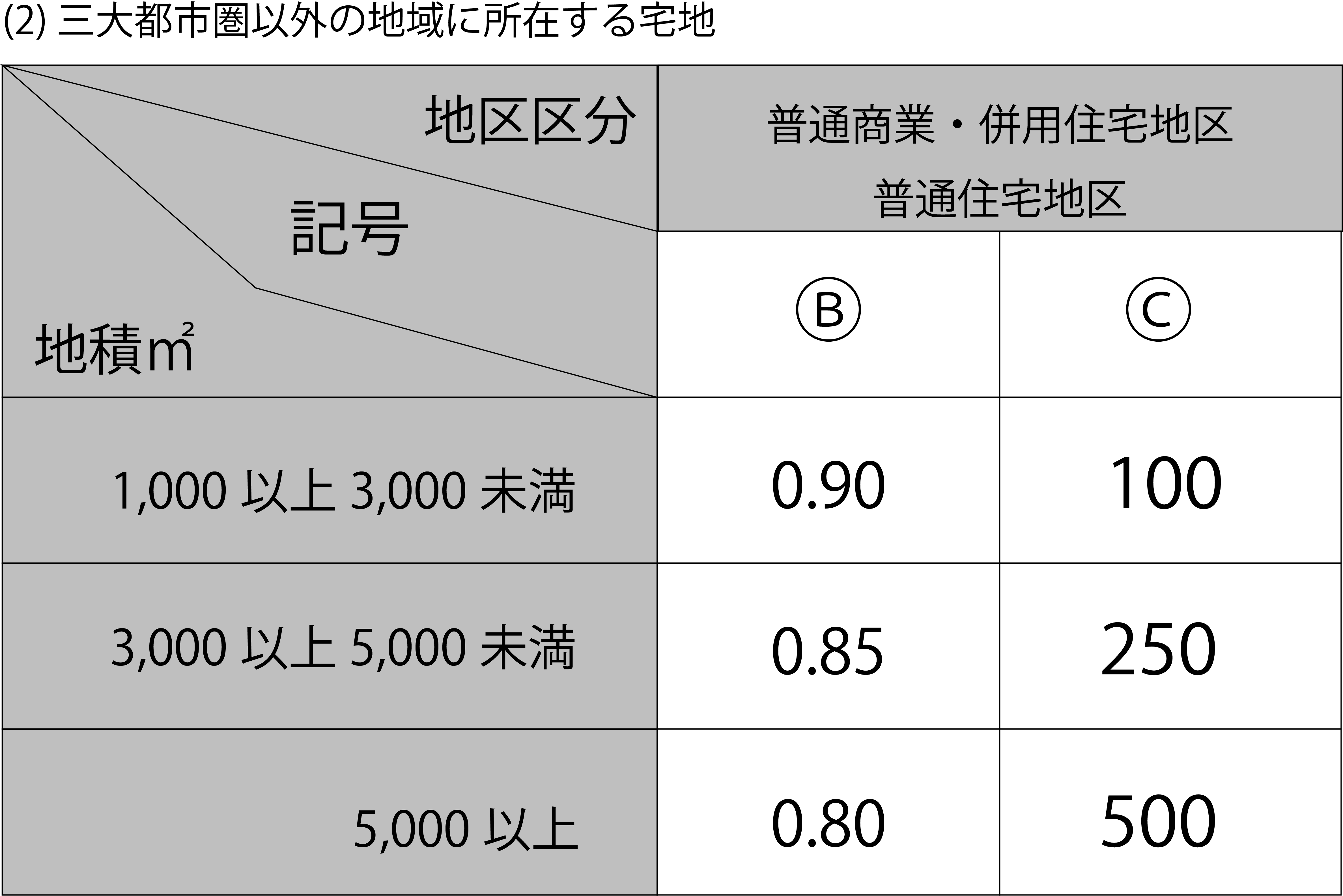

上記のⒷおよびⒸは、対象となる宅地の所在地域に応じて、それぞれ次の表のとおりです。

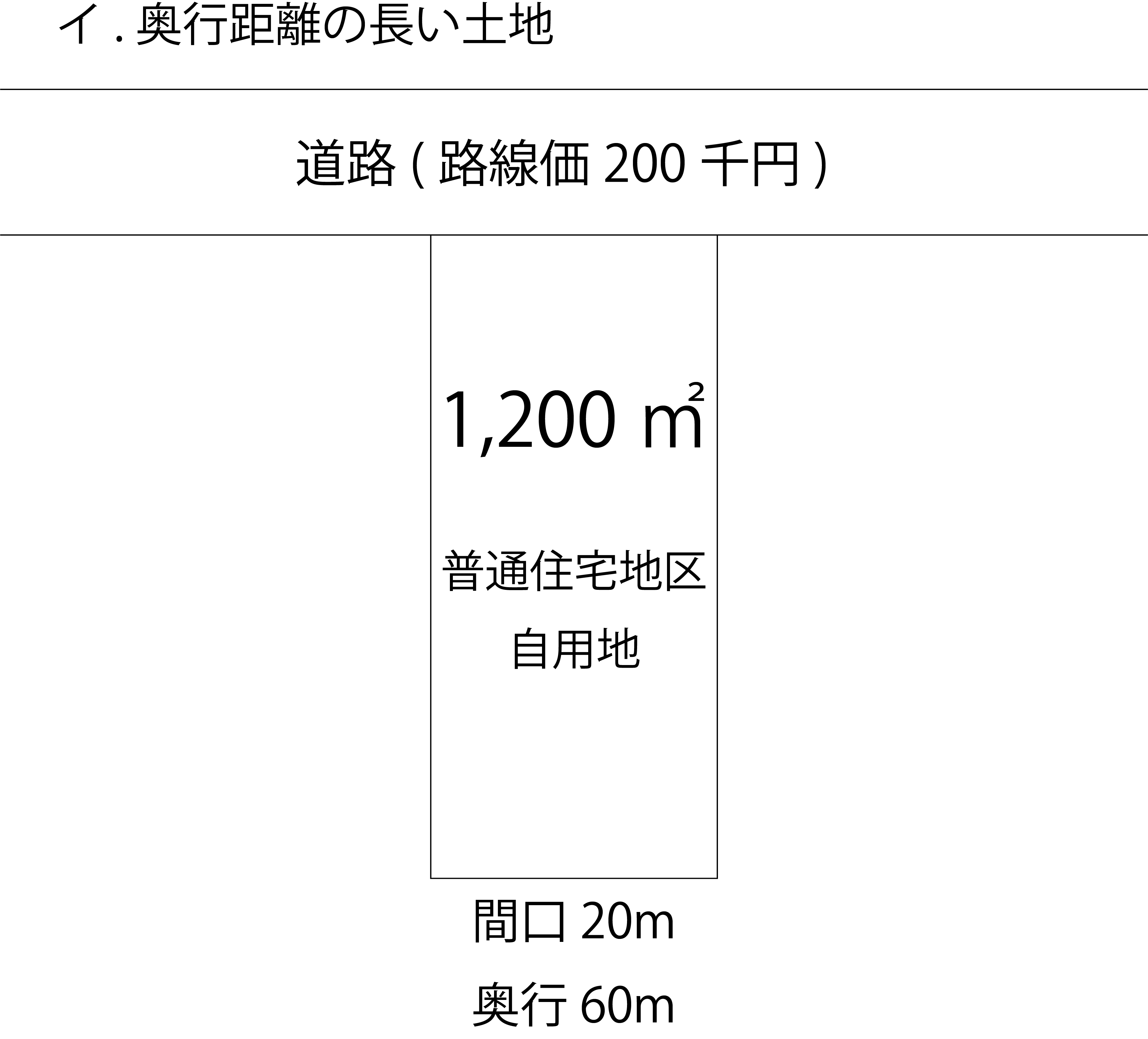

②具体的な評価額の計算例(三大都市圏の場合)

200,000円×0.95(奥行価格補正率)×0.77(規模格差補正率)=146,300円(1㎡当たりの価格)

地積規模の大きな宅地としての評価額

146,300円×1,200㎡=175,560,000円

地積規模の大きな宅地の評価を適用しない場合

200,000円×0.95×1,200㎡=228,000,000円

200,000円×0.86(奥行価格補正率)×0.96(奥行長大補正率)×0.77(規模格差補正率)=127,142円(1㎡当たりの価格)

地積規模の大きな宅地としての評価額

127,142円×1,200㎡=152,570,400円

地積規模の大きな宅地の評価を適用しない場合

200,000円×0.86×0.96×1,200㎡=198,144,000円

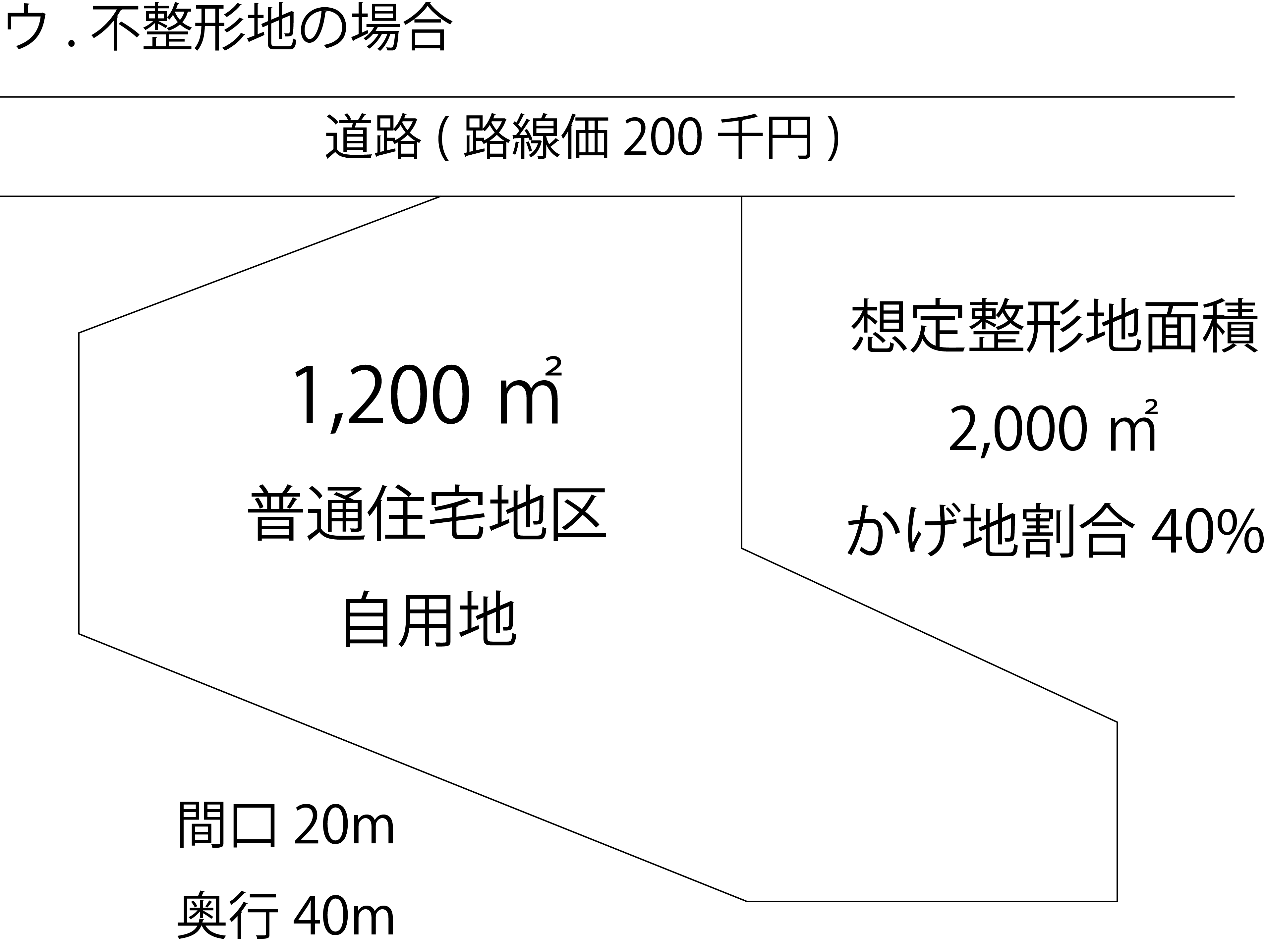

200,000円×0.91(奥行価格補正率)×0.92(不整形地補正率)×0.77(規模格差補正率)=128,928円(1㎡当たりの価格)

地積規模の大きな宅地としての評価額

128,928円×1,200㎡=154,713,600円

地積規模の大きな宅地の評価を適用しない場合

200,000円×0.91×0.92×1,200㎡=200,928,000円

3-2.倍率地区にある宅地の評価方法

倍率地区にある「地積規模の大きな宅地の評価」の対象になる宅地は、次の①または②のいずれか低い価額により評価します。

① その宅地の固定資産税評価額に倍率を乗じて計算した価額(倍率地区の宅地の通常の評価方法です。)

② その宅地が標準的な間口距離及び奥行距離を有する宅地であるとした場合の1㎡当たりの価額(注)に、普通住宅地区の各種画地補正率、および規模格差補正率(3-1.参照)を乗じて求めた価額に、その宅地の地積を乗じて計算した価額

(注)「その宅地が標準的な間口距離及び奥行距離を有する宅地であるとした場合の1㎡当たりの価額」は、評価対象地の付近にある標準的な規模の宅地の固定資産税評価額に係る1㎡あたりの価額に基づき計算することが考えられるとされています。

3-3.市街地農地等および雑種地への適用

① 市街地農地等への「地積規模の大きな宅地の評価」の適用

市街地農地等は、評価通達によってその農地等が宅地であるとした場合を前提として評価(宅地比準方式により評価)することとされているため、「地積規模の大きな宅地の評価」の適用要件を満たせば、その適用対象となります。(ただし、路線価地域にあっては、宅地の場合と同様に、普通商業・併用住宅地区及び普通住宅地区にあるものに限られます。)

なお、「地積規模の大きな宅地の評価」に係る規模格差補正率は、地積規模の大きな宅地を戸建住宅用地として分割分譲する場合に発生する減価のうち、主に面積が大きいことによるものだけを反映しており、宅地造成費相当額は反映していないとされているため、この適用対象となる市街地農地等については、規模格差補正率を適用した後、個々の農地等の状況に応じた宅地造成費相当額を別途控除して評価することとなります。

② 雑種地への「地積規模の大きな宅地の評価」の適用

雑種地(注)については評価通達において、その付近にある状況が類似する土地の評価に比準する方法によって評価することとされています。

そのため、状況が宅地または市街地農地等に類似する雑種地については、「地積規模の大きな宅地の評価」の適用要件を満たせば、その適用対象となります。(ただし、路線価地域では、宅地の場合と同様に、普通商業・併用住宅地区及び普通住宅地区にあるものに限られます。)

(注)「雑種地」とは、宅地や田・畑などの主要な8種類の地目(土地の種別)に分類されるもの以外の土地をいい、駐車場や資材置き場などとして利用されている土地がこれに該当します。

4.「地積規模の大きな宅地の評価」を適用して評価する際の注意点等

4-1.宅地は利用の単位である1区画ごとに評価

「地積規模の大きな宅地の評価」を適用するにあたっては、評価単位の判定が重要です。

宅地の評価は1画地の宅地(利用の単位となっている1区画の宅地をいいます。)ごとに行いますが、これを「評価単位」といいます。

そして「地積規模の大きな宅地の評価」ではその宅地の面積が、適用要件の判定や評価額の計算を行う際の大きな要素になるため、1つの評価単位に含める土地をどこまでにするかを決めることは、きわめて重要です。

評価単位は次の基準によって判定することになっています。

① 所有する宅地を自ら使用している場合は、居住用か事業用かにかかわらず、その全体を1画地の宅地とします。

② 所有する宅地の一部について貸付地とし、他の部分を自ら使用している場合は、それぞれの部分を1画地の宅地とします。一部を貸家の敷地、他の部分を自ら使用している場合も同様です。

③ 貸付地となっている宅地を評価する場合において、貸付先が複数であるときには、同一人に貸し付けられている部分ごとに1画地の宅地とします。

④ 貸家の敷地となっている宅地を評価する場合に、貸家が複数あるときには、原則として、各棟の敷地ごとに1画地の宅地とします。

4-2.共有地の地積規模は全体の面積により判定

評価対象の宅地が共有地となっている場合には、共有者の持ち分に応じて按分する前の共有地全体の面積によって、地積規模の判定および評価額の計算を行います。

例えば三大都市圏にある800㎡の宅地を2人で2分の1ずつ共有している場合では、その持ち分に応じて按分した400㎡ではなく、全体の面積800㎡で地積規模を判定するので、この宅地は「地積規模の大きな宅地の評価」の適用ができます。

5.まとめ

この記事をお読みの方がもし規模の大きな宅地等を相続することになった場合、「地積規模の大きな宅地の評価」の適用ができれば、相続財産としての評価額を減額することができます。

この記事では、「地積規模の大きな宅地の評価」について、その適用要件や評価額の計算方法などを詳しくご説明しています。

この記事の内容をよくご理解になったうえで、ご自身の相続する宅地等にこの評価方法が適用可能かどうかを判定してみてください。

ただ、適用要件が明確になったとはいっても、評価単位や所在地域の判定など一般の納税者には難しいと思われる点も多くあります。実際の相続税申告の際には、専門家である税理士に相談されることをお勧めします。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。