農家などの相続では、山林を所有していることは珍しくありませんが、亡くなった方の財産を確認していたら、田舎に山林を持っていることが判明したということがあります。

山林の固定資産税評価額は低く、固定資産税の通知書が来ない場合がありますので、権利書等がないと所有していることに気づかないことがあります。

このように、突然、山林を相続したらどうしたらよいのでしょうか?

山林を相続したら相続登記以外に市町村役場へ届出をしなければならない場合があります。

ここでは山林の相続手続、山林の相続の問題点及び山林の相続税評価の方法について解説しますので、山林を相続される方の参考にしていただければ幸いです。

1.山林の相続手続

山林も不動産であるため、相続した場合は法務局で名義変更の登記をすることになります。

また、平成24年4月以降、山林を相続した場合は市役所や町村役場への届出が必要となっています。

1-1.山林の相続登記

山林を相続する場合はその山林を管轄する法務局で名義変更登記の申請をします。

具体的には下記の必要書類を揃えて登記申請書を法務局に提出します。

- 被相続人の戸籍謄本及び住民票の除票

- 相続人の戸籍謄本

- 山林を相続する人の住民票

- 固定資産税評価証明書

このほか、遺産分割協議書や遺言書などの提出が必要となります。

また、登録申請するには、登録免許税を納付しなければなりません。登録免許税の金額は相続登記の場合、固定資産税評価額の0.4%となっています。

相続登記はご自身でもできますが、申請する不動産の数が多い場合や内容が複雑な場合には、必要書類の収集等にかなりの手間と時間がかかりますので、司法書士などの専門家に依頼することをお勧めします。

1-2.市町村への届出

森林法改正により、平成24年4月以降、森林(山林)の土地を相続した場合には、市町村長への届出が義務付けられています。

この届出は、森林の土地の所有者の把握を進めるためのもので、 届出の対象は、都道府県の地域森林計画の対象となっている森林です。

届出の期限は相続発生後90日以内となっていますので、遺産分割ができていない場合でも相続人の共有物として届出をする必要があります。

届出には、次のような書類が必要となります。

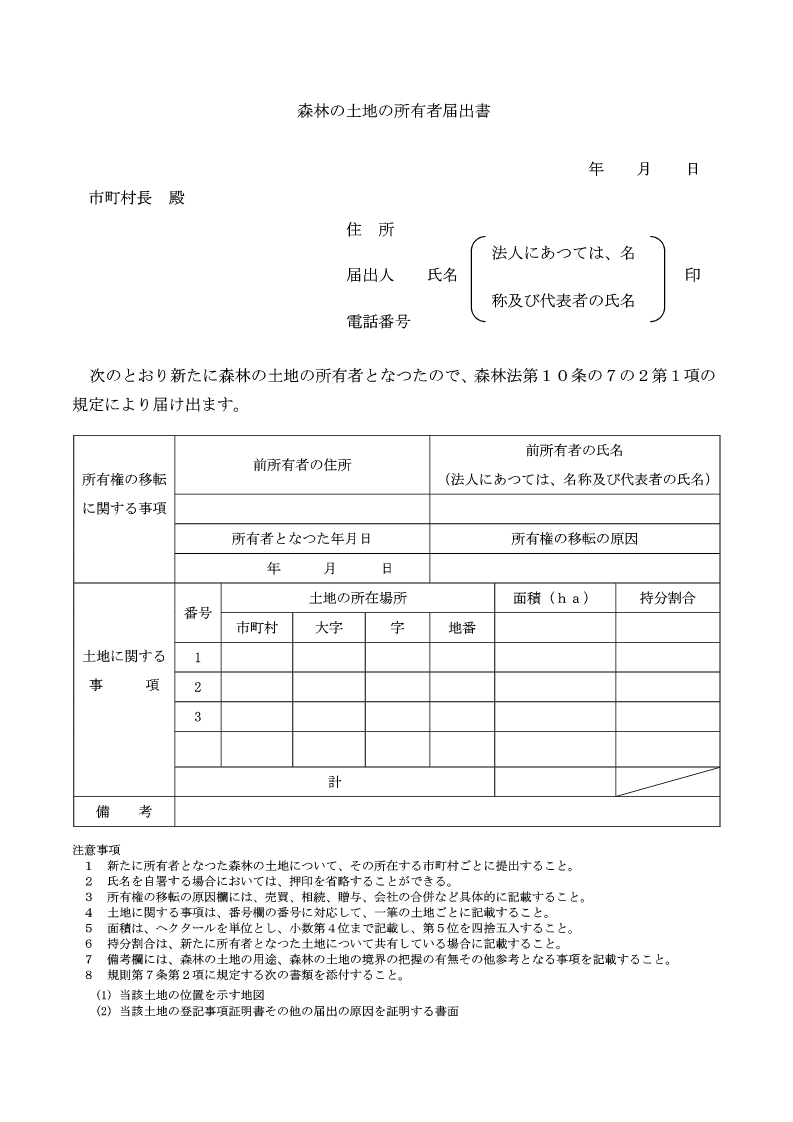

- 森林の土地の所有者届出書

- その森林の土地の位置を示す図面

- 登記事項証明書(相続登記が済んでいる場合)

- 遺産分割協議書(相続登記が済んでいないの場合)

なお、相続が発生した場合市町村役場から通知書等が送られることはありませんが、届出をしない又は虚偽の届出をしたときは、10万円以下の過料が科されることがありますので注意が必要です。

届出についての詳しい内容は市町村役場や都道府県庁の林務担当に問い合わせができます。

「森林の土地の所有者届出書」の様式は次のとおりです。

2.山林相続の問題点

山林を相続した場合、次のような問題があります。

山林も大切な財産ですので、山林を相続したらその山林の場所や状況を早めに確認しておくことが重要です。

2-1.相続登記がされていない

山林を相続して確認すると数代前の亡くなった方の名義になっていることが珍しくありません。

相続登記は義務ではなく、相続人の任意に任されていること、また、地方の山林では売却等の必要がなければわざわざ費用かけて名義変更しなくても不利益にはならない等の理由で名義書換が放置されています。

このような場合、登記の名義変更をするには、相続人全員の同意が必要となります。遡って各世代の相続人を特定し、相続人の全員の同意を取り付ける作業に多くの時間と費用が必要となってしまいます。

このような状況に陥らないよう、また、次の世代に負担を残さないためにも、山林を相続した場合には必ず 相続登記することをお勧めします。

2-2.山林の活用が難しい

山林を相続したら、なんとか有効活用したいと考える方もいらっしゃるかと思います。

市街地郊外にある山林や農村地域のいわゆる里山として利用されてきた山林などは、交通の便もよく、活用が見込まれますが、林道も整備されていない山奥の山林については、ほとんど活用が難しいのが現状です。また、活用にあたって山林の整備などにかなりの資金が必要となる場合があります。

山林を活用するには次のような方法があります。

- 立木を売却する

- キノコや山菜など山の特産物を栽培する

- ソーラー発電をする

- キャンプ場などのレジャー施設にする

なお、立木の売却は、木材として価値があるものでも伐採して運び出すのに費用が掛かってしまい採算が合わないのが現実です。

2-3.山林の売却が難しい

相続した山林について活用が難しく、固定資産税を払い続けるしかないなら売却してしまいたいと考える方も多いかと思います。

山林の売買件数は年々増加傾向にありますが、宅地開発などが望める都市近郊の山林や整備された林道近くの山林以外は売却の可能性は低くなります。

また、山林は境界線のはっきりしていないことも売却を難しくしています。

売却するには隣接する土地の所有者の立ち合いで境界線を確定する必要がありますが、山林には相続登記未了や所有者不明地が多く存在するので、境界の確認が難しくなることがあります。

山林の売却については、次の方法があります。

- 地元や山林専門の不動産業者に依頼する

- 山林バンクやnetサービスを利用する

- 山林組合に相談する

- 市町村役場に相談して引きとってもらう

山林バンクなどの民間の山林情報サイトでは、登録すると山林の査定や売買の仲介サービスなどを行っています。また、ホームページ内では他の山林の売買情報が掲載されているので、売りたい山林の周辺の相場を確認することができます。

山林の活用や売却が難しいのであれば、相続したくないという場合には、相続放棄という方法があります。

しかし、相続放棄した場合、亡くなった方の相続財産をすべて相続できなくなり、山林だけを相続放棄することはできませんのでご注意ください。

3.山林の相続税評価

一言で山林といっても、人里離れた山奥から市街地の中の山林もありますが、相続税では山林の所在地の状況に応じて次のように評価します。

3-1.山林の種類

山林の相続税評価は地域の状況によって次の3種類に区分します。

① 純山林

純山林とは、市街化地域から遠く離れたところにあり、宅地の価額の影響をほとんど受けることのない山林をいいます。

② 中間山林

中間山林とは市街地の近郊にあり、売買価格の水準が純山林より高い水準にある山林のことをいいます。

③ 市街地山林

市街地山林とは都市計画法上の市街化区域にあり、土地の評価にあたって宅地の価額の影響を受ける山林をいいます。

3-2.山林の評価方法

山林の評価は山林の種類により次の二通りの評価方法となります。

純山林・中間山林:倍率方式

市街地山林:宅地比準方式または倍率方式

3-3.純山林・中間山林の評価方法

純山林・中間山林の評価は倍率方式で評価します。

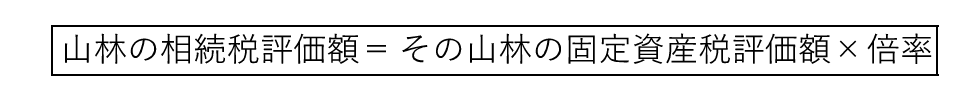

山林の固定資産税評価額を基に次の算式で計算します。

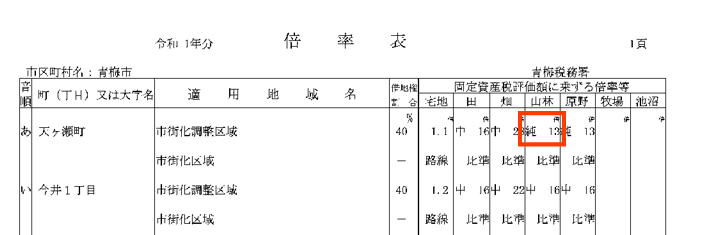

該当する地域の倍率は、毎年国税庁が発表する「財産評価基準書」(国税庁ホームページ)で確認できます。

下の図は東京都青梅市の倍率表です。

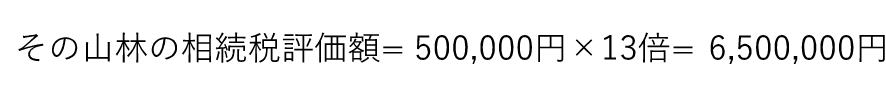

例えば、その山林が青梅市天ケ瀬町の市街化調整区域にあり、固定資産税評価額が50万円の場合の相続税評価額の計算は次のようになります。

この倍率は、山林の状況や地価事情の類似する地域ごとに、その地域にある山林の売買実例価額、精通者意見価格等を基として国税局長が定めています。

山林の場合、固定資産税の評価は1㎡あたり数十円となっていることが多く、それほど評価額が高くはありませんが、相続税評価額は、固定資産税評価額の数倍以上となりますで、高額になる場合があります。

3-4.市街地山林の評価方法

市街地山林の場合は宅地比準方式で評価します。

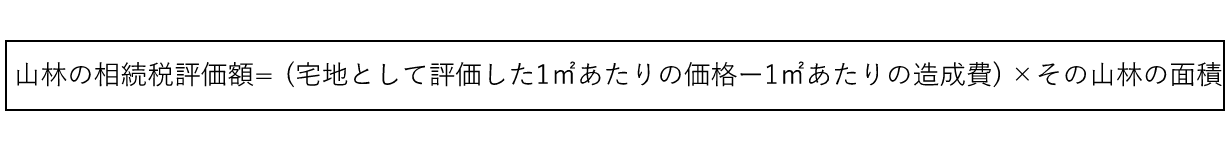

宅地比準方式とは、その山林を宅地として評価した価額から、山林を宅地に造成するときの費用を引いて計算しますので、次の算式となります。

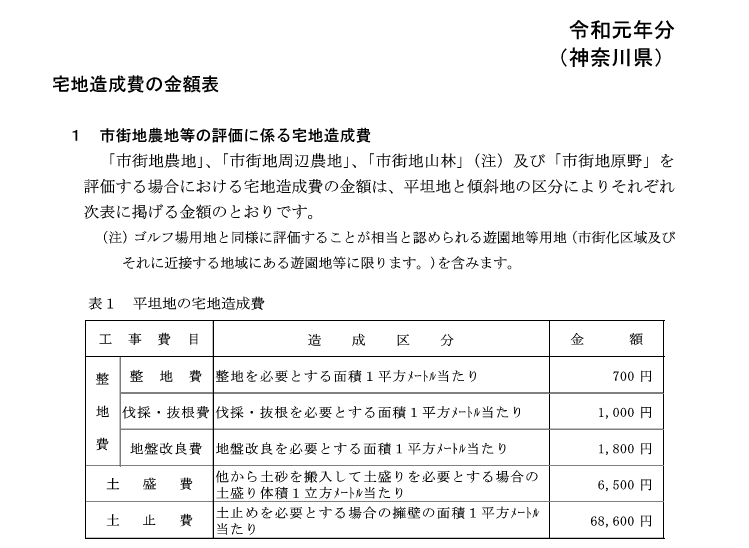

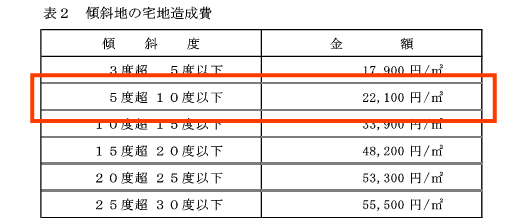

造成費については前掲の「財産評価基準書」に、各都道府県別に平坦地と傾斜地に区分して通常必要と認められる宅地造成費の金額が掲載されています。

次の図は神奈川県の宅地造成費の金額表です。

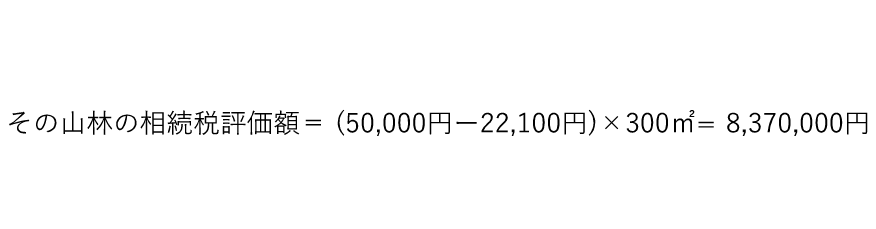

例えば、市街地山林を宅地として評価した1㎡あたりの金額が5万円、傾斜度10度の傾斜地で、面積が300㎡である場合の相続税評価額は次のようになります。

市街地山林が平坦である場合は、1㎡あたりの整地費などが少額であり、宅地とほぼ変わらない評価となりますが、山林の傾斜が強くなるほど評価額は低くなります。

また、その市街地山林が急傾斜地等で宅地への転用が見込められない場合には、近隣の純山林の価格を基準に評価しますので、評価額はかなり低くなります。

3-5.保安林・特別緑地保全地区にある山林の評価方法

相続された山林が、保安林や特別緑地保全地区にある山林の場合には、上記の純山林・中間山林及び市街地山林で評価した「通常の山林の評価額」より減額して評価します。

3-5-1.保安林の評価方法

保安林は、水を育んだり、土砂崩れなどの災害を防止したり、景観や保健教養などの公益目的を達成するために、農林水産大臣又は都道府県知事によって指定される森林です。目的に合わせて、水源かん養保安林、防風保安林、なだれ防止保安林、防風保安林など、17種類が定められていて、国内の森林面積の約5割は保安林と言われています。

保安林は伐採や開発が制限されていますので、山林の評価については立木の伐採制限に応じる控除割合を差し引いて評価します。

また、保安林に指定された土地の固定資産税は非課税となっているため、近隣の固定資産税評価額がついている森林の価額をもとにその保安林の通常の山林評価額を算定します。

保安林の評価は次の算式になります。

保安林の相続税評価額=通常の山林の評価額 ×(1―立木の伐採制限に応じる控除割合)

この立木の伐採制限に応じる控除割合は、次のようになっています。

- 一部皆伐:0.3

- 択伐 :0.5

- 単木選伐:0.7

- 禁伐 :0.8

このように、立木の伐採制限応じた控除割合で評価額が変わります。禁伐の場合には通常の山林評価額の20%が保安林の評価額となります。

3-5-2.特別緑地保全地区にある山林の評価方法

特別緑地保全地区は、都市緑地法第12条に規定されており、都市計画区域内において、樹林地、草地、水沼地などの地区が単独もしくは周囲と一体になって、良好な自然環境を形成しているもので、次のような緑地が市町村や都道府県の指定を受けています。

- 無秩序な市街化の防止や、公害又は災害の防止となるもの

- 伝統的・文化的意義を有するもの

- 風致景観が優れているもの

- 動植物の生育地等となるもの

特別緑地保全地区内においては、次に掲げる行為は、都道府県知事等の許可が必要となり、制限されています。

- 建築物その他の工作物の新築、改築又は増築

- 宅地の造成、土地の開墾、土石の採取、鉱物の掘採その他の土地の形質の変更

- 木竹の伐採

- 水面の埋立て又は干拓

- その他緑地の保全に影響を及ぼすおそれのある行為

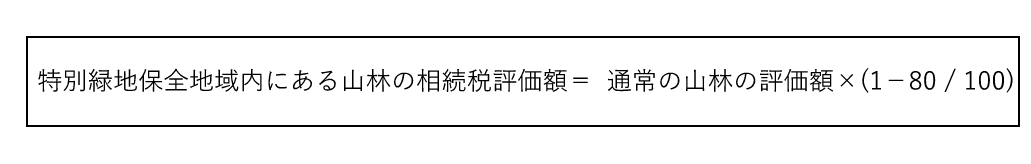

このように特別緑地保全地域内にある山林は、原則として他の用途への転用が制限されているため相続税評価は次の算式のとおり8割が減額されます。

また、特別緑地保全地域内にあり、土地所有者との間で管理協定が締結されている山林は、上記の特別緑地保全地区内にある山林の評価額から、さらに20/100を控除して評価します。

4.まとめ

山林を相続した場合の相続手続、山林については活用や売却が難しいこと、また、山林の相続税評価の方法などについて解説してきました。

山林を相続した場合には、90日以内に市町村役場への届出が必要となることがあり、また、相続税は被相続人の死亡を知った日から10か月以内に申告と納税が必要となりますので、山林の相続に詳しい司法書士や税理士に相談し、早めに準備することをお勧めします。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。