不動産売却時にかかる譲渡所得税とは?計算方法も解説

親が亡くなると、様々な遺品整理や相続手続きなどに追われます。

中でも、確定申告をしたことのない人にとって特に困るのが、親が生前所有していた不動産の扱いです。

不動産売却時にかかる所得税は、売却益の何パーセントといった単純なものではありません。

今回は不動産売却に課せられる「譲渡所得税」について、計算方法や申告の流れを解説していきます。

相続や遺品整理について考え始めている方、および現在進行形で相続手続き等を行っている方は、ぜひ参考にしてみてください。

1.不動産を売却(譲渡)したら、所得税の確定申告が必要になる? 譲渡所得とは?

不動産の売却によって発生した利益は譲渡所得と呼ばれ、所得税や住民税の課税対象となります。

譲渡所得を計算する際は、「収入金額」「取得費」「譲渡費用」「特別控除額」の4点をあらかじめまとめておきましょう。

譲渡所得が分かれば、そこにかかる税額の計算は難しくありません。

以下で詳しく説明します。

1-1. 譲渡所得の計算方法(概要)

不動産の譲渡所得は、不動産売却によって得た収入金額から、経費や控除分を差し引くことで求められます。

具体的には以下のような計算式です。

<譲渡所得 = 収入金額 -(不動産取得費+譲渡費用)- 特別控除額>

まず不動産取得費とは、購入価格から経年劣化などによる減価分を差し引いた金額です。

次に譲渡費用とは、印紙代や仲介手数料といった、不動産売却にかかる数々の手数料を指します。

最後に特別控除額とは、特定の条件下で利用できるいくつかの減税制度です。

これらを差し引いた結果、譲渡所得がプラスになった場合のみ、譲渡所得税が発生します。

もちろん、売却によって損失が出ることもあり、その場合は課税対象になりません。

また、相続人が生前の親と同居していた場合、特定居住用財産の特例制度を活用することで、逆に特別控除を受けられる可能性があります。

1-2.収入金額とは

収入金額は、不動産の純粋な売却額を指します。

より厳密にいうと、売却時に不動産会社から受け取る「手付金」と「残代金」の合算金額です。

不動産売却の一般的な流れとしては、まず契約時に収入金額全体の1~2割にあたる手付金を受け取り、不動産が実際に引き渡された後に残代金を受け取ります。

そして、契約年と引き渡し年が異なる場合、譲渡所得の申告はどちらの年を基準に行っても構いません。

ただし、手付金と残代金を別々の年に申告するのはご法度です。

収入金額の申告は、必ず手付金と残代金の合算金額を、契約年と引き渡し年のいずれかで一度に行ってください。

1-3.取得費とは

取得費とは、簡単にいえば「その不動産の現時点での価値」です。

建物は必ず経年劣化するため、いつ売るにしても購入時よりは確実に価値が下がります。

この減価分は「償却費相当額」と呼ばれ、取得費を算出するには、購入時の価格から償却費相当額を差し引かなければいけません。

償却費相当額の求め方は以下の通りです。

<償却費相当額= 建物の取得価額 × 0.9 × 償却率 × 経過年数>

償却率は法定耐用年数を1.5倍(1年未満の端数は切り捨て)した耐用年数を用います。例えば木造の住宅の場合、法定耐用年数が22年で、22年×1.5=33年が耐用年数となり、償却率は0.031となります。

建物別の法定耐用年数、および耐用年数別の償却率(※)に関しては、国税庁ホームページにて詳細を確認可能です。

一方、土地には耐用年数の概念自体がないため、購入価格(手数料込)がそのまま取得費となります。

(※)建物の場合は定額表のみを参照

なお、売った土地建物が先祖伝来のものであるとか、買い入れた時期が古いなど、取得費が分からない場合には、売った金額の5パーセント相当額を取得費とすることができます。また、実際の取得費が売った金額の5パーセント相当額を下回る場合も、売った金額の5パーセント相当額を取得費とすることができます。

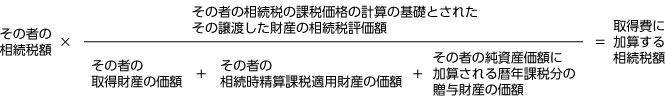

さらに、相続財産を譲渡した場合には、取得費の特例があります。

この特例は、相続により取得した土地、建物、株式などの財産を、一定期間内(相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日まで)に譲渡した場合に、相続税額のうち一定金額を譲渡資産の取得費に加算することができるものです。

収入金額から差し引く取得費が増えるほど、譲渡所得税も減りますから、売却の目途が立っている場合は積極的に利用しましょう。

取得費加算額の計算式は以下の通りです。

1-4.譲渡費用とは

譲渡費用には、不動産を売るうえで掛かるほぼ全ての手数料が含まれます。

仲介手数料や書面の印紙代、土地を売るための建物解体費などが代表例です。

その他、貸家の売却時に借主へ支払う立退料や、借地の売却時に地主へ支払う名義書換料なども、譲渡費用に含まれます。

一方、不動産売却に直接関係のないお金は譲渡費用の対象外です。

例えば居住期間中にかかったリフォーム費用は、不動産価額の維持に関わってはいるものの、「売却にかかったお金」ではないため譲渡費用に含まれません。

その他、売主の引っ越し費用や、住宅ローンの抵当権抹消費なども同様です。

なお1つ特殊なケースとして、土地を売るために造成を行った場合、その費用は譲渡費用でなく取得費の方に加算されます。

1-5.特別控除額とは

譲渡所得税に対し、適用できる特別控除は主に3つあります。

- 3,000万円の特別控除

- 軽減税率の特例

- 空き家に関する譲渡所得の特例

まず「3,000万円の特別控除」、および「軽減税率の特例」については、売却する住宅にて、相続人が生前の被相続人と同居していた場合に適用されます。相続人が相続開始前に転居していた場合は、所有期間中に居住していたことにならないため、特別控除の適用はできなくなるので注意が必要です。

3,000万円の特別控除については、所有期間の制限は特にありません。

一方で軽減税率の特例は、所有期間10年以上の住宅で譲渡所得を得た際にのみ適用されます。

介護などで生前の親と同居していた方は、真っ先にこれらの特例が使えないかを検討しましょう。

一方で親の逝去後、空き家となった住宅を相続した際は、3つ目の「空き家に関する譲渡所得の特例」を利用できる場合があります。

主な適用条件は、昭和56年5月末以前に建築された住宅であること、および収入金額が1億円以下であることなどです。

1-6.税額の計算方法

譲渡所得を算出したら、あとはそこに所定の税率を掛ければ譲渡所得税が求まります。

この税率は、不動産の所有期間や売却時の収入金額によって変わります。

まず、所有期間が5年以下の場合は一律で39.63%、6年以上10年以下の場合は一律で20.315%です。

所有期間が10年超の住宅に関しては、先ほど触れた軽減税率の特例が適用されます。

具体的には譲渡所得6,000万円までが税率14.21%、6,000万円を超過した部分は税率20.315%となります。

これを式に直すと以下の通りです。

<所有期間10年以下の譲渡所得税額 = 譲渡所得 × 5年以下or6年以上10年以下の一律税率>

<所有期間10年超の譲渡所得税額=(譲渡所得6,000万円までの分 × 0.1421) + (譲渡所得6,000万円超過分 ×0.20315)>

2.確定申告の概要

ここからは、確定申告の方法や申告先、および申告期限をはじめとした決まり事について紹介します。

2-1.確定申告の期限

不動産の売却によって発生した譲渡所得税は、売却した年ではなく、翌年の2月16日から3月15日の間に申告する必要があります。

手付金と残代金を異なる年に受け取り、後者の年を基準に確定申告する場合、申告のタイミングが売却の2年後になるため注意が必要です。

万が一、期限内に申告書の提出を忘れてしまった場合は、延滞税や無申告加算税といったペナルティを別途負担しなければいけません。

譲渡所得税はただでさえ高くつきやすいですから、余計な負担を増やさないためにも申告期限はよく覚えておきましょう。

2-2.申告先

譲渡所得税の確定申告は、一般的な所得税・住民税の申告と同じく、納税者自身の住所を管轄する税務署に対して行います。

それに対し、単純な相続税の場合、申告先は「被相続人の住所」を管轄する税務署です。

そのため、相続した不動産の売却により譲渡所得税が発生した場合、これを相続税の一種と考え、不動産側の所轄税務署に提出してしまうミスは十分に考えられます。

あくまでも譲渡「所得税」ですから、あまり難しく考えず、通常の所得税と同じステップで申告作業を進めていきましょう。

なお、国税庁ホームページでは、郵便番号や住所から、ご自身の居住地の所轄税務署を簡単に調べることができます。

3.確定申告を税理士に任せるメリット

確定申告を税理士に依頼すれば、申告書の作成ミスがなくなるほか、特別控除の類も最大限利用できるようになります。

また、相続発生後の早い段階で相談しておけば、より納税額を抑えるために節税を模索することも可能です。

以下で詳しく見ていきましょう。

3-1.適正な申告書を作成し、税務調査が入りにくくなる

通常の所得税の申告ですら、源泉徴収に慣れたサラリーマンにとっては頭を抱える作業です。

ましてや譲渡所得の場合、取得費や譲渡費用を算出するうえで、多様な計算や情報チェックが必要になります。

初めての申告となれば、1つや2つ、記入内容や提出書類に不備が生じるのも無理はありません。

そうなれば、税務署への対応や申告書の修正などで、余計に時間と手間がかかってしまうでしょう。

その点、申告作業を税理士に任せれば、正確な申告書が難なく完成します。

税務署から質問があった場合も税理士が対応してくれるため、自宅に税務調査が入るなどの心配はほぼありません。

3-2.適用できる特例の見落としを防止できる

譲渡所得に適用できる特別控除として、本記事では4つの制度を紹介しましたが、実はいずれも適用条件がかなり細かく設定されています。

適用条件の詳細は国税庁ホームページで確認できるものの、税務知識に明るくない方からすれば、「見てもよく分からない」となるのが自然です。

その点、申告作業を税理士に任せれば、適用できる特例の見落としがなくなるほか、対象外の特例を誤って適用してしまうミスも防げます。

3-3.節税の相談ができる

確定申告を税理士に依頼するメリットは、申告書の正確性アップにとどまりません。

相続した不動産の売却を決めた際、その時点で税理士に相談しておけば、節税につながる売り方などもアドバイスしてもらえることでしょう。

例えば、不動産価格を上げるためにリフォームや造成を行い、その費用を取得費に計上するといった方策が考えられます。

税務のプロであればもっと多種多様な節税知識を有していますから、譲渡所得税に困った際は気軽に税理士を頼ってみてください。

4.まとめ

以上、相続した不動産の売却時に発生する「譲渡所得税」について、計算方法や確定申告の概要などを解説しました。

前述した譲渡所得の軽減の特例を最大限利用することで、節税につながります。また、計算式にある、取得費や譲渡費用を漏れのないよう厳密に計算することも軽減のポイントです。

このほか、不動産によっては建物の構造に応じた償却費相当額をもとに、経費を算出しなくてはいけないケースもありますので、非常に計算式は複雑になります。

なお、ランドマーク税理士法人では無料面談を行っております。「確定申告が必要かどうか」「所得税が掛かる場合、概算でいくらか」「依頼する場合には、どれぐらいの期間・報酬・実費が掛かりそうか」など、お客様が気になるところを予めきちんとお伝えさせていただきます。まずはお気軽に無料面談をご活用ください。

この記事を監修・担当した専門家

テリー伊藤さんと「相続税申告相談プラザ」がスペシャルコラボ!

動画でテリー伊藤さんと相続を学ぶ!

※登録不要。当サイト内でご覧いただけます。

↓全13回楽しく「読める」「学べる」ラララ相続のバックナンバーはこちら↓

「相続対策って何?」「相続税の仕組み」などの基本的なことから詳しい制度まで、分かりやすく解説。不動産や車等の多くの資産を所有していると語るテリー伊藤さんと一緒に「相続」を学んでいく番組です。

東京・神奈川・埼玉・千葉の15拠点で無料相談。

まずはフリーダイヤルでお問い合わせください。

(平 日)9時00分~18時00分 (土 曜)9時00分~18時00分

(日・祝)10時00分~17時00分 ※一部例外日あり

相続税申告が必要か分からない方でも無料相談!

相続税申告相談プラザでは、 相続税がかかるのか分からない場合でも初回の無料相談から 対応させていただきます。

- 不動産の評価、金融資産の評価が分からない。

- 相続税がかからないと思うが、 ギリギリなので確認しておきたい。

- 相続税の知識がなく、 相談していいかも迷っている。

相談する前に知っておきたい、相続税申告相談プラザ5つの強み

1:初回の無料相談は、完全に無料で対応しています!

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

無料相談では、「相続税申告が必要かどうか」「相続税が掛かる場合、概算でいくらか」「依頼する場合には、どれぐらいの期間・報酬・実費が掛かりそうか」など、お客様が気になるところを予めきちんとお伝えさせていただきます。

2:非常に柔軟な相談対応が可能です!

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

また、ご依頼をいただいた後も、一般的な事務所とは異なり、お客様のご都合に合わせて、きちんと対応できる担当者をセットさせていただきます。お気軽にご相談ください。

3:全15拠点で、無料相談を行っております!

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

4:徹底した相続税申告相談プラザ品質で対応します!

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人では、相続税申告のお手伝いをさせていただく方の大半(累計実績99%)の方に対して、書面添付制度を使って申告をさせていただいております。これによって、万が一のときにも追徴課税が通常に申告するよりも、安く抑える事ができます。専門家としてお手伝いさせていただくからには、プロフェッショナルとしての品質で必ずお役に立ちます。

5:お客様の状況に合わせて親身に対応します!

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちは頭のかたい税理士法人ではありません。お客様ファーストの発想で、出来るだけお客様のお役に立てるよう、コーディネートをさせていただきます。

ランドマーク税理士法人 テレビCM

運営法人のランドマーク税理士法人のテーマソングと、突然現れる税理士に釘付け!!一度見たらクセになる!?是非ご覧ください。

【畑篇 30秒】

【住宅街篇 30秒】

東京・神奈川・埼玉・千葉の15拠点で無料相談。

まずはフリーダイヤルでお問い合わせください。

(平 日)9時00分~18時00分 (土 曜)9時00分~18時00分

(日・祝)10時00分~17時00分 ※一部例外日あり

相続税申告が必要か分からない方でも無料相談!

相続税申告相談プラザでは、 相続税がかかるのか分からない場合でも初回の無料相談から 対応させていただきます。

- 不動産の評価、金融資産の評価が分からない。

- 相続税がかからないと思うが、 ギリギリなので確認しておきたい。

- 相続税の知識がなく、 相談していいかも迷っている。