センター北の相続税申告を全力サポート!

センター北での相続税申告

センター北にお住まいの皆様、相続税申告とはどのようなものかご存じですか?相続税申告は何度も経験することではないので、センター北の皆様も詳しくは分からないという方も多いのではないでしょうか。いざご自身に相続税申告が必要になった時に慌てることのないよう、こちらのページでセンター北の皆様とご一緒に相続税申告について確認していきましょう。

センター北にお住まいの皆様、相続税申告とはどのようなものかご存じですか?相続税申告は何度も経験することではないので、センター北の皆様も詳しくは分からないという方も多いのではないでしょうか。いざご自身に相続税申告が必要になった時に慌てることのないよう、こちらのページでセンター北の皆様とご一緒に相続税申告について確認していきましょう。

また、もしセンター北にお住まいで相続税の申告期限が迫っているという方は、どうぞお早めに当プラザを運営するランドマーク税理士法人までご相談ください。

ご家族や身近な方が亡くなると、ご遺族は死後の手続きや相続手続きを行うことになります。死後の手続きとは葬儀の手配だけでなく、役所での各種手続きや、ライフラインの解約、場合によっては病院や入居施設の精算などさまざまです。これらを行いながら相続手続きも進めることになりますので、行わなければならないことは山ほどあります。

相続した財産額によっては相続税申告および納付が必要となりますが、定められた期限内に手続きを終えなければペナルティが課されてしまう場合もあるため注意が必要です。

センター北の皆様、相続税申告は専門的な知識が求められる難しい分野です。さまざまな手続きに追われる中で相続税の計算や申告をご自身で行うのは、相続に不慣れな方にとっては非常に負担が大きいでしょう。当プラザには相続税申告のプロが在籍しており、センター北の皆様の相続税申告が円滑に終えるようお手伝いいたします。

まずは当プラザの横浜駅前事務所にて実施している初回無料相談をご利用いただき、センター北の皆様の相続税についてのお悩みをお聞かせください。相続がはじめてであってもご安心いただけるよう、分かりやすく丁寧にご案内させていただきますので、センター北にお住まいの皆様はどうぞ安心してお任せください。

相続税の基礎控除とは

被相続人の所有していた財産を相続・遺贈により受け取った方に課せられる税金を相続税といいます。ただし相続・遺贈により遺産を受け取った方すべての方に相続税がかかるのではありません。受け取った財産の価額合計から債務等を差し引いた「課税価格」が、以下に説明する基礎控除額を下回るに場合には、相続税がかかることはないので、申告も納税も不要となります。

被相続人の所有していた財産を相続・遺贈により受け取った方に課せられる税金を相続税といいます。ただし相続・遺贈により遺産を受け取った方すべての方に相続税がかかるのではありません。受け取った財産の価額合計から債務等を差し引いた「課税価格」が、以下に説明する基礎控除額を下回るに場合には、相続税がかかることはないので、申告も納税も不要となります。

まずはセンター北の皆様が相続税申告の対象なのかを確認することが大切です。

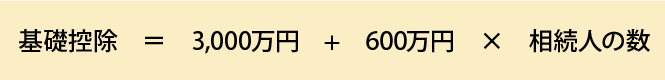

基礎控除額の計算方法

相続税の基礎控除額は、以下の計算式で算出します。

上記の式から分かるように、相続人の数が増えるほど、基礎控除の金額も高くなります。そのため生前対策として養子を迎えて相続人を増やす方もいますが、養子の場合は相続人の数に含めることができる人数に制限が設けられているのでご注意ください。

【相続人に含めることができる養子の人数】

・被相続人に実子がいる…養子1人まで

・被相続人に実子がいない…養子2人まで

なお一部の相続人が相続放棄をしたとしても、相続放棄した方も相続人として人数に含めることができます。

相続税は正しい知識をもって計算すれば納付すべき金額を抑えることができます。当プラザは相続税申告の実績が国内トップレベルですので、培った知識とノウハウをもとにセンター北の皆様の相続税額を適正に少しでも抑えられるよう尽力いたします。

関連情報を確認する

センター北の相続税申告期限

相続税の申告期限は「被相続人(故人)の死亡を知った日の翌日から10か月以内」と定められており、この期限までに申告だけでなく納付まで終える必要があります。しかしながら冒頭でもご説明したように、ご遺族は数多くの手続きを行う必要があるため、悲しむ余裕もないほどです。

相続税の申告期限は「被相続人(故人)の死亡を知った日の翌日から10か月以内」と定められており、この期限までに申告だけでなく納付まで終える必要があります。しかしながら冒頭でもご説明したように、ご遺族は数多くの手続きを行う必要があるため、悲しむ余裕もないほどです。

相続税申告の前に、死後の手続き、相続手続きを進めるための戸籍収集、相続人の確定、財産調査および財産目録の作成、相続人全員による遺産分割協議および遺産分割協議書の作成などを終えなければ相続税額を計算することはできません。

一つひとつの手続きは多くの手間と時間がかかりますし、相続はお金の絡むことですので相続人それぞれの意見が対立し遺産分割協議が想像以上に難航することも十分考えられます。それゆえ、センター北の皆様は10か月という期間は長いとお考えにならない方が賢明です。

センター北の皆様、相続税申告が必要なのにもかかわらず期限を超過してしまうと、ペナルティとしてさらに多くの税金を支払はなければならないだけでなく、税額を下げるためのさまざまな控除や特例の適用もできなくなってしまいます。センター北の皆様の大切な資産を減らしてしまわないためにも、相続税の専門家に依頼して正しく相続税申告を追えるようにしましょう。当プラザの横浜駅前事務所の税理士が、センター北の皆様のお力になります。

関連情報を確認する

相続税申告において税理士選びが重要な理由

センター北の皆様、相続税は「申告納税制度」を採用しているため、納税額をご自身で計算し税務署に申告および納付する必要があります。

センター北の皆様、相続税は「申告納税制度」を採用しているため、納税額をご自身で計算し税務署に申告および納付する必要があります。

しかしながら相続税申告を何度も経験している方は稀ですので、税務の知識がないのは当然といえます。本などから知識を得たとしても、いざ実務を進めていくと行き詰まってしまうということもあるでしょう。また相続税申告に直面するのは40代から60代の方が多いので、日中は仕事がありなかなか時間が取れないという方も少なくありません

さまざまな理由から、最近では相続税申告をはじめから専門家に依頼することが一般化しています。相続税申告を担当するのは税理士ですが、税理士にも得意分野や専門性があるためどの税理士でも相続税申告を得意としているとは限りません。センター北の皆様のお住まいの近くにも税理士事務所はあるかもしれませんが、たいていの税理士事務所のメイン業務は法人税など会社経営に関する税務サポートです。そのような税理士事務所に相続税申告の依頼をすることも可能ではありますが、あまりおすすめとはいえません。

なぜなら、相続税は控除や特例を正しく適用すれば適正に納税額を下げることができます。相続税申告に精通した税理士であれば納税額を適切に算出することができますが、経験の浅い税理士では控除や特例の適用が漏れてしまい、最終的な納税額が高くなってしまう恐れがあります。もしも適正額よりも多く納付してしまったとしても、税務署から自動的に還付の連絡がくることはなく、ご自身で「更正の請求」をしてそれが認められない限り多く払った分を取り返すことはできないのです。

特に相続財産で多くの割合を占める不動産については、相続税申告に必要な評価額の算定が非常に複雑で、専門的な知識がなければ対応は困難でしょう。センター北にお住まいで相続財産に不動産が含まれている方は、相続税申告についての知識と実績が豊富な税理士に依頼されることをおすすめいたします。

関連情報を確認する

センター北の相続税申告なら横浜駅前事務所へ

センター北にお住まいの皆様、相続税申告についてお困りであればぜひ当プラザの横浜駅前事務所へご相談ください。相続税申告に特化した専門知識をもつ税理士が、センター北の皆様のお悩みを解消し、相続税申告が円滑に終えるよう最後まで丁寧にサポートさせていただきます。

センター北にお住まいの皆様、相続税申告についてお困りであればぜひ当プラザの横浜駅前事務所へご相談ください。相続税申告に特化した専門知識をもつ税理士が、センター北の皆様のお悩みを解消し、相続税申告が円滑に終えるよう最後まで丁寧にサポートさせていただきます。

横浜駅前事務所は横浜駅直結の天理ビル内にあり、横浜駅西口から徒歩3分と非常にアクセスのいい場所に立地しております。地下道を通れば雨の日でも濡れずにご来所いただけますので、お仕事帰りやお買い物のついでなどにどうぞお気軽にお越しください。相続税のプロが、センター北の皆様のご事情を丁寧にお伺いしたうえで最適なサポートをご提供いたしますので、どうぞ安心してご依頼ください。

スタッフ一同、センター北にお住まいの皆様からのお問い合わせを心よりお待ちしております。

センター北近郊の皆様の最寄り事務所

横浜駅前事務所へのアクセスはこちら

【最寄り駅】

「横浜駅」(JR、東急、京急、相鉄、市営地下鉄)西口より徒歩3分

東京・神奈川・埼玉・千葉の15拠点で、安心の完全無料相談。

まずはフリーダイヤルで、お問い合わせ下さい。

(平 日)9時00分~18時00分

(土 曜)9時00分~18時00分

(日・祝)10時00分~17時00分 ※一部例外日あり

相続税申告が必要か分からない方でも無料相談!

相続税申告相談プラザでは、相続税がかかるのか分からない場合でも初回の無料相談から対応させていただきます。

- 不動産の評価、金融資産の評価が分からない。

- 相続税がかからないと思うが、ギリギリなので確認しておきたい。

- 相続税の知識がなく、相談していいかも迷っている。

ランドマーク税理士法人 テレビCM

運営法人のランドマーク税理士法人のテーマソングと、突然現れる税理士に釘付け!!一度見たらクセになる!?是非ご覧ください。

【畑篇 30秒】

【住宅街篇 30秒】

ご存知ですか?書面添付制度

当法人では、申告のお手伝いをさせていただく方の大半(累計実績99%)の方に対して、書面添付制度を使って申告をさせていただいております。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の16%と比較すると圧倒的な実績となります。

さらに、書面添付制度を用いる事で、税務調査に移行する前に、財産が出てきた場合には、過少申告加算税がカットされるため、追徴課税が10%相当が免除されるというメリットがあります。

このお客様にとって非常にメリットのある制度は、税理士の責任も大きくなるため、95%以上の税理士が使用しないとも言われております。税理士を費用面だけで選んで、たとえ報酬が50万円安くても、後から300万円の追加で税金を請求されては意味がありません。

信頼の実績ある税理士を選びましょう!まずはお気軽に無料相談をご活用ください。

相談する前に知っておきたい、相続税申告相談プラザ5つの強み

1:初回の無料相談は、完全に無料で対応しています!

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

無料相談では、「相続税申告が必要かどうか」「相続税が掛かる場合、概算でいくらか」「依頼する場合には、どれぐらいの期間・報酬・実費が掛かりそうか」など、お客様が気になるところを予めきちんとお伝えさせていただきます。

2:非常に柔軟な相談対応が可能です!

無料相談は、平日(9時~18時)に限らず土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますのでまずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

また、ご依頼をいただいた後も、一般的な事務所とは異なり、お客様のご都合に合わせて、きちんと対応できる担当者をセットさせていただきます。お気軽にご相談ください。

3:全15拠点で、無料相談を行っております!

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

4:徹底した相続税申告相談プラザ品質で対応します!

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の16%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の16%と比較すると圧倒的な実績となります。

当法人では、相続税申告のお手伝いをさせていただく方の大半(累計実績99%)の方に対して、書面添付制度を使って申告をさせていただいております。これによって、万が一のときにも追徴課税が通常に申告するよりも、安く抑える事ができます。専門家としてお手伝いさせていただくからには、プロフェッショナルとしての品質で必ずお役に立ちます。

5:お客様の状況に合わせて親身に対応します!

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちは頭のかたい税理士法人ではありません。お客様ファーストの発想で、出来るだけお客様のお役に立てるよう、コーディネートをさせていただきます。

東京・神奈川・埼玉・千葉の15拠点で、安心の完全無料相談。

まずはフリーダイヤルで、お問い合わせ下さい。

(平 日)9時00分~18時00分

(土 曜)9時00分~18時00分

(日・祝)10時00分~17時00分 ※一部例外日あり

相続税申告が必要か分からない方でも無料相談!

相続税申告相談プラザでは、相続税がかかるのか分からない場合でも初回の無料相談から対応させていただきます。

- 不動産の評価、金融資産の評価が分からない。

- 相続税がかからないと思うが、ギリギリなので確認しておきたい。

- 相続税の知識がなく、相談していいかも迷っている。