農地がある場合の相続税の計算 川崎

人の死亡により、その亡くなった人の遺産を、相続などにより取得した人(相続人)が財産に対して課税される税金が相続税ですが、相続税は自身で財産調査をして、自分で税金を計算し、自分で納税金額を算出してその金額を納税します。

人の死亡により、その亡くなった人の遺産を、相続などにより取得した人(相続人)が財産に対して課税される税金が相続税ですが、相続税は自身で財産調査をして、自分で税金を計算し、自分で納税金額を算出してその金額を納税します。

ここでは川崎にお住まいの皆様に、農地のある場合の相続税の計算についてご説明させていただきます。

川崎の土地

川崎にある土地にも様々なものがあります。駅前をはじめとする市街地もありますが、まだまだ農地をお持ちの方も多い地域です。農地をお持ちの方は相続になったときに農地がどのように計算されるのか参考にしてください。

川崎の農地を計算しよう

相続財産に農地が含まれる場合にどのような点に注意しながら計算をするのか、流れを確認していきましょう。

評価額を計算する

はじめに評価額を計算していきます。評価方法をしっかり確認して正しい評価を行い評価額を下げれば、相続税も下がります。土地の評価は専門的な知識が必要となりますので、実際に相続税を申告される際などは相続税申告を専門とする税理士に相談をされることをお勧めします。川崎にお住まいの方でしたら当相談プラザにご相談いただければ地域密着の専門家がしっかりサポートさせていただきます。

1.自用地の評価はフローチャートを使おう!

自用地とは、自分で用いるための土地のことをいいます。つまり他人の使用する権利がついていない土地のことです。農地に関する計算の最初のステップは自用地の評価額を計算することからはじめます。

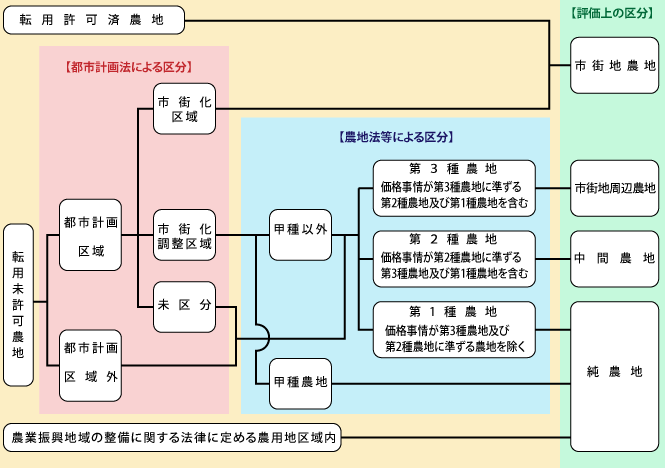

都市計画法や農地法等との関係から、下表右の【評価上の区分】のいずれかで評価します。ご自身が川崎にお持ちの農地はどれにあたるか、確認します。

2.自用地農地の評価方法を確認しよう

1)市街地農地

市街地農地は宅地化により経済的な恩恵を受けることが可能とされ、宅地化を前提とした高い評価額とならざるをえません。宅地比準方式または倍率方式により評価をおこないます。

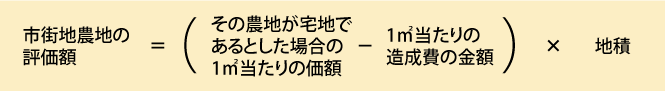

算式は下記の通りです

「その農地が宅地であるとした場合の1平方メートル当たりの価額」

路線価方式により評価する地域の場合はその路線価により、また倍率地域の場合は評価しようとする農地に最も近接し、かつ、道路からの位置や形状等が最も類似する宅地の評価額(宅地としての固定資産税評価額×宅地としての評価倍率)を基として計算。

「1平方メートル当たりの造成費の金額」

整地、土盛り又は土止めに要する費用の額がおおむね同一と認められる地域ごとに、国税局長に定められています。

2)市街地周辺農地

その土地が市街地農地であるとした場合の「80%」に相当する金額で評価します。

3)中間農地、純農地

倍率方式により評価を行います。

(倍率方式:固定資産税評価額に、国税局長が定める一定の倍率を乗じて評価する方法)

|

(注)生産緑地の場合 |

土地の評価は、専門家でも判断が難しいと言われています。

当相談プラザでは、川崎にお住まいの皆様のご相談に数多く対応させて頂いた実績があります。土地評価についても、経験値の高い専門家が自信を持ってお手伝いをさせて頂いております。

川崎に農地をお持ちで、将来の相続にご不安のある方は是非相続税申告相談プラザにお気軽にご相談ください。

川崎からの最寄り事務所

武蔵小杉駅前事務所 / JR・東急線 武蔵小杉駅 北口徒歩1分

横浜駅前事務所 / 横浜駅 JR、東急、京急、相鉄、市営地下鉄 西口 徒歩3分