小田原 相続税計算について

相続税は、相続や遺贈により被相続人の遺産を引き継いだ方に課せられる税金です。

こちらでは小田原にお住いの皆様に向けて、相続税の計算についてご説明します。

YouTubeでの解説はこちら▼ 相続税の計算

相続税は期限内に申告が必要 小田原

相続税に関しては、役所が相続税の納税額を教えてくれることはありませんので、小田原にお住いの皆様ご自身で計算をして申告納税までを行う必要があります。

初めて相続手続きをご経験される小田原にお住いの皆様にとって相続税の計算は、間違いなく複雑で困難な作業となるでしょう。

しかしご安心ください。相続税の申告は被相続人の遺産を相続ないし遺贈により取得したすべての方が対象というわけではありません。下記においてご説明する「相続税の基礎控除」の計算式から、小田原にお住いの皆様が対象となるかどうか確認をしてから手続きを進めます。

なお、相続財産の中に不動産が含まれる場合は財産の金額が大きくなる可能性があるため、相続税を支払う可能性が高くなります。

また、小田原にお住いの皆様にはくれぐれもご注意いただきたいのですが、相続税の申告納税には期限があり、「被相続人が亡くなったことを知った日の翌日から10か月以内」に申告納税までを済ませないとペナルティが課せられる恐れがあります。

相続が発生した小田原にお住いの皆様は、どうぞお早めに当プラザの相続税を専門とする税理士にご相談ください。

死後の事務手続きと相続手続き 小田原

小田原にお住いの皆様、ご家族が亡くなると死後の手続きや相続手続きなど多くのやらなければならないことが発生しますが、下記に挙げる例ははほんの一例にすぎません。

またこれらの手続きの中には期限のあるものもあり、先述したように相続税の申告納税にも期限があるため、この期間の相続人はご自身のお時間の大半を相続関係に費やすことになります。

【死後の手続き】葬式の手配や死亡届の提出、故人の居住地の片づけと精算ならびに退去手続き、携帯電話やガス等各種サービスの停止、公共料金の精算など

【相続手続き】相続人確定のための相続人の戸籍収集、被相続人の財産調査と財産目録の作成、相続人全員による遺産分割協議と遺産分割協議書の作成など

関連情報を確認する

小田原 相続税の計算

繰り返しになりますが、相続税の申告納税には期限があるため、相続が発生した小田原にお住いの皆様はご自身に相続税の納税義務が生じるかどうか早急に確認しなければなりません。

繰り返しになりますが、相続税の申告納税には期限があるため、相続が発生した小田原にお住いの皆様はご自身に相続税の納税義務が生じるかどうか早急に確認しなければなりません。

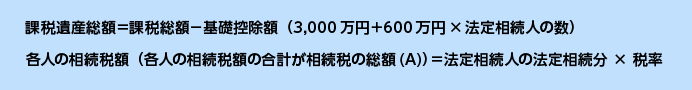

相続税には基礎控除が設けられていますので、下記の計算式に小田原にお住いの皆様の相続した財産のご状況を当てはめて算出します。

小田原周辺地域の皆様が取得した財産価額の合計より債務等を差し引いた合計額と「基礎控除額」とを比較し、基礎控除額を超えていなければ相続税の申告は必要ありません。

【基礎控除額=3,000万円+600万円×法定相続人の数】

もしも基礎控除額よりも多くなってしまった場合は、超過した部分が相続税の課税対象となりますので、相続税の申告納税を行わなければなりません。

基礎控除額を算出した結果、相続税の申告が必要となった小田原にお住いの皆様は、当プラザの相続税申告の専門家にお任せください。また、計算方法が分からない、計算結果に不安があるという小田原にお住いの皆様も遠慮なくお問い合わせ下さい。

関連情報を確認する

小田原エリアの相続税額の算出方法

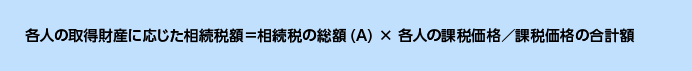

次に相続税額の計算方法について小田原にお住いの皆様にご説明します。

①

②

③

小田原にお住いの皆様、相続税の計算は非常に複雑であるにもかかわらず、これらの計算を間違えることなく行って期限内に申告納税を済ませる必要があるのです。

もしも計算を間違えて本来の税額よりも少なく申告してしまうと、ペナルティとして過少申告加算税等が課税される可能性があります。一方、多く納税しすぎたとしても税務署側からその旨の通知が届くことはありませんので、小田原にお住いの皆様ご自身で気づいて還付請求をしなければなりません。

相続税を専門とする当プラザの税理士は、小田原にお住いの皆様の大切な資産を無駄に減らすことのないよう誠心誠意尽力いたします。

関連情報を確認する

小田原の相続税申告は横浜駅前事務所が担当します

当プラザは相続税申告に特化しており、相続税申告の実績は国内トップクラスです。小田原にお住いの皆様はどうぞ安心して当プラザへご依頼ください。

当プラザは相続税申告に特化しており、相続税申告の実績は国内トップクラスです。小田原にお住いの皆様はどうぞ安心して当プラザへご依頼ください。

小田原にお住いの皆様には、当プラザの横浜駅前事務所をおすすめいたします。横浜駅前事務所は小田原からもアクセスのよい、交通の利便性に大変優れた横浜駅より徒歩3分の天理ビルの17階にございます。

天理ビルは横浜駅から直結の地下街を利用できますので、雨の日でも濡れることなくお越しいただけます。

また横浜には大型商業施設や飲食店も数多く軒を連ねておりますので、小田原にお住いの皆様のお買い物やお食事のついでにお気軽に事務所へお立ち寄りください。

小田原にお住いの皆様のお役に立てる日を心よりお待ちしております。

小田原の皆様の最寄り事務所

【横浜駅前事務所】

【最寄り駅】

・横浜駅(JR、東急、京急、相鉄、市営地下鉄)西口 徒歩3分