大森の相続税の計算

相続税の計算方法 大森

相続税とは、亡くなられた方(被相続人)の所有していた財産を相続等によって取得した場合に、その取得した財産に対して課せられる税金です。ここでは大森にお住いの皆様に向けて、相続税の計算方法についてご説明いたします。

相続税とは、亡くなられた方(被相続人)の所有していた財産を相続等によって取得した場合に、その取得した財産に対して課せられる税金です。ここでは大森にお住いの皆様に向けて、相続税の計算方法についてご説明いたします。

YouTubeでの解説はこちら▼ 相続税の計算

相続税の主旨と、計算方法(概要編)

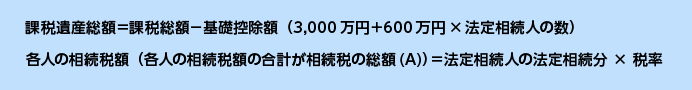

課税遺産総額は課税価格の合計額から、遺産に係る基礎控除額を差し引いてを算出されます。この課税遺産総額に法定相続分を乗じて、各法定相続人の取得金額を算出します。その取得金額に対して税率を乗じて算出された金額が各法定相続人ごとの相続税額となり、各法定相続人ごとの相続税額をすべて合計したものが相続税の総額(A)となります。

このように計算することにより、財産の分け方によって相続税の総額が変わることのないようにし、課税の公平性を担保しています。

そして相続税の総額(A)を実際の取得財産に応じて割り振り、そこから税額控除額を差し引いた金額が各人が実際に納付する相続税額となります。

大森にお住まいの皆様で相続税に精通した税理士事務所をお探しの方は、ぜひ当プラザへお任せください。初回のご相談は完全無料で、大森にお住まいの皆様のご状況に合わせて丁寧に対応させていただきます。大森にお住まいの皆様へは、大森からアクセスのよい当プラザの東京丸の内事務所をおすすめいたします。ページ下部にアクセス情報を掲載しておりますので、ぜひ最後までご覧ください。

相続税の計算の流れ

上記で説明した内容を計算式で表したものが以下となります。この流れに沿って計算していきましょう。

[1]

[2]

[3]

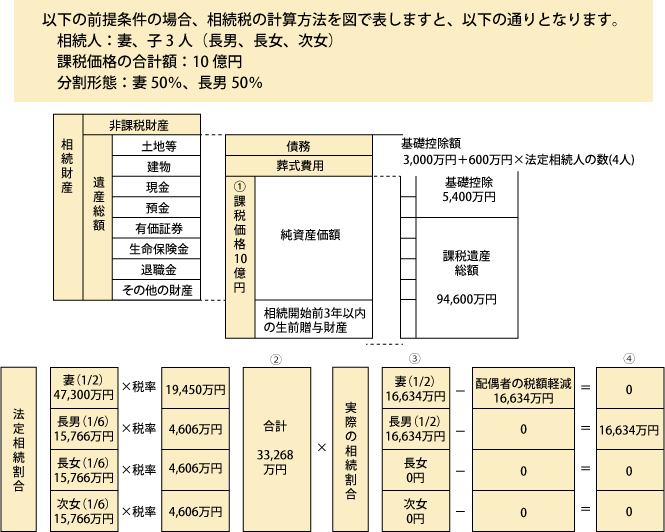

【事例】

それでは実際に大森にお住まいの皆様に納付すべき税額が発生するのはどのような時でしょうか。以下に具体例を挙げますのでご参考ください。

なおカッコ内の数字は、相続の開始が平成29年1月1日以降の場合です。

上記から計算される通り、こちらの事例では長男にのみ納付すべき税額が発生し、その金額は16,634万円となります。

相続税の計算方法は複雑で、大森にお住まいの皆様で初めて相続税申告を経験される方にとって、実際に算出するのは非常に難しく感じられるかもしれません。当プラザにお任せいただければ、相続税についての専門知識が豊富な税理士が、大森にお住まいの皆様を全力でサポートいたします。

関連情報を確認する

計算方法(詳細編)大森

それでは次に大森にお住まいの皆様に向けて、より詳しい計算方法をご説明いたします。

それでは次に大森にお住まいの皆様に向けて、より詳しい計算方法をご説明いたします。

[1]課税価格、[2]相続税の総額、[3]各人の相続税額、[4]納付する税額、の順でご説明しますので、大森にお住まいの皆様のご状況に合わせて算出してみてください。

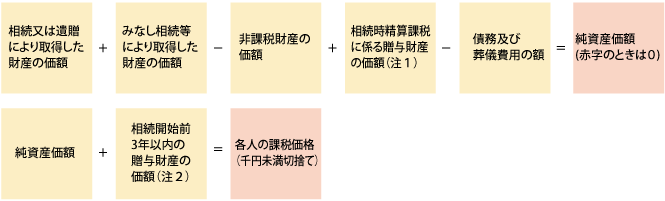

[1] 各人の課税価格の計算

相続だけでなく、相続時精算課税の適用を受ける贈与や遺贈によって財産を取得することもありますが、いずれの方法であっても大森にお住まいの皆様が財産を取得した場合は、以下の手順に沿って財産を取得した人ごとに課税価格を計算していただきます。

注1. 相続時精算課税の特定贈与者(相続時精算課税に係る贈与者)が死亡した場合、贈与時の価額で相続税の課税価格の計算に含めます。たとえ相続時精算課税の受贈者が、特定贈与者から相続や遺贈によって財産を取得していなくとも、相続時精算課税の適用を受けた贈与財産については相続や遺贈によって取得したとみなされますのでご注意ください。

注2. 相続や遺贈によって財産を取得した相続人等が、相続が開始されるまでの3年以内に「暦年課税に係る贈与」を被相続人から受けている場合は、その贈与による取得財産の価額を含めて相続税の課税価格を算出しなければなりません。資料を調べ、漏らさずに加算しましょう。

[2] 相続税の総額の計算

① 上記[1]で計算したそれぞれの課税価格を合算し、課税価格の合計額を算出します。

課税価格の合計額 = 各相続人の課税価格の合計

② 課税価格の合計額から遺産に係る基礎控除額(3,000万円 + 600万円 × 法定相続人の数)を差し引いて、課税される遺産の総額を算出します。

課税遺産総額 = 課税価格の合計額 - 基礎控除額

(注)

1. 相続の開始(被相続人の死亡)が平成26年12月31日以前の場合、基礎控除額の計算式は上記と異なります。

2. 相続を放棄した人がいても、放棄はないものとみなし「法定相続人の数」に含めます。また法定相続人のなかに養子がいる場合、「法定相続人の数」は以下の通りです。

(1)被相続人に実子がいる……養子1人まで含めることができる

(2)被相続人に実子がいない……養子2人まで含めることができる

③ 上記②で算出した課税遺産総額を、民法で定められたそれぞれの法定相続分に従い法定相続人が受け取ったものとし、各法定相続人の取得金額を算出します。

法定相続分に応じた各法定相続人の取得金額(千円未満切り捨て)= 課税遺産総額 × 各法定相続人の法定相続分

④ 上記③で計算した法定相続分に応じた各法定相続人の取得金額に対し税率を乗じて、相続税総額の基となる税額を算出します。

算出税額 = 法定相続分に応じた各法定相続人の取得金額 × 税率

⑤ 上記④で計算した法定相続人ごとの算出税額を合算し、相続税の総額を算出します。

相続税の総額(A) = 法定相続人ごとの算出税額の合計

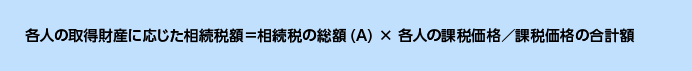

[3] 各人の取得した財産に応じた相続税額の計算

上記[2]で算出された相続税の総額(A)を、財産を取得した人の課税価格に応じて割り振り、財産を取得した人ごとの税額を計算します。

各相続人等の取得財産に応じた相続税額=相続税の総額(A) × 各人の課税価格 ÷ 課税価格の合計額

[4] 各人が納付すべき税額の計算

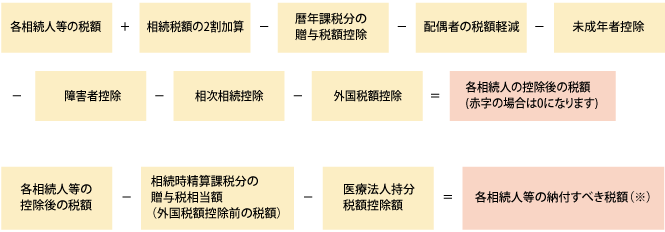

それぞれが実際に納付すべき税額は、上記[3]で算出された各相続人等の税額から、各種税額控除額を差し引いた金額となります。

【注意】「相続税額の2割加算」

被相続人の「一親等の血族あるいは配偶者」以外の人、つまり被相続人の父母や子供以外の人が被相続人の財産を取得した場合、税額控除額の控除前の相続税額に対し2割に相当する額を加算したのちに税額控除額が控除されることとなります。

なお被相続人の死亡以前に被相続人の子供が死亡しており、孫が代襲相続人として相続人となった場合については、2割加算の対象にはなりません。

しかしながら被相続人の養子となっている被相続人の孫(代襲相続人ではない)については2割加算の対象となります。

各種の税額控除等は以下の順に沿って計算します。

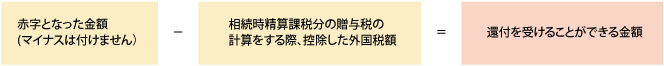

※ 計算の結果、各相続人等の納付すべき税額が赤字となった場合は、下記で算出される金額の還付を受けることができます。

大森にお住まいの皆様、相続税の計算方法を詳細にご説明いたしましたが、いかがでしたでしょうか。

大森にお住まいの皆様が実際に相続税を計算した際に、もし間違えて必要以上に多く申告及び納税してしまったとしても、税務署が再計算して還付してくれるということはありません。また過少申告をしてしまうと、過少申告加算税がかかってしまう場合もあります。

大森にお住まいの皆様が相続税申告において損してしまうことのないよう、当プラザにお任せいただけないでしょうか。相続税に精通した税理士が、適正に相続税の計算を行い、大森にお住まいの皆様の大切な財産を守ります。

関連情報を確認する

大森の節税のポイント

大森にお住まいの皆様、ここまで相続税の計算方法についてご説明いたしましたが、大森にお住まいの皆様が実際に相続税の計算をする際に気になるのは、どうすれば相続税を安く抑えることができるのか?という点でしょう。

大森にお住まいの皆様、ここまで相続税の計算方法についてご説明いたしましたが、大森にお住まいの皆様が実際に相続税の計算をする際に気になるのは、どうすれば相続税を安く抑えることができるのか?という点でしょう。

実際のところ、相続税の計算だけなら、誰が行っても結果はほとんど変わりません。節税において重要となるのは、「適正な評価額を確定させる工程」です。

大森にお住まいの皆様が取得された財産について適正な評価額を算出することによって、最終的に納めるべき税額を安く抑えることが可能となるのですが、実は財産の評価は、誰が行うかによって評価が大きく異なってくるのです。大森にお住まいの皆様の相続財産の評価を適正に行うことこそが、相続税における節税の重要なポイントであり、結果として大森にお住まいの皆様の大切な財産を守ることにつながります。

例えば大森にお住まいの皆様が土地を相続された場合、立地に問題があるなど使用しにくい要因をもつ土地は、それなりに評価が下がることが課税上妥当と認められます。このような判断は専門知識が求められ、相続税・贈与税を熟知し実績が豊富な税理士事務所でなくては判断するのは困難でしょう。

当プラザではこのような土地の評価にとどまらず、財産の分割方法についての注意点や相続税申告におけるあらゆるケースに的確に対応することが可能です。地域密着型をモットーとする大森の地域事情に詳しい税理士が、大森にお住まいの皆様の相続税申告が円滑に終えるよう全力でサポートさせていただきます。

関連情報を確認する

大森の相続税申告は当プラザの東京丸の内事務所へ

大森にお住いの皆様や大森にご勤務の皆様、相続税申告について相談できる税理士事務所をお探しでしたら、ぜひ大森からアクセスのよい当プラザの東京丸の内事務所までご連絡ください。当プラザは国内トップクラスの相続税申告実績があり、これまでも大森の皆様から数多くのご依頼をいただいてきました。

大森にお住いの皆様や大森にご勤務の皆様、相続税申告について相談できる税理士事務所をお探しでしたら、ぜひ大森からアクセスのよい当プラザの東京丸の内事務所までご連絡ください。当プラザは国内トップクラスの相続税申告実績があり、これまでも大森の皆様から数多くのご依頼をいただいてきました。

東京丸の内事務所は東京駅の地下口から直結しておりますので、雨の日でもアクセス良好です。東京駅駅舎が一望できる応接室は、大森にお住まいの皆様がゆったりお話しできるよう一つひとつが広い空間となっております。どうぞ安心して、相続税申告についてのお悩みをお聞かせください。当プラザの税理士が、大森にお住まいの皆様のお話を親身になってお伺いし、相続税申告をサポートいたします。

東京丸の内事務所までのアクセス

【最寄り駅】

・[東京駅](JR・東京メトロ丸ノ内線)丸の内南口 徒歩3分

・[二重橋前駅](東京メトロ千代田線)4番出口 徒歩2分

・[大手町駅](都営三田線)D1出口 徒歩4分