ラジオCM放送中!!

「Fm yokohama(FMヨコハマ)84.7」「NACK5」にて、ラジオCM【一円篇】を放送中です。

選ばれる品質と実績

テレビCM放送実績

ランドマークのテーマソングと、突然現れる税理士に釘付け!!一度見たらクセになる!? CMを是非ご覧ください。

放送中

テレビ東京系列:「ガイアの夜明け」にてテレビCM絶賛中!

[OA]金曜22:00~22:54

TBS系列:「JNNニュース」にてテレビCM絶賛放送中!

[OA]日曜6:45~7:00

千葉テレビ:スポットCMを放送中!

放送実績

フジテレビ:「めざましテレビ」「めざましどようび」「THE NEWSα」「明石家サンタ」など

TBS系列:「時事放談」「サンデーモーニング」

テレビ東京:「石田純一のサンデーゴルフ」

テレビ朝日:「羽鳥慎一モーニングショー」「徹子の部屋」「中居正広のキャスターな会」「ビートたけしのTVタックル」「帰れマンデー見っけ隊!!」「報道ステーション」など

畑篇 30秒

住宅街篇 30秒

相続税申告は、相続税専門の税理士に相談しましょう!

相続税の申告は、誰も一生のうちに何度もある手続きではありません。

この手続きの難易度が高いと言われる背景には、「申告納税制度」があると思います。これは、納税者が税務署に対して、自分で相続税申告を行うことにより納税額を確定させて、その確定した相続税を納税者が自分で納付するという制度にあります。

上記に「自分で相続税申告を行うことによって納税額を確定させる」とありますが、相続税法上の評価と国税庁の方針(タックスアンサー)に基づいて、一般の方が自分自身で最適な財産評価を行って適切な申告をすること、そして適切な金額を納税すること自体が非常に難解な作業と言えるでしょう。

これを自分で全て出来るとしたら、相続税専門の税理士に依頼する必要はないかもしれません。なぜなら、相続税法上の学問を2~3年かけてマスターし、毎年変わる相続税に関する通達を全て熟読し、そして司法書士・弁護士と連携して民法も理解して、かつ不動産評価の実務スキルを50~100件で自分自身で行ってどんな不動産であっても適切に評価できるスキルを磨く必要があります。

これは一般的な税理士にとっても至難の業です。

こうなると、普通の方なら考えることでしょう。税理士でもないのに、そんな苦行のような税務の勉強を何年もしているうちに申告期限を過ぎてしまって特例も使えなくなってしまう。それであれば、出来るだけ相続税に強い税理士に依頼して、税務署の認めてくれる範囲で適切な金額で財産評価してもらい、出来るだけ適切かつ、安く申告・納税できた方が良いと。

それが賢い選択かもしれません。なぜなら、申告納税制度の怖い話をさせていただくと、一般の方が自分で税金の計算をして、自分で申告して、間違って100万円も多く税金を支払ったとしても「税務署が間違っていますよ、100万円多いので返金します」とは言ってくれません。多い金額を納税してしまったとしても、自ら修正申告をして、更正の請求(税金の還付請求)をしなければ、税金は戻って来ません。

こうした観点からも、専門家(相続税に特化した税理士)にお願いすることで無駄に高い税金を支払うことを避けることができるというメリットがあります。当サイトは、一般の方が相続税申告において悩まれる点について出来るだけ丁寧に解説させていただき、それによって安心して税理士に相続税の申告を相談できるようになればと思って開設させていただきました。

ご相談は、完全に無料です。相談が有料となってしまうと、相談もできずに困ってしまうことでしょう。また、ご相続人のおひとりが相談に来られて、まずは話を聞いてみた後で、他の相続人の方も含めて再度、話を聞きたいという場合も無料相談で対応いたします。

相続人の一人が、勝手に依頼してしまって・・・と後から家族内のトラブルになってもいけませんので、相続人の皆さんにお越しいただいてから話を進める事でも構いません。出来るだけ安心な進め方を選択いただければと思います。

ランドマーク税理士法人では、会計、税金の相談はもちろん弁護士や司法書士、土地調査士と連携しており、様々な相談に対応できます。

また難しい用語は使わず、丁寧でわかりやすい言葉でご相談に対応することを心掛けております。

初回の無料相談から、東京・神奈川・埼玉の全15拠点で当法人の担当者が親身に対応させていただきます。まずはお気軽にお問い合わせください。

初回の無料相談から、相続税申告や生前対策を親身にサポート!

専門の相談員が、初回の無料相談(60~90分)で分りやすくご説明させて頂きます。

誤解の生じやすいお電話口ではなく、お会いして全体像をお伺いさせていただき、適切なお手続きや申告方法、税金対策をご案内させていただきます。

まずは、お気軽にお問い合わせください。

お電話またはメールにて、ご相談内容をお伺いし、無料相談の日程調整をさせていただきます。

【フリーダイヤル受付時間】平日:9時~18時 土曜:9時~18時

日・祝:10時~17時 ※一部例外日あり

※お電話の際は「ホームページを見た」とお伝えください。

土曜・日曜や平日18時以降のお時間のご相談は、事前の予約制とさせていただいております。

ご予約の日時に当事務所へお越し下さい。

スタッフ一同、お客様のご来所を心よりお待ちしております。

【面談時間】

平日: 9時~18時

※事前予約の場合、土日祝も対応いたします。

スタッフが丁寧にご案内をさせて頂きますので、お気軽にお越し下さい。

無料相談にてお客さまのお話をお伺いさせていただきます。

無料相談は、60~90分の目安になります。

面談担当のスタッフが、丁寧にお客様のお話をお伺いさせていただきます。このうえで、出来るだけ丁寧に全体像や申告における注意点、手続きの流れについてご案内させていただきます。

※資料などをお持ちいただくとより具体的なご相談をさせていただく事が可能です。

お手伝い内容や費用についても詳しくご説明させていただきます。

初回の無料相談は、サポート内容も、料金も、お手伝いの期限について、出来るだけ分かりやすくご案内させていただきます。

どのようなサポートが可能なのか、またその料金についての説明も丁寧にさせて頂きます。

まずは、初回の無料相談をお気軽にご利用ください。

各エリアでの相続税申告はこちらをご確認ください!

● あんしん納得の報酬 16.5万円~

一般家庭の相続税申告にも対応しております。あんしんプライス16.5万円~ で豊富な経験と他の税理士事務所には負けない品質でお手伝いがします。

専門の税理士がお手伝いすることで「1円たりとも無駄な税金を発生させない」ということはもちろん、お客様の不安なお気持ちやご事情に寄り添った親身な対応を心掛けております。

● 期限がせまった相続税申告もお任せください

相続税申告における各種特例は、期限内に申告することが要件になっていることが多く何よりも「相続税の申告期限内に完了させる」ことが大切です。

相続税申告書類の作成から納税資金の準備に関するサポートまで、税理士や担当者が一丸となってサポートいたします。

最短 1週間のスピード申告も実績あり!

● 難易度の高い不動産評価も対応

相続税申告における不動産評価は、非常に重要な位置づけで、不動産の評価を税理士として踏み込んで対応できるかどうかで、お客様の相続税の納税額は雲泥の差が生じます。

ランドマーク税理士法人では、30以上の評価項目と不動産鑑定士(不動産のスペシャリスト)による評価を用いて総合的に評価します。

より専門的なスキルをもっている税理士が適正な評価をすることで、お客様の相続税申告を徹底的にサポートします。

●税務調査は驚異の1%未満

ランドマーク税理士法人が相続税申告に強い税理士として名高い評判をいただいている理由の一つに「税務調査1%未満」という実績があります。

お客様の担当者×税理士×国税OBという万全の体制で徹底した申告書類のチェックと資料作成をしておりますので、サービス品質にはどこよりも自信があります。

● どのような案件でも“ワンストップ”対応

相続税申告は相続手続きにおけるほんの一部でしかありません。遺産相続においては相続税申告以外にもすべきことが多岐にわたります。お手続き全てを税理士だけで対応することはが法律の定めにより難しいこともあります。

ランドマーク税理士法人では、遺産相続手続きの分野において国内有数の実績をもつ司法書士・弁護士・不動産鑑定士 等と連携しております。

税理士が対応できない分野についても、各分野の専門家と当プラザの税理士が一緒にトータルサポートが可能です。

私どもに相談いただければ、わざわざ司法書士事務所へ足を運ばずとも遺産相続に関する全てのお手続きをワンストップで対応いたします!

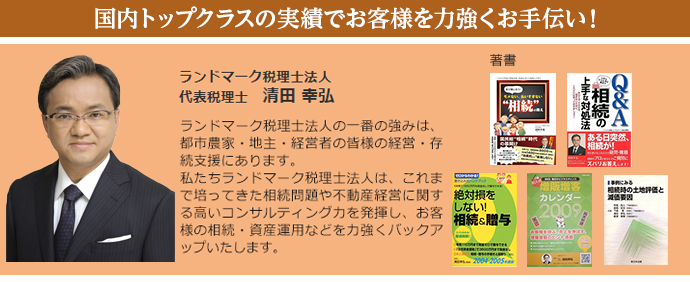

● 圧倒的な相続税申告の実績

ランドマーク税理士法人ではこれまで多くのお客様の相続税申告をサポートしてきた実績があります。申告件数は間違いなく、国内トップクラス!

皆様に選ばれ続ける「相続専門の税理士」だからこそ、お客様の相続税申告に高い専門性をもってお手伝いすることができます。

総勢450名超、全員が大切なお客様の相続税申告と真剣に向き合います。

● 国税OB在籍!どこにも負けない税務品質

相続税申告に強い税理士と国税OBによる徹底的なチェックで、圧倒的なサービス品質がランドマーク税理士法人の強みです。

さらにどこにも負けない税務品質だからこそできる書面添付制度の活用によって、お客様に安心していただけるように努めています。

● 相続税申告完了後もあんしんサポート!

お客様の相続税申告が終わった後にご不安なことが発生した場合にもお気軽にお問い合わせいただけます。さらに税務調査が万が一、はいってしまった場合にも誠実に対応しております。

また、2次相続対応や事業承継といった場面においてもトータルサポートが可能です。

● これからできる相続税対策に関するアドバイス付き

お客様にいま現在必要な相続税申告に関するサポートだけではなく、豊富なノウハウをもとに長い将来を見据えた相続税対策に関するアドバイスもいたします!

目の前の相続税申告だけにとらわれず、先々のことも一緒に考えることができるのはランドマーク税理士法人ならではのサービス品質です。

相続税申告のことならランドマーク税理士法人にお任せください!

相続税申告はここに注意が必要

平成27年1月1日から施行された税法改正により、相続税申告の対象者が大幅に増えました。基礎控除額が下がり「一部のお金持ちが支払う税金」と思われていた相続税は、普通のサラリーマン家庭でも納税について考えなければならなくなっています。

しかしながら一般の方が人生の中で何度も経験することではない相続税申告を、正しく行うことは容易ではありません。相続税申告の際には以下の5つの注意点を押さえておきましょう。

1.相続税申告の期限は必ず守ること

相続税の申告並びに相続税の納付には期限が定められています。これは相続開始の日の翌日から10か月以内です。相続開始というのは被相続人が亡くなった日のことです。つまり亡くなったことを知った日の翌日から10か月以内に相続税申告を行う必要があります。

相続税の申告並びに相続税の納付には期限が定められています。これは相続開始の日の翌日から10か月以内です。相続開始というのは被相続人が亡くなった日のことです。つまり亡くなったことを知った日の翌日から10か月以内に相続税申告を行う必要があります。

10か月もあると思うかもしれませんが、申告のために必要な書類を取り寄せたり、相続人間での遺産分割協議をまとめることを考えると、そんなに時間は多くありません。期限内に申告と納付を完了せず放置してしまう、と「延滞税」等のペナルティが課せられる以外にも、相続税の納税額を下げることのできる「特例」が受けられなくなってしまいます。相続税申告の準備を行うにおいてまずは期限がいつまでなのかを確認しましょう。

2.相続税は申告納税制度を採用

固定資産税や住民税等は国・地方公共団体等が納めるべき金額を計算し納付者に通知し、納付者は納税を行います。それに対して相続税は納めるべき税額を自ら計算して申告しなければいけません。この制度のことを申告納税制度といい、相続税と同様に法人税などもこの制度が適用されています。普段から税務に詳しい方ならよいのですが、知識のない人が自ら計算して納税額を算出しなければならないのは非常に難易度が高いことといえます。納税額が、税務署が求める相続税よりも少ない場合には、状況によりペナルティが発生しますし、反対に多く支払い過ぎても、再度自らが請求しない限り返金されることはありません。適正な金額をきちんと納税するには、相続税申告に対する正しい知識が求められるのです。

固定資産税や住民税等は国・地方公共団体等が納めるべき金額を計算し納付者に通知し、納付者は納税を行います。それに対して相続税は納めるべき税額を自ら計算して申告しなければいけません。この制度のことを申告納税制度といい、相続税と同様に法人税などもこの制度が適用されています。普段から税務に詳しい方ならよいのですが、知識のない人が自ら計算して納税額を算出しなければならないのは非常に難易度が高いことといえます。納税額が、税務署が求める相続税よりも少ない場合には、状況によりペナルティが発生しますし、反対に多く支払い過ぎても、再度自らが請求しない限り返金されることはありません。適正な金額をきちんと納税するには、相続税申告に対する正しい知識が求められるのです。

3.安易に相続税申告は不要と考えるのは危険

相続税では、相続財産等から計算した各人の課税価格の合計額よりも基礎控除額が下回る場合、申告は不要です。基礎控除額は2019年度現在【3000万円+法定相続人の数×600万円】で計算します。しかしながら、相続税申告は必要だけれども、相続税の納税額は0円になったというケースもあります。例えば、配偶者の税額の軽減を受けた場合、配偶者が実際に取得した正味の遺産額が1億6千万円または配偶者の法定相続分相当額のどちらか多い金額までは相続税がかかりません。ただしこの制度を適用するには相続税申告期限内に遺産を分割して、申告を行うことが前提なのです。しかしながら制度の理解が不十分で「配偶者がすべて相続するから相続税申告は不要」と勘違いされていらっしゃる方も結構多いのです。あくまで相続税申告は必要になるので注意してください。

相続税では、相続財産等から計算した各人の課税価格の合計額よりも基礎控除額が下回る場合、申告は不要です。基礎控除額は2019年度現在【3000万円+法定相続人の数×600万円】で計算します。しかしながら、相続税申告は必要だけれども、相続税の納税額は0円になったというケースもあります。例えば、配偶者の税額の軽減を受けた場合、配偶者が実際に取得した正味の遺産額が1億6千万円または配偶者の法定相続分相当額のどちらか多い金額までは相続税がかかりません。ただしこの制度を適用するには相続税申告期限内に遺産を分割して、申告を行うことが前提なのです。しかしながら制度の理解が不十分で「配偶者がすべて相続するから相続税申告は不要」と勘違いされていらっしゃる方も結構多いのです。あくまで相続税申告は必要になるので注意してください。

4.不動産の評価は税理士にとっても専門分野

相続税は相続財産や負債等をもとに、順番に計算することで金額を確定させます。この計算方法も複雑ではありますが、それ以上に相続財産を正しく評価することは税理士にとっても難易度の高い分野といえます。特に難しいのは不動産の土地の評価です。土地には様々な評価方法がありますが、基本的に相続税申告では「路線価」を用いて計算します。ただし土地というのは必ずしも整形地であるとは限りません。間口が狭かったり、傾斜のある土地であったりと、それぞれのケースごとに対応する必要があるのです。この計算は経験や知識が重要なため、税理士であれば誰でもできるというわけではなく、普段から相続税に特化している税理士でなければ難しいでしょう。土地の評価が正しく行われるかどうかは、最終的に支払うべき相続税額に大きく影響を与える可能性があります。

相続税は相続財産や負債等をもとに、順番に計算することで金額を確定させます。この計算方法も複雑ではありますが、それ以上に相続財産を正しく評価することは税理士にとっても難易度の高い分野といえます。特に難しいのは不動産の土地の評価です。土地には様々な評価方法がありますが、基本的に相続税申告では「路線価」を用いて計算します。ただし土地というのは必ずしも整形地であるとは限りません。間口が狭かったり、傾斜のある土地であったりと、それぞれのケースごとに対応する必要があるのです。この計算は経験や知識が重要なため、税理士であれば誰でもできるというわけではなく、普段から相続税に特化している税理士でなければ難しいでしょう。土地の評価が正しく行われるかどうかは、最終的に支払うべき相続税額に大きく影響を与える可能性があります。

5.相続財産の調査は慎重に

相続税申告後、もともと対象となる相続財産が全て含まれていなかった結果、税務署より指摘をうけてしまったというケースがあります。そもそも最初の段階で相続税の対象となる相続財産を把握していないと、このような事態に陥ることになります。特に被相続人の預金通帳より亡くなる前数年以内に大きな引き出しがある場合、別の口座に移していないか、他の人に贈与を行っていないか等、税務署も厳しく調査、チェックをします。なお贈与に関しては、過去3年以内に相続人に対して行っていると、そのぶんも持ち戻して相続税計算を行うというルールがあります。このような相続税のルールを見落として申告を行い追徴課税を求められないよう、最初からすべてを整えて相続税申告に備えましょう。

相続税申告後、もともと対象となる相続財産が全て含まれていなかった結果、税務署より指摘をうけてしまったというケースがあります。そもそも最初の段階で相続税の対象となる相続財産を把握していないと、このような事態に陥ることになります。特に被相続人の預金通帳より亡くなる前数年以内に大きな引き出しがある場合、別の口座に移していないか、他の人に贈与を行っていないか等、税務署も厳しく調査、チェックをします。なお贈与に関しては、過去3年以内に相続人に対して行っていると、そのぶんも持ち戻して相続税計算を行うというルールがあります。このような相続税のルールを見落として申告を行い追徴課税を求められないよう、最初からすべてを整えて相続税申告に備えましょう。

相続税申告に強い税理士を選ぼう!

上記にて5つの注意点を確認してきましたが、相続税申告を一般の人が個人で行うには大きなリスクがあります。納税額が多すぎたと気づいても更生の請求を行わない限り返金はされませんし、不足が生じた場合本来支払うべき税金以上の支払いを求められる可能性があります。時間や労力をかけて頑張った結果、余計な納税を行うことになったら非常に残念です。まずは相続税に特化している税理士に相談して判断することもお勧めします。

ただし、一般的なサラリーマン家庭の場合、普段から税理士に仕事を依頼するという経験はそうそうありません。また事業を行っている方であってもお付き合いがあるのは法人税等を専門としている税理士かと思われます。実は相続税申告をメインに取り扱っている税理士は税理士の中でも割合が少なく、その分専門性の高い分野であるといえます。「相続税に強い税理士」が計算した相続税申告の納税額と、「経験値の低い税理士」が計算した納税額が大きく異なることもよくある話なのです。相続税に強い税理士とはどのような税理士なのか、以下ポイントをお伝えいたします。

① 仕事の速さは重要

相続税申告の注意点にも上げましたが、相続税申告には期限があります。期限に間に合わないことによって、特例が使えなくなったり、余計な税金を支払うことになったりと様々な弊害が生じることになります。税理士にとって期限を守ることは当たり前のことですが、申告期限ぎりぎりに申告書の作成をし、依頼人に確認を求める税理士も多いのです。相続税申告の場合、相続財産を誰がどの割合で引き継ぐかによって、各々が納めるべき相続税の額が異なります。よって支払うべき税金の金額も遺産分割協議を行う上で判断材料の一つとなりますが、参考となる資料が申告期限ぎりぎりに作成されても、相続人間で話し合いがまとまらず、未分割で申告することとなります。

相続税申告の注意点にも上げましたが、相続税申告には期限があります。期限に間に合わないことによって、特例が使えなくなったり、余計な税金を支払うことになったりと様々な弊害が生じることになります。税理士にとって期限を守ることは当たり前のことですが、申告期限ぎりぎりに申告書の作成をし、依頼人に確認を求める税理士も多いのです。相続税申告の場合、相続財産を誰がどの割合で引き継ぐかによって、各々が納めるべき相続税の額が異なります。よって支払うべき税金の金額も遺産分割協議を行う上で判断材料の一つとなりますが、参考となる資料が申告期限ぎりぎりに作成されても、相続人間で話し合いがまとまらず、未分割で申告することとなります。

このようなことが起こらないように、申告期限の2か月前には資料を準備できていると安心です。相談の段階で明確にスケジュールを組んで、申告までの準備方法を説明してくれるかどうかも判断の一つになります。

なお私共は今までの経験や実績をもとに、最短1週間での申告も対応しています。申告期限まで時間がないという方もお気軽にご相談ください。

② 不動産の評価ができる

相続税申告で大きく差が出やすいのは不動産の評価です。この不動産の評価が得意な税理士は相続税に強い税理士といえるでしょう。注意点でもお伝えしましたが、土地の形状は様々であり、整形地と比べて一般的に使いにくいとされる土地は補正などを行い、評価を下げることができます。例えば、間口が狭い土地、奥行きが長い土地、がけ地にある土地などが対象といえます。

相続税申告で大きく差が出やすいのは不動産の評価です。この不動産の評価が得意な税理士は相続税に強い税理士といえるでしょう。注意点でもお伝えしましたが、土地の形状は様々であり、整形地と比べて一般的に使いにくいとされる土地は補正などを行い、評価を下げることができます。例えば、間口が狭い土地、奥行きが長い土地、がけ地にある土地などが対象といえます。

しかしながら、この評価を下げる方法はいくつかあり、申告する土地の形状を明確に理解して、評価を下げる方法を使いこなす必要があります。これは普段から相続税申告に精通している税理士でないと簡単には対応できません。補正などを行わずに申告することももちろん可能ですが、その分高い税金を支払う可能性があるという事です。

相続税申告の経験がどのくらいあるのか、その分野を専門として行っているかを依頼する前に確認してみてください。

③ 必要書類を入手するための相続手続きにも詳しい

お願いする税理士によっては、「相続税申告の計算を行う上で必要な書類を提出してください」と求められることがあります。しかしながらそのリストには専門用語も多く含まれ、実際なかなか集められなくて、準備がぎりぎりになってしまったという方も多くいらっしゃいます。しかし、財産調査は相続税の申告を行う上で非常に重要であり、後々の納税額に大きく影響を及ぼします。様々な金融機関に残高証明書等、必要書類を取り寄せたりすることは依頼人にとって大きな負担なうえ、不足があってはいけないプレッシャーもあります。相続税申告を専門としている税理士はその負担を重々承知しているため、この財産調査に関しても依頼を受けたり、相続財産調査を専門に行うパートナー事務所を紹介したりと、適切なサポートを行っているところが多いようです。

お願いする税理士によっては、「相続税申告の計算を行う上で必要な書類を提出してください」と求められることがあります。しかしながらそのリストには専門用語も多く含まれ、実際なかなか集められなくて、準備がぎりぎりになってしまったという方も多くいらっしゃいます。しかし、財産調査は相続税の申告を行う上で非常に重要であり、後々の納税額に大きく影響を及ぼします。様々な金融機関に残高証明書等、必要書類を取り寄せたりすることは依頼人にとって大きな負担なうえ、不足があってはいけないプレッシャーもあります。相続税申告を専門としている税理士はその負担を重々承知しているため、この財産調査に関しても依頼を受けたり、相続財産調査を専門に行うパートナー事務所を紹介したりと、適切なサポートを行っているところが多いようです。

つい、報酬の高さを基準として税理士を選びがちですが、値段だけで良し悪しは判断しかねます。なによりも大切なのは、無駄のない、適正な相続税を期日内に申告できる税理士であるかどうかです。報酬が安い税理士に依頼した結果、実は100万円以上の余計な税金を支払ってしまっていたとなると意味がありません。また大きな金額が関係する相続税申告では、不安や疑問点も多く発生するかと思われます。問い合わせをしたときに事務的に対応する税理士ではなく、親身になって取り組んでくれる税理士かどうかも、税理士を選ぶ大きな基準になります。